寄付で返礼品がもらえてお得なふるさと納税。

ふるさと納税は、税金の先払い的性質がある(正確には所得控除)ので、税制面から見てもお得です。

同じく税制面からお得な優遇税制投資にiDeCoがあり、所得控除で税金を安くすることができますが、iDeCoも併用すると、ふるさと納税が自己負担2000円でできる上限額が減ってしまうので、損なのではないかと考える方もいます。

でも、その考えは正しいでしょうか?ふるさと納税とiDeCoの併用は損は本当か、考えてみます。

目次

【おさらい】2つの制度を簡単におさらいiDeCo

まずは、ふるさと納税とiDeCoの簡単なおさらいです。

ふるさと納税

ふるさと納税は、自分が選んだ自治体に寄付をする制度です。寄付をすると多くの自治体からは食料品・雑貨・日用品など様々な返礼品が受け取れます。

ふるさと納税の寄付金は、確定申告をする方なら「寄付金控除」で、年末調整をする会社員の方なら「ワンストップ特例制度」を利用するなどの方法により、2000円を超える金額を所得税・住民税から控除できます。

iDeCo

iDeCoは、公的年金(国民年金・厚生年金)の上乗せを堅実に用意する「じぶん年金」の制度です。自分で掛金を拠出(積立)して投資信託・定期預金などで投資・運用し、その成果を60歳以降に受け取ります。

iDeCo最大のメリットは、3つのタイミングで税制優遇が受けられることにあります。

❶掛金が全額所得控除:毎年の所得税や住民税が減らせる

❷運用益が非課税 :利益から税金が引かれないので、効率よくお金を増やせる

❸受け取り時も優遇 :「退職所得控除」「公的年金等控除」で税金の控除ができる

iDeCoは2022年の制度改正でより使いやすくなっています。より詳細は以下にてご確認を。

iDeCo利用時のふるさと納税への影響

おさらいが長くなりましたが、ここからが本題です。

所得税や住民税の額は、「収入」から各種「控除額」引いて算出される「課税所得」に「税率」をかけて計算されます。この計算をもとに、ふるさと納税の寄付金控除額上限も決まってきます。

では、ふるさと納税とiDeCoの併用は損は本当でしょうか?

ふるさと納税の上限目安(ふるさと納税の控除上限額)

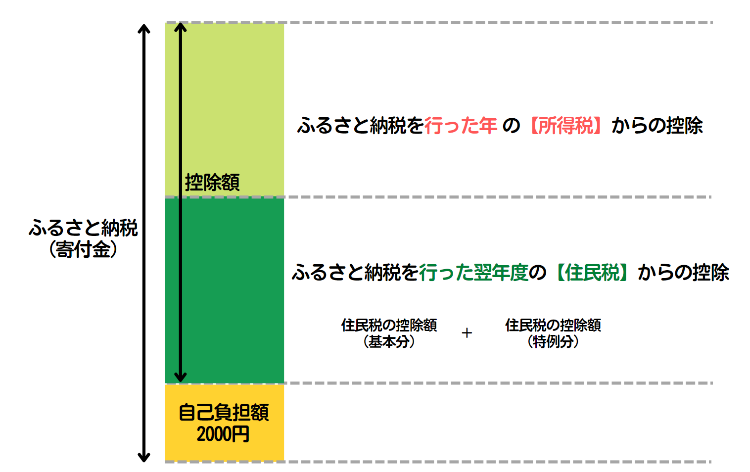

上図は、ふるさと納税の上限目安と自己負担額(2,000円)、税控除の関係を示した図です。

ふるさと納税で損をしない控除上限は、

・所得税はふるさと納税を行った年の所得税

・住民税は翌年の6月以降に支払う住民税

と関係があります。

会社員がワンストップ特例を利用する場合は、所得税は対象にならず、翌年の住民税から税額控除のみが行われます。

ふるさと納税とiDeCo

さて、ここで、「税金を増やすために控除額を増やせ」と言われますが、それは、税金算出のもととなる「課税所得」を減らすことができるからです。

「ふるさと納税」と「iDeCo」を同時に行った場合、会社員の場合は、年末調整による所得控除の計算時に「iDeCoの掛金」を所得控除として差し引きます。これにより、課税所得が減る結果、ふるさと納税の控除額上限も減ってしまう、というわけです。

たしかにふるさと納税により、「ふるさと納税(寄付金)の上限」は減ってしまいますが、ふるさと納税でもらえる特産品などはあくまでおまけです。iDeCoで所得控除で税金を減らしながら「私的年金」を増やす方が大切です。

なお、例えば、独身の場合、モデルケースではiDeCo掛け金のあり、なしで以下の影響が出ます。

独身・共働きで不要なしの夫または妻の場合(給与所得者)

| iDeco 月の掛金 | |||

|---|---|---|---|

| 年収 | なし | 12,000円/月 | 23,000円/月 |

| 300万円 | 28,000円 | 24,000円 | 21,000円 |

| 400万円 | 42,000円 | 38,000円 | 35,000円 |

| 500万円 | 61,000円 | 57,000円 | 54,000円 |

| 600万円 | 77,000円 | 73,000円 | 70,000円 |

| 700万円 | 108,000円 | 104,000円 | 100,000円 |

| 800万円 | 129,000円 | 125,000円 | 121,000円 |

| 900万円 | 152,000円 | 148,000円 | 144,000円 |

| 1000万円 | 177,000円 | 170,000円 | 168,000円 |

ふるさと納税とiDeCo併用で大事なこと(注意点)

ふるさと納税とiDeCoを併用する際に大事なことは、ふるさと納税の控除上限額を簡易早見表などに頼らず、より詳細にシミュレーションすることです。

ふるさと納税の控除上限額、詳細シミュレーターを利用する

楽天ふるさと納税のシミュレーターは、かなり詳細な控除額の入力が可能です。

医療費控除、住宅ローン控除などの控除はもちろん、譲渡所得、不動産所得など複数の収入も含めて計算できます。

■入力可能情報:所得

譲渡取得株式、不動産(短期・長期)、不動産所得(賃貸収入など) 、事業所得、一時所得、利子所得、配当所得、退職所得、山林所得、雑所得

■入力可能情報:控除

住宅借入金等特別控除額、医療費控除、寄付金控除、雑損控除

■入力可能情報:控除(年末調整を行っていないの追加入力)

配偶者(特別)控除、扶養控除、障害者控除、社会保険控除、小規模企業共済等掛金控除、生命保険料控除、地震保険料控除、寡婦・寡夫控除 、勤労学生控除

iDeCo分については、年末調整で計算していない場合は、「小規模企業共済等掛金控除 」にiDeCoの拠出金総額を入力して、計算しましょう。

控除の種類については、以下もご参考に。

昨年と収入・家族構成が変わらない人は別の手もある

前年と年収・家族構成がほぼ同じであれば、毎年6月に納税者に配られる「住民税決定通知書」を参考にした方が、より精度の高いふるさと納税上限額わかると思われます。一度確認すると、税金についての知識もつきます。確認方法は以下を参照してください。

控除と聞いても?な人は勉強を!

上記で示した控除の種類を見て「なんのこっちゃ」と思われた方は、これを機会にマネーの勉強をしましょう。

税金に関する知識は、知っているか、知らないかで、結構、生き方に差が出ます(勉強してみると分かります)。

所得がある限り、年末調整・確定申告が必要で、ふるさと納税も続きます、この機会に勉強をしておきましょう!

| 事前エントリー後の寄付で (7/31まで) | Go | ||

| 楽天ふるさと納税:SPUでポイント最大17倍 なんだかんだでポイント貯まる | Go | ||

| PayPay払いがお得 本日のポイントアップで還元率UP | Go | ||

| 新規会員限定、その他の方は最大13%還元 (7/31まで) | Go | ||

| コード入力で11%還元 (8/26まで) | Go | ||

| 掲載自治体・返礼品数No.1 | Go | ||

Amazonギフト最大30%還元 | Go | サイト限定のお礼の品No.1 | Go |

au & Pontaポイントユーザがお得 | Go | 寄付金100円に月1マイル | Go |

【厳選ピックアップ】返礼品

ノートPC💻

デスクトップPC🖥

ディスプレイ

タブレット

Apple製品

プロジェクター・ホームシアター

プリンター🖨

スキャナー

シュレッダー

外付けハードディスクドライブ

■AV家電・ 精密機器

液晶テレビ・ブルーレイディスク

完全ワイヤレスイヤホン

ヘッドフォン・ヘッドセット

カメラ・レンズ

■運動・ダイエット

体重計・体組成計

エアロバイク

ランニングマシン・ルームウォーカー

筋トレグッズ(懸垂・腹筋・ベンチ 他)

SIXPAD(EMSマシン、ウェア)

プロテイン

■疲労回復

首コリ・肩こり・腰痛:マッサージ

足疲労:フットマッサージ

全身:筋膜リリースガン 他

本格マッサージチェア

コスパ最強お米:楽天🍚 ふるなび🍚

コスパ最強お肉(鶏肉):楽天🐔 ふるなび🐔

コスパ最強お肉(牛豚):牛肉・豚肉🥩

■生活家電

エアコン

冷蔵庫・冷凍庫

洗濯機

掃除機

空気清浄機

衣類除湿乾燥機

■キッチン家電・用品

コーヒーメーカー

コーヒーミル

電気ケトル

電子レンジ

ヨーグルトメーカー

ブレンダー・ミキサー

アラジン家電(トースター等)

■家具

昇降スタンディングデスク

カリモクの家具

■自転車・車・アウトドア

自転車

電動アシスト自転車

サウナ(帽子、テント、小屋 他)

ポータブル電源

ドライブレコーダー

■旅行券・金券

JTBふるさと納税クーポン(旅行補助券)

楽天トラベルクーポン

知っておこう!ふるさと納税のあれこれ

ふるさと納税の制度を知る

税金控除が受けられる「限度額上限」を調べる

年末ギリギリのふるさと納税は危険。守るべき期日は支払日と書類提出日

確定申告不要の「ワンストップ特例申請書の提出」は1/10必着!何をすればいいか

手続きミスで控除なしの悲劇を防ぐ!6月に行う「ふるさと納税の控除額」答え合わせ

- 【7/29 9:59までがお得】Apple公式サイト、楽天リベーツ経由で購入で4%還元、対象商品多し! 週末100ポイント還元 ※合わせ技でさらにお得

- 【7/3 11時までメモリ増量】ノートパソコン DAIV Z4 レビュー 14型で1kgを切る軽量、マウスコンピューターの高性能モバイルノートPC ※メモリ32⇒64GBで値段変わらず

- 【7/31は対象日】楽天キャッシュ チャージの日は毎月1・11・21・31日 、要毎月エントリー。お得に楽天ギフトカードを買う方法は?

- 【7/31まで】ふるなび、ふるさと納税で最大50%還元(誰でも最大15%、35%は抽選・ハズレなし) キャンペーン併用でさらに得

- 【7/31まで】ヤフーショッピングのふるさと納税 ふるさとチョイスは PayPayクーポン利用で+5%還元

- 【7/31まで】楽天トラベル サマーSALE、ホテル・旅館宿泊が安く。クーポン併用でさらに安く、旅行を安くする攻略法

- JCBカードS、入会特典でAmazon20%還元等 最大29,500円還元!年会費無料でクラブオフも付帯 ※お友達紹介申込がお得(9/30まで)

- 【Amazonタイムセール】Fireタブレット 最大25%オフ、Fire 7は6,980円(8/4まで)! Kindle Unlimitedも3カ月無料に!

- アプリで処方薬購入「Amazonファーマシー」開始登録キャンペーン、初めて登録で100P、らくらくベビー登録者は最大300P

- 【2024年7月】Amazonギフトカードの高還元率チャージルート&購入ルート!ポイント重複取り・キャンペーンで還元率をUPする攻略法

- Amazonプライム会員限定、アプリ内課金で10%還元(7/29まで)

- Amazonらくらくベビー、おむつ購入で最大1,700ポイントもらえるキャンペーン(12/31まで)

- Amazon Payギフトカード還元祭 プライム会員なら最大10万円、ハズレなし!ふるさと納税・ECサイトの支払いに(7/31まで)

- 【7/17まで】集英社「ヤングジャンプ」:最大50%還元、さらにまとめ買いで最大15%還元、Amazon プライムデーで

- 【7/17まで】Amazon Prime Video「アニメタイムズ」60日間体験無料キャンペーン でアニメ見放題!

- 楽天ポイント定期で2%の利息もらえる。ポイント運用

- 【7/31まで】楽天トラベル サマーSALE、ホテル・旅館宿泊が安く。クーポン併用でさらに安く、旅行を安くする攻略法

- 【重要】楽天ペイのポイント還元プログラム変更。結局、お得?それとも損?高還元率チャージルートも見直し(6/4~)

- 楽天カード VISA限定、スマホタッチ決済で20%キャッシュバック!上限1000円を還元(8/31まで)

- 楽天市場アプリ、初めてダウンロードで1000円、お買い物に使える2000円オフクーポン(5/31まで)

- 楽天銀行、紹介での口座開設で1,000ポイント、その他設定で合計最大4,000円相当もらえる(4/30まで)

- 楽天モバイル 、「Apple Watch Series 8 /Ultra / SE(第2世代) 」を最大20%値下げ。公式楽天市場店で

- 【楽天証券の投信積立】楽天カード+楽天キャッシュ で 月額15万円分のポイント付き積立が可能。どの手段が最もお得?※ブラックカードが申込制に7/2~

タグ:ふるさと納税

「会社員のふるさと納税:ワンストップ特例制度を利用するための要件&申請案内ページ」

「【ふるさと納税 2022年】前年寄付実績は8,302億円。一人当たりの平均控除額はいくらになる?まだ間に合う!まだな人は今年から始めよう」