6月に自治体から届く「住民税納税通知書」。会社員(給与所得者)の場合は、同時期に会社から「住民税特別徴収税額の決定通知書」が配布されます。

住民税納税通知書は見方が難しい。しかも、文字が細かい!何十年も、ほとんど数字を見ることなくやり過ごしている人は多いのではないでしょうか。

しかし、この通知書、非常に大切なことが書いあります。ふるさと納税の寄付控除額に関する記載もあります。知らないと、上手な節税ができません。

今回は、住民税納税通知書の見方のポイントと住民税を節税する節税法について紹介します。

目次

住民税納税通知書とは

住民税納税通知書とは、その名の通り、住民税の金額を通知する書類です。

毎年3月15日を期日とする確定申告(会社員の場合は年末調整)を受けて、住民税額が決定するので、住民税の新年度スタートは6月になります。

住民税は道府県民税と市町村民税からなる

住民税は、住所地の自治体が前年の所得をもとに算出したもので、道府県民税(東京都は「都民税」)と市町村民税(東京23区は「特別区民税」)の2つがあります。

私の場合、都民23区内の住民なので、「特別区民税・都民税納税通知書(住民税納税通知書)」と「納付書」が一緒に届きます。

特別徴収と普通徴収

会社員(給与所得者)とそれ以外(個人事業主、自営業など)では、住民税納税通知書の受け取り方も納税の仕方も異なります。

これは、会社員は会社が6月から翌年5月までの毎月の給料から徴収して支払う「特別徴収」であるのに対し、個人事業主は、区市町村から送付される納税通知書に基づき納める「普通徴収」だからです。

| 属性 | 徴収方法 | 内容 |

|---|---|---|

| 会社員 | 特別徴収 | ・会社から「住民税特別徴収税額の決定通知書」を受け取り ・住民税は給与からの自動天引きで会社が納付 |

| 個人事業主など | 普通徴収 | ・自治体から「住民税普通納税通知書」が届く ・住民税は自分で納付(前納、または、年4回の分納) |

副業サラリーマンで、会社で年末調整後、副業分を確定申告し、その際、住民税の納税方法を「普通徴収」とした人は両方の通知書を受け取ることになります。

会社員:住民税納税通知書の見方

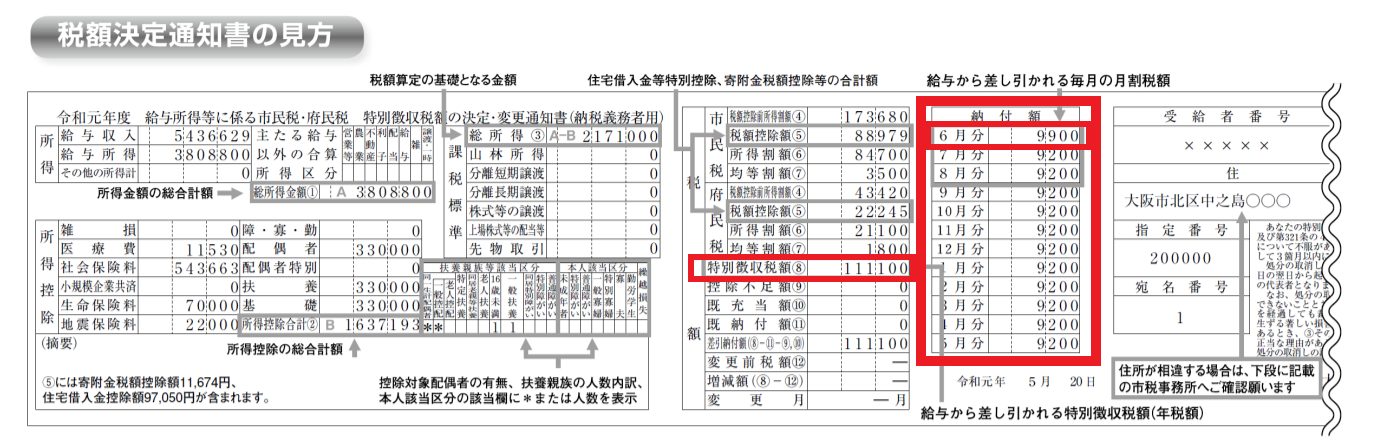

会社員(給与所得者)は6月に会社から、上図のような「住民税特別徴収税額の決定通知書」を受け取ります。

用紙には細かい文字がびっちりで、多くの人は読む気にすらなれません。内容も理解しないまま、給与から天引きされています。

この用紙で確認すべき箇所は、赤枠の部分。特別徴収額額が6月以降1年間に徴収される住民税の金額です。その右側に、6月~翌年5月まで月別に徴収(給与天引き)される金額が記載されています。

個人事業主など:住民税納税通知書の見方

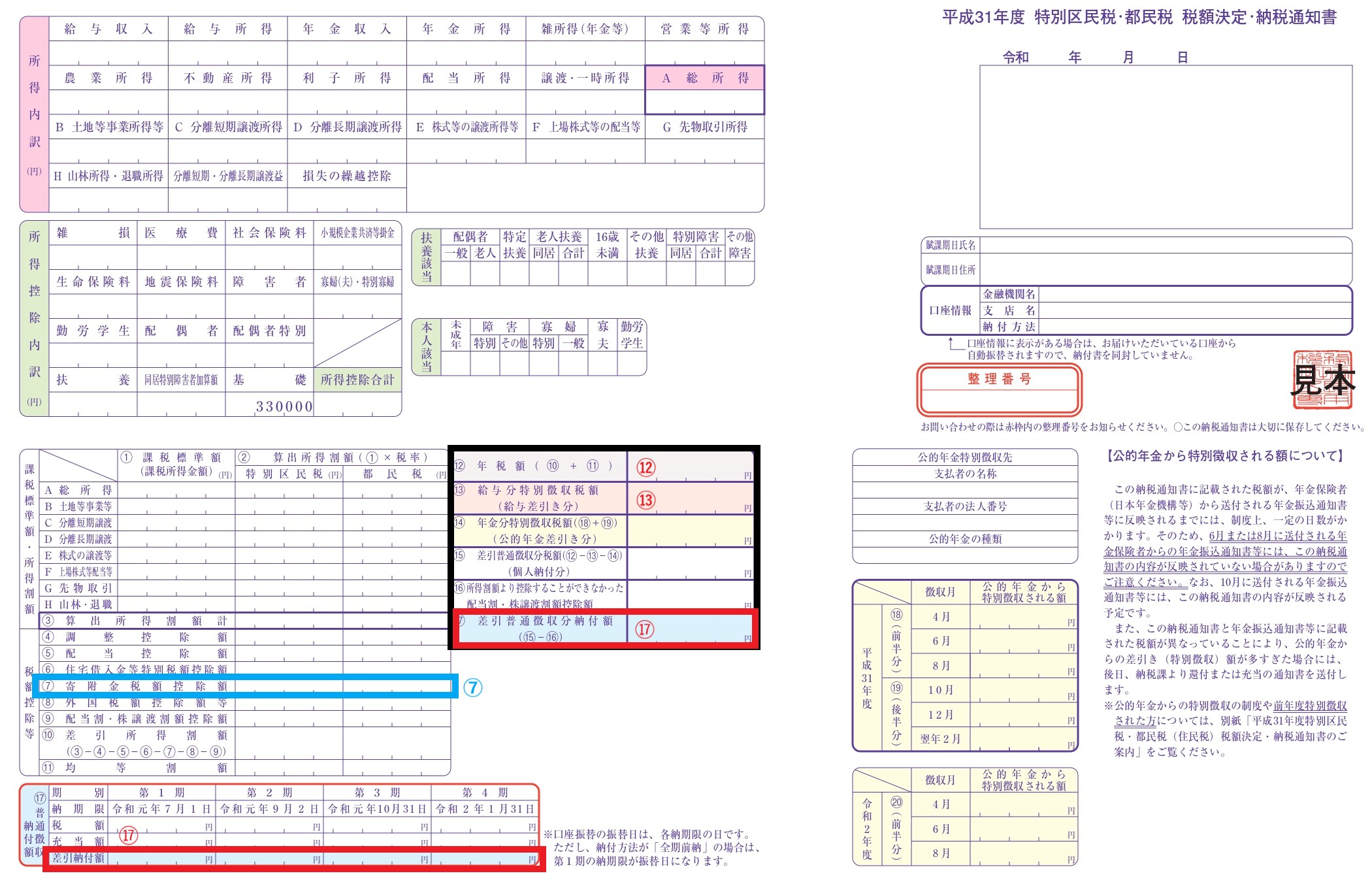

上記は住民税普通納税通知書の例です。自治体によってフォーマットは異なります。

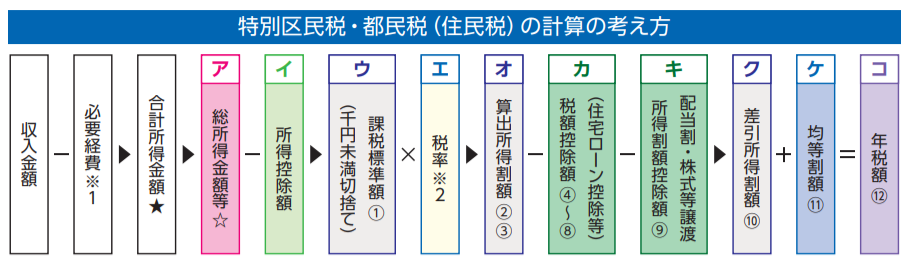

見るべき箇所は、「年税額」と書かれた部分です。住民税の年税額は、以下のような計算経過を経て算出されています(書類にある丸印つきの番号(①~⑫)と、以下のフローが対応)。

ふるさと納税に関する寄付控除も、住民税納税通知書で確認

住民税金額決定には、ふるさと納税の寄付額が大きく関係しています。

前年にふるさと納税を行った方は、節税の観点から、以下の確認を行うことが大事です。

ふるさと納税の寄付金がきちんと控除されているか、また、ふるさと納税の上限額が想定と正しかったか確認が大切です。

❶昨年のふるさと納税額(寄付額)が、しっかり控除反映されているのか

❷前年のふるさと納税の寄付額が大きすぎなかったか、逆に、もっとふるさと納税ができたのか

❶でふるさと納税の控除が反映されていないと、ただ、3割相当の返礼品をもらって、気前よく寄付したことになります。そのような事態とならないように、しっかり確認しましょう。

ふるさと納税寄付額の控除額の確認方法

ふるさと納税の控除額は、住民税納税通知書内の「寄附金税額控除額欄」を確認します。

東京都の場合は、区民税と都民税がありますが、この合算値が、実際にふるさと納税をして控除された額となります。

ふるさと納税寄付額の答え合わせが節税力をUPさせる

寄付金控除も合わせた控除額を差し引き、そのうえで、均等割額が加算されて、今年の住民税(年税額)が決定されています。この額が大きいようなら、まだ、ふるさと納税ができる余地があったということになりますね。

毎年、年収・基礎的な控除に大きな変化がないのであれば、来年のふるさと納税の上限値をいくらぐらいに設定すればいいのかがわかってきますね。この精度を上げていくことで、より効果的に節税する力がついていきます。

住民税を少しでも安くする節税術

住民税額の見方はわかったけど、少しでも住民税額を減らしたい!

ここからは住民税の節税術を紹介します。節税法には、大きく分けて、❶控除額を増やして住民税そのものを減らす、❷払い方を見直してお得に支払う があります。以下では、その方法を紹介します。

【減らす】控除を増やして住民税を減らす

控除を増やして住民税そのものを減らす方法として、だれでも利用できるのが、以下の2つです。

❶個人型確定拠出年金iDeCo(イデコ)

❷ふるさと納税

❶個人型確定拠出年金iDeCo(イデコ)

iDeCoの掛け金は全額控除対象です。老後資金を貯めながら住民税が減らせるので使わない手はありません!

詳細は以下にてご確認を。

ふるさと納税

ふるさと納税は、寄付額から2000円を引いた金額が控除対象となります。自治体からの特産品をもらえる分、実質的な節税(節約)効果があるので、まだ始めていない方は今年から始めましょう。また、既に行っている方は、住民税納税通知書でふるさと納税の答え合わせをして、利用上限の精度を高めていきましょう。

【お得に支払う】支払い方法を見直す

支払方法を見直すと、チャージポイントなどがつく分、お得に支払いが可能になります。

住民税(地方税)をお得に支払う方法は、以下の記事を参考にしてください。

まとめ

今回は、住民税納税通知書の見方のポイントと住民税を節税する節税法について紹介しました。

税金は自分で学ばない限り、損することが多いです。金融リテラシーは一夜にして知識がつくものではありません。少しずつでもいいので、お金について疑問に思ったことは、調べる癖をつけていきましょう!

本記事が少しでもお役に立ったなら、記事を書く励みになりますので、 Twitterフォローや RSS(feedly)登録をしてもらえると嬉しいです。新規記事公開時にお知らせいたします。