為替介入(正式名称:外国為替平衡操作)とは、中央銀行が為替相場に影響を与えるために外国為替市場で通貨間の売買を行うことです。

為替介入が行われると、極めて短期間に為替が動くのはもちろん、様々な金融市場に大きな影響を及ぼすので、注意が必要です。

では、為替介入はどの様なタイミング・時間帯を注意すればいいのでしょうか。また、どのような金額規模で実施され、介入後、為替は過去どのように推移したのでしょうか?

本記事では、財務省が公表している「外国為替平衡操作の実施状況」(公開期間:1991年4月~2023年3月27日)を元に確認してみます。

目次

2024年の為替介入

政府・日本銀行が2024年7月12日の外国為替市場で円買い・ドル売りの為替介入(2兆円規模)に踏み切った可能性があることが明らかになっています。

日銀は2024年7月11日にも3兆円規模の介入を行った可能性があり、実施されていれば2日連続となります。

このことは、日銀が16日に公表した当座預金残高の増減予想から明らかになっています。

これを受け、2024年7月12日の対ドルの円相場は複数回、介入をうかがわせる激しい値動きが見受けられました。

午前 8時半頃:159円半→157円台後、1円以上円高に

午後10時過ぎ:158円台後半→157円台前半へ

ドル円の為替介入に当たっては、米国がどのような姿勢を見せるかが重要となりますが、ここで気になるのが2024年11月の「米大統領選」。

ウォール街ではすでにトランプ氏の当確を前提に議論が深まっている模様。

トランプ氏は、米国製品の国際競争力を強めるドル安政策を標榜。とすると、日本金融当局のドル売り(円買い)介入は歓迎されるかもしれません。

外国製品の輸入に関しては、関税の大幅引き上げなども考えられ、いろいろと、株式市場・為替市場・仮想通貨市場にもいろいろと影響がでそうです。

為替介入の目的・警戒すべき時間帯

為替介入とは

為替介入の目的は、為替相場の急激な変動を抑え、その安定化を図ることです。

国益にかかわる行き過ぎた円安・円高時、財務大臣が為替介入を決定し、日本銀行(日銀)がその指示に基づいて為替介入の実務を遂行します。

為替介入のタイミング

為替介入は、通常は通貨の価値が急激に上昇または下落して市場が不安定になったときに行われます。

急激な円高に対しては、「ドル買い・円売り介入」

急激な円安に対しては、「ドル売り・円買い介入」が行われます。

1991年4月1日~2023年3月27日の期間で354回のドル円介入が行われています。回数としては、「ドル買い・円売り介入」の方が、回数も介入額も多いです。

為替介入の水準

為替介入は、死守したい「キリのいい数字」(ドル円の1の位が「0」か「5」)付近で行われることが多いです。

2022年は150円を死守する円買い介入が年間合計9兆円規模(公表値)で、また、直近2024年4月29日は 160円死守のために、5兆円の規模での「覆面介入」が行われたとみられています。

ただし、実際には、為替介入の効果の出やすい時間帯で介入する必要があるため、相場がそれら水準を超えてから行われることも多々あります。

為替介入が行われる時間帯・曜日

為替介入は、流動性が低い曜日・時間帯に行う方が、市場に大きな影響を与えることができ、介入の効果を最大化できます。

このようなことを考えると、欧州の商いが活発でないアジア時間(日本の午前中~昼過ぎぐらいまで)が多いと考えられます。

なお、曜日については、明確な差はありませんが、若干「月曜日」と「金曜日」が多いです。

平時、株や為替が動きやすい時間は、以下の記事でご確認を。

リーマンショック以降のドル円動きと為替介入

ここでは、リーマンショック前年の2006年~2024年4月までの、ドル円の大きなトレンドと、金融市場のトピックを確認しておきましょう。

| 時期 | トレンド | 特徴 |

|---|---|---|

| 2007年~ | 円高へ | リーマンショック以降、世界的低インフレ&円高へ |

| 2010年~ | 超円高 | 超円高時代。1ドル80円台を推移。一時、80円割れも 日銀が介入が「円売り介入」を行っても、なかなか、円安に進まず |

| 2012年~ | 円安へ | アベノミクスがスタート 安倍晋三首相が、2012年に提唱した経済政策 金融政策、財政政策、成長戦略の「3本の柱」により、日本経済の停滞からの脱却・経済成長の促進、デフレの終結、雇用の改善を狙う 黒田日銀による「異次元の金融緩和」により、円が刷られ、円安へ |

| 2015年~ | 円高へ | アベノミクスで円安が125円まで急激に進んだことにより、安倍政権下で官房長官が急激な円高に言及 |

| 2021年~ | 円安へ | 2020年3月のショックショック後、コロナ禍が続く中、世界的高インフレが発生し、円安へ エネルギー・輸入品の価格高騰を皮切りに、多くの商品が値上げに 2024年4月には一時160円に |

大局を見るために、1970年以降のドル円チャートも掲載しておきます。

ドル円の為替介入は、いつ・どのぐらいの規模で実施されたか

ここまで、為替介入の傾向と、ドル円のトレンドを見てきました。ここからは、実際の為替介入データをもとに、為替介入のタイミングや規模を見ていきます。

為替介入とドル円の動き

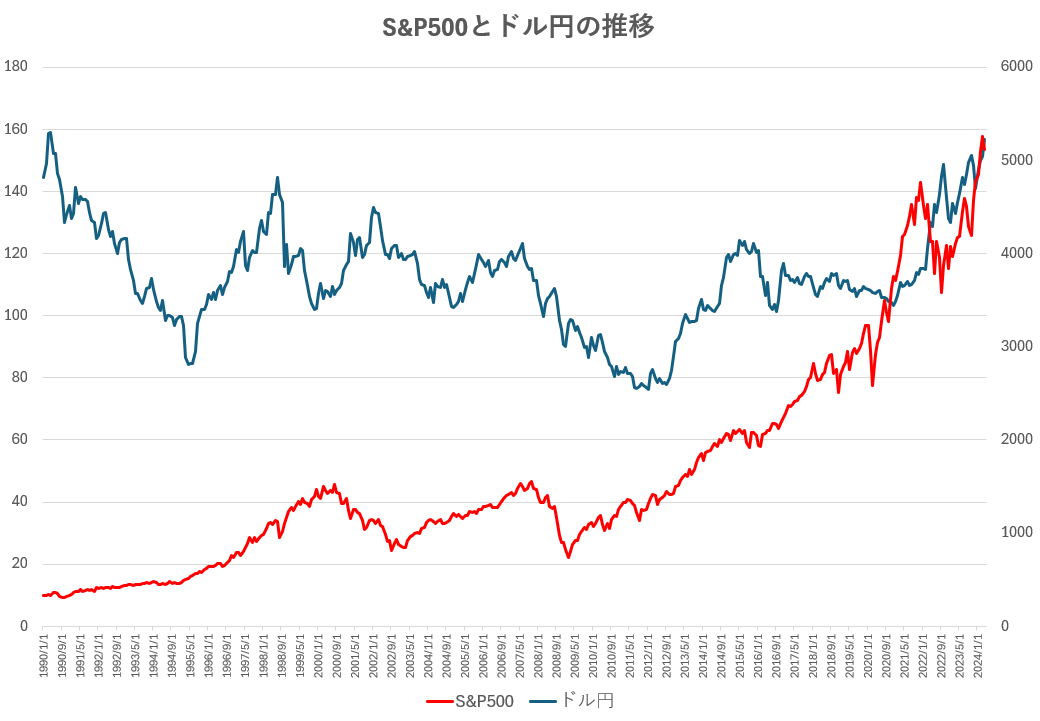

財務省が公表している「外国為替平衡操作の実施状況」(公開期間:1991年4月~2023年3月27日)を元に、ドル円の為替介入を集計したのが上のチャートです。参考まで、S&P500とドル円の推移も掲載しました。

棒グラフが「為替介入金額(単位:億円)」で、プラスが「円売り」、マイナスが「円買い」です。

線グラフが「ドル円」です。

上記結果を見ると、為替介入をしてもトレンドを転換させることは難しいことがわかります。介入が一時的な歯止めとなったとしても、大きなトレンドは帰られていません。

2つの通貨ペアの「力関係(政策金利やマネー供給の増減)」などが変わらないと、トレンドは転換していません。

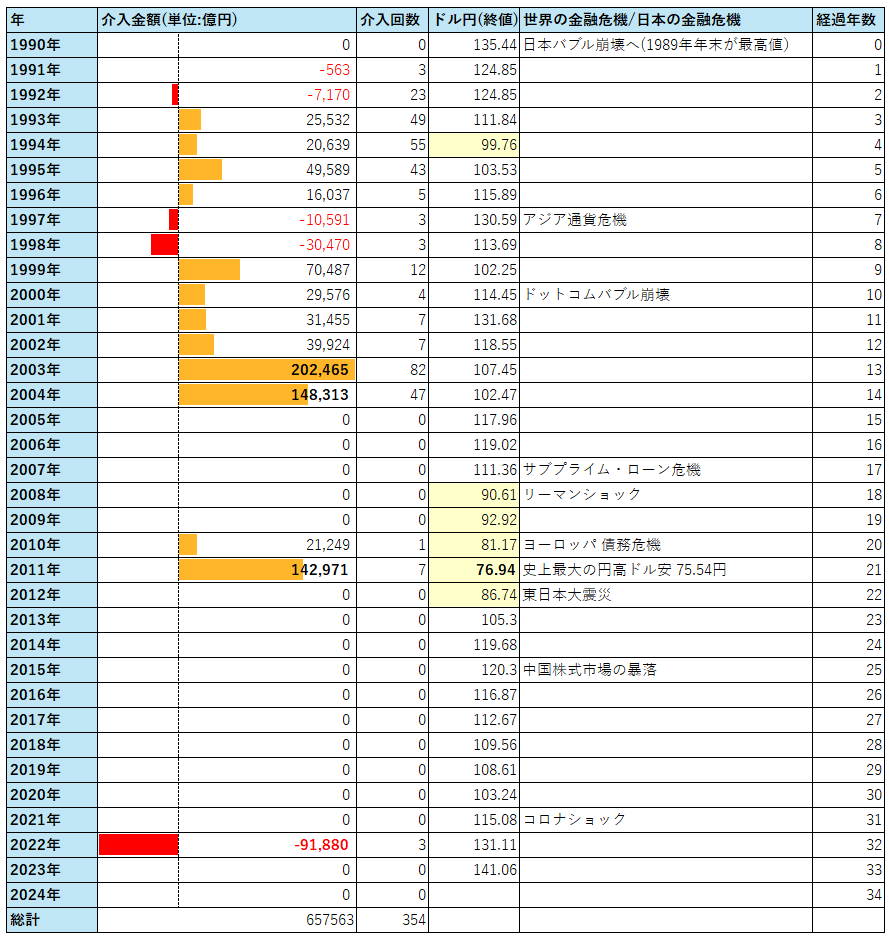

【年別】為替介入と金融危機

年別に為替介入額と回数を集計したのが、以下の表です。

世界・日本の金融危機についても、一つの表にまとめました。

【曜日別】為替介入を警戒すべき曜日は?明確な差はなし

| 曜日 | 介入回数 | 割合 |

|---|---|---|

| 月曜日 | 73 | 20.6% |

| 火曜日 | 70 | 19.8% |

| 水曜日 | 68 | 19.2% |

| 木曜日 | 67 | 18.9% |

| 金曜日 | 76 | 21.5% |

| 合計 | 354 | 100.0% |

354回のドル円為替介入が何曜日だったかを集計した結果です。

明確な差はありませんが、若干「月曜日」と「金曜日」が多い結果となりました。

【データ結果:まとめ】衰退進む日本

為替は2通貨の強さを表すものであり、国力をも反映します。円高は国力強さを、円安は国力の衰退を意味します。ドル円水準は34年をかけて、160円台に戻ってきています。日本がバブルで湧いた時期、日本は「Japan as No.1」と言われました。実際には、米国に次ぐ2位まで上り詰めましたが、現在は、中国・ドイツに抜かれ4位です。そして、今後はインドに抜かされます。日本の衰退ぶりまざまざと見せつけられる思いです。

■2023年 名目GDP(IMF統計)単位:百万US$

1位:米国 27,357,825

2位:中国 17,662,041

3位:ドイツ 4,457,366

4位:日本 4,212,944

5位:インド 3,572,078

6位:イギリス 3,344,744

7位:フランス 3,031,778

8位:イタリア 2,255,503

9位:ブラジル 2,173,671

10位:カナダ 2,140,086

日本の衰退は今後も続いていきます。世界全体では人口が増えていく中で、日本の人口減少による「生産力の低下=国力低下」は避けられません。

沈みゆくタイタニック号「日本丸」。この中で、将来もお金の心配を減らすためには、自衛するしかありません。

自分のトレードスタイルを決める

相場をリードしている銘柄を探す

エッジ(優位性、勝てる確率)を意識する

為替が動く時間帯を狙う

資金配分とポジション管理

売りこそ大きく儲けやすい

チャンスの時はポジションを増やして売買

期間を変えてチャートを見る

ボラティリティの変化を把握する

便利な市場確認ツール

株式指数・FX・CFD・仮想通貨もこれ一つ

TradingView(トレーディングビュー)

米国株を一覧把握

finviz(フィンビズ)

トレンドライン

200日移動平均線、200週線

一目均衡表

MACD

フィボナッチ・リトレースメント

▼参考:一目均衡表初心者にオススメ

スパンモデル

スーパーボリンジャー

▼その他、売買テクニック

恐怖指数:VIX指数戦略

ベガス式 1 ベガス式 2

ポンドドル鉄板テクニカル指標