「億り人」と聞いて、あなたはどの様な人を想像しますか?遠い存在ですか?

昨今、日本でも増える「億り人」は、見た目では人より裕福とは分からないごく普通の人。まさに「となりの億り人」です。

大江英樹さんの本『となりの億り人』は、億り人は

・どのような方法で1億円の資産を築いているのか

・どのような思考・行動・習慣を持っているのか

を明らかにすることで、普通のサラリーマンでも目指せる再現性のある「資産形成方法」をアドバイスする本です。

「億り人」は簡単にはできなくとも、努力次第でできない訳ではありません。誰でも実行できる再現性が間違いなく存在します。

今回は、大江英樹さんの『となりの億り人』からの学びを紹介します。

「億り人」とはどんな人たちか

「億り人」はどのぐらいいるのか

2019年の野村総合研究所の調査によると「純金融資産」が世帯で1億円を超えている世帯は約133万世帯。

詳細は、以下記事を参照していただきたいのですが、日本の2020年時点において2.4%が「億り人世帯」。つまり、世帯主100人の内、2~3人は〝億り人〟。かなり身近に億り人は存在しているのです。

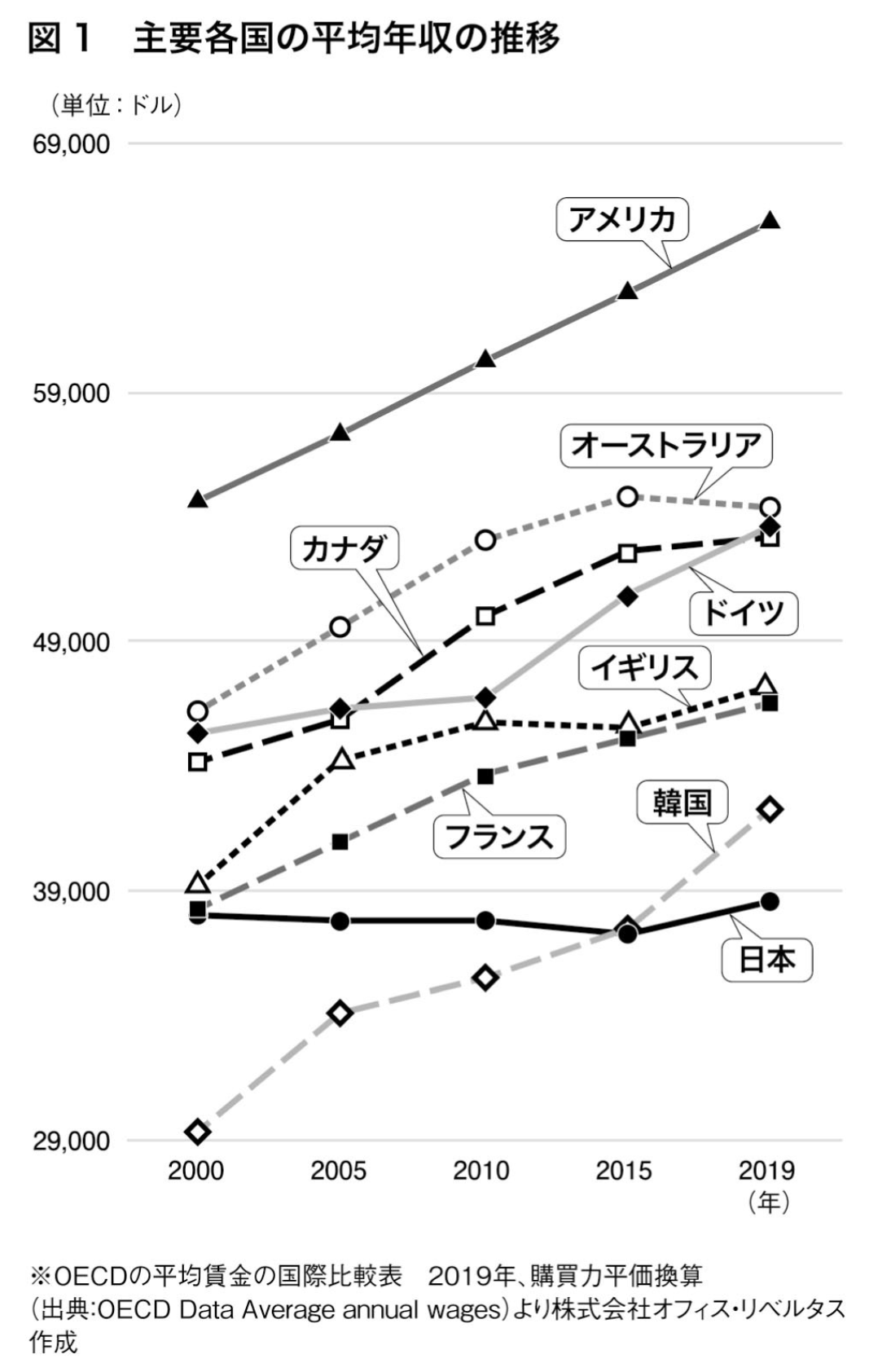

平均給与は20年横ばい。なぜ、「億り人」は増加?

驚くべきは、過去20年、日本の平均年収は給料は横ばいであるのにかかわらず、日本の個人金融資産は4割も増加しているという現実です。

個人金融資産4割増加の背景には、「株価の上昇」もありますが、日本の個人金融資産に占める有価証券の割合は15.7%に過ぎません。株価上昇以外の利用に、「世の中の常識やお金に対する物の見方の変化」があることを見逃してはいけません。これには、特に若者を中心とする「倹約思考化」「FIRE思考化」が影響しています。

FIREの先駆け!?「となりの億万長者」

昨今のFIREブームよりはるか以前、「億り人」を分析して人気になったのが、米国で1997年に刊行された「となりの億万長者」です。

本書では、億万長者には、共通する思考・行動があることが指摘されています。

❶収入よりはるかに低い支出で生活する

❷資産形成のために、時間、エネルギー、金を効率よく配分している

❸お金の心配をしないですむことのほうが、世間体を取り繕うよりもずっと大切だと考える

❹社会人となった後、親からの経済的な援助を受けていない

❺子供たちは、経済的に自立している

❻ビジネス・チャンスをつかむのが上手だ

❼ぴったりの職業を選んでいる

多くの人は「いかに収入を増やすか」を考えがちです。しかし、億万長者の分析から見えるのは、それ以上に大事なのが「収支コントロール」と「投資で資産形成」であるという点です。さらに、「自分の好きを追求する生き方」を大事にしていることがわかります。

「億り人」は誰でも目指せるか(再現性はあるか)

①代々資産家の家に生まれ、相続等によって自分も資産家になる

②自分で事業を興して成功する

③普通に働きながら投資で資産形成をする。

上記①~③は億り人になる3つのパターンです。①には運、②にはビジネスセンス・起業家精神・情熱などが必要で、誰でもなれるわけではありません。

一方、③はサラリーマンでもトライが可能です。ただし、普通に働いているだけでは億り人にはなれません。

投資だけ、働くだけでは「億り人」は難しい

「億り人」になるには、「普通に働き」✕「資産形成する」を両方の実践が必要です。

「株で大儲け」できるのはごく一握り。仕事をそっちのけにして株式や不動産売買で利益を得るというのは、非常に難しいのが現実です。

また、一方で、ただ働き蓄えをコツコツ貯めるだけで生涯1億円の資産を目指すのは困難です。なぜなら、平均的な生涯賃金、生涯支出から計算すると、その差分は7,300万円。実際には、ここまで貯められる人もごくまれです。

億り人の思考と行動

人生において、お金とは「稼ぐ」「使う」「貯める」「増やす」そして「守る」ものです。億り人になるためにはこれらをどうやってコントロールしていくかが重要となります。

ここでは、より具体的に、「億り人」の再現性ある資産形成法(思考・行動)を見ていきます。

まず貯める。そして、積立投資+好機を待って投資

まず、最初に着手が必要なのは「貯めること」です。月の収入から最初に「天引きで貯蓄・投資資金を取り分ける」ことです。

伝説の投資家の「本多式 四分の一貯金法」

「貯める」に当たって、是非と知っておきたいのが、伝説の投資家・億万長者・本多静六さんの資産形成に関する不朽の名著『私の財産告白』で紹介される「本多式 四分の一貯金法」です。

■貯蓄:年間貯蓄額 = 通常収入 × 25% + 臨時収入 × 100%

・月給などの月々決まった収入は、その四分の一を天引きで貯金する

・賞与などの臨時収入は全額を貯金(投資)につぎ込む

■投資

・辛抱強く好機を待って投資する

「長期的に上昇が見込める投資信託の毎月積立投資」は悪い投資ではありません。しかし、投信の積立投資は「草食投資」あり、これだけで大金持ちになったという人はそれほど多くありません。なぜなら、1億円を貯めるには「毎月の積立投資額が高額」であることが必須だからです。

リスクを覚悟しない限り高いリターンは得られないというのは永遠の真実です。これらコツコツ投資と並行して、金融市場の暴落を投資の好機と見て、大胆に投資をすることが求められます。

自分で考える・判断する

資産を作るためには、本、人からのアドバイスを聞くことは大事です。ただし、人の意見を鵜呑みにしたり、情報収集に躍起になっているようでは「億り人」にはなれません。

刻々と変化する金融市場に投資するには、「自分で考えて行動する」ことが求められます。なぜなら、投資の絶好の好機は暴落時であり、このようなリスクが高い状況下で、投資の好機を見定め、実投資するには、どうしても、「自分で投資判断する力」「リスクをとる覚悟」が必要となるからです。

「幸せなお金の使い方」を知る

人生の目的は「お金持ち」になることではなく「幸せ」になることです。お金を貯めることを人生の目的とし、お金に執着した人生では幸せになることはできません。

『幸せをお金で買う 5つの授業』では、「幸せになるために大切なことはお金を稼ぐことではなく、どうお金を使うかである」と述べられています。

だからこそ、「幸せなお金の使い方」を知る必要があります。ここで、参考になるのが、「地位財」と「非地位財」という考え方です。

何にお金を使うか:「地位財」と「非地位財」

| 地位財 | 他人との比較優位によってはじめて価値の生まれるもの 例)収入、社会的地位、評判、物質で言えば住宅や車、高級品 など ⇒短期的な満足にとどまる |

| 非地位財 | 自分にとって、それ自体に価値があり、喜びを感じるもの(他人を基準にしない) 例)休暇、自由、家族への愛情、友達との友情、働く環境の快適さ ⇒長期的に満足が得られる |

「億り人」は合理的に「自分にとって最も価値のあることは何か」を考え、その結果として、「非地位財」に価値を見出します。物を手に入れるよりも、心の満足感を高めたいという方向に向かうということです。

富豪が寄付をしたり、成功者が自分のノウハウを多くの人に知らせたいと情報発信をするのも、自分だけでなく他人も幸せにしたいと考えるようになるからです。

「不安解消」にお金を使わない

もう一つ、「幸せなお金の使い方」を実践するに当たって、大事なのが「不安解消」に無駄金を使わないことです。

生命保険文化センターの「2021年度 生命保険に関する全国実態調査」によると、世帯年間払込保険料は平均37.1万円(約3万円/月)。確かに、生命保険・医療保険が必要な人はいます。しかし、多くの人が、保険のカバー範囲もよく分からないまま、「不安・心配の解消」のために、高い保険料を支払っています。

「億り人」は、自動車保険や火災保険には入っていても、生命保険や医療保険に入らない人が多い。自分で運用して備えた方が効率的と考えます。毎月3万円投資に回せば、年間36万円。30~60歳まで30年間続ければ、元本だけで1,080万円。これを、年利3%で運用できれば1,748万円(税・手数料は無考慮)です。これで、もっとも入院代が必要な老後の入院費などは十分払えますよね。

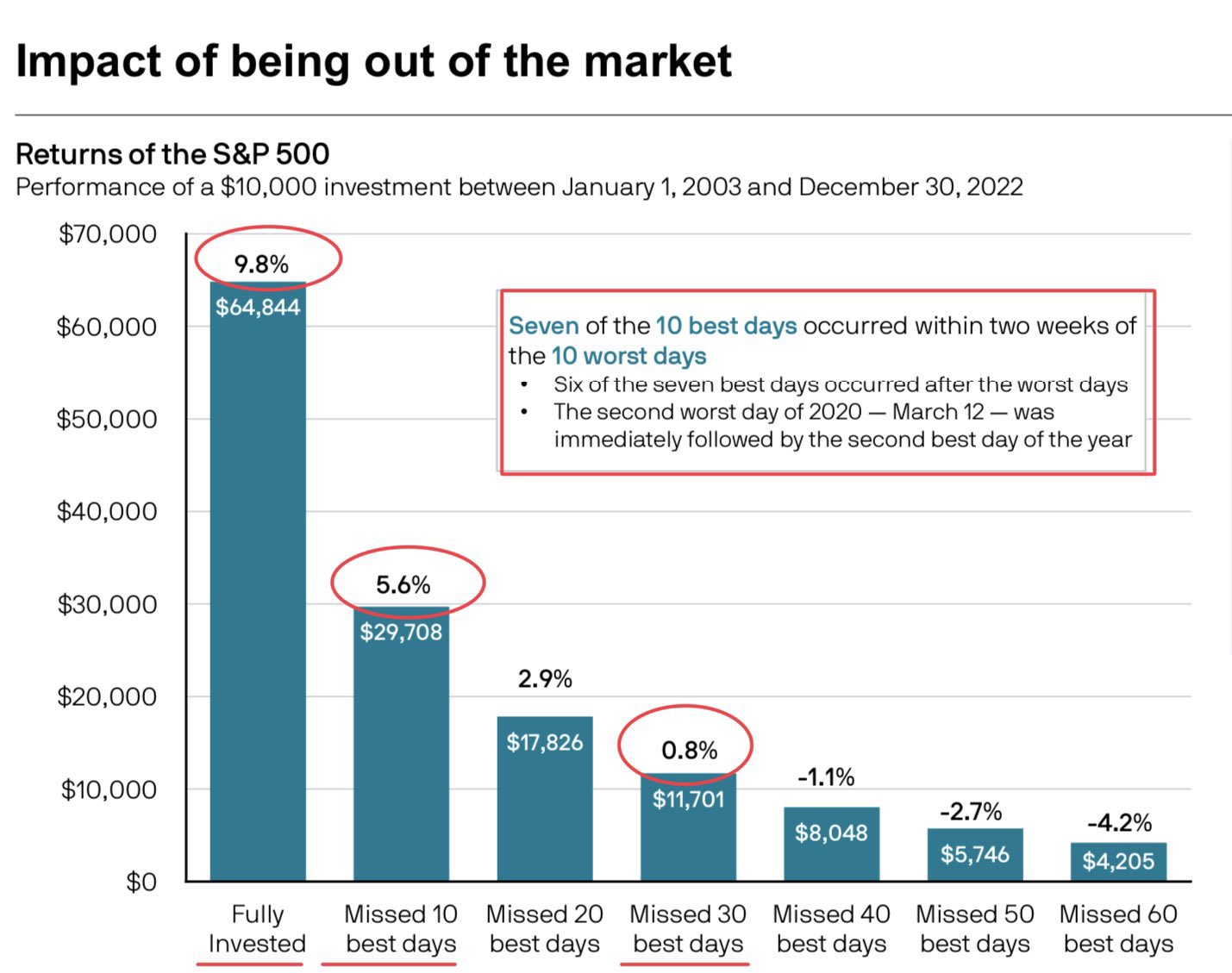

実は、私も、生命保険・医療保険を解約。現在、年間の払込額は0円です(親がバブル期に私に掛けた、今ではあり得ない金利がつく「お宝保険」のみ保有。払込満了済み)。保険解約の決定打となったのは本「いらない保険」。なぜ、シンプルな資産形成ができないのか 「億り人」の資産形成法は、極めてシンプルです。「❶収入・支出の管理をきちんとやり、❷無駄な支出を抑えて、❸投資に回す」。特殊な技術・情報が必要なわけではありません。しかし多くの人はそれができません。なぜでしょうか。 人は心が弱い生き物です。投資で揺れ動く自分の気持ちをコントロールできない。これが資産形成に失敗する理由です。 ❶地味な長期投資を続けられない(退屈⇒短期売買で一攫千金を狙い失敗) 繰り返しになりますが、再現性の高い資産形成の方法(法則)は、以下の2つを守ることです。 ・成長性のあるものに、長期で運用する 成長性のある株・投信であれば、必ずやってくる不況期の暴落などで値下がりすることとがあったとしても、再び、値を戻し成長していきます。このような株・投信であれば、「暴落は買うチャンス」です。 ひふみ投信の藤野英人さんは本「先の先を読む思考法」の中で、「短期予測は難しいが、中長期の先であれば、未来を予測することはできる。」と述べています。それは、株式市場は、冷徹なまでに「企業業績にコミット。企業の工夫・頑張り・利益によって株価の方向性が決定づけられるからです。 「暴落は買うチャンス」です。億り人になりたければ、「暴落時の売却」「暴落で投資をやめる」は絶対にやってはいけません。 人間のメンタルの弱さは、特に「欲」と「恐怖」に顕著です。株式市場がイケイケドンドンの時は「欲」で買いたい気持ちが押さえられませんし、逆に暴落時は、「恐怖」で株を売却したり、投資をきれいさっぱりやめたくなります。長期投資では、特に「暴落時の売却」が致命傷になります。 「●●ショック」は人生の中で何度となく発生します。これを味方にして、暴落を買うバーゲンハンターになれるか―。これが、資産形成で成功する、再現性のある近道です。 資産運用の名著「敗者のゲーム」によると、米S&P500の1982年~2000年までの18年間にわたる値動き(=6570日間)で、最も株価が上がった上位30日だけで実に上昇幅の4割近く占めることが示されています。つまり、その30日間、市場に居なかったら(保有していなければ) 収益の4割は取り損ねるということです。しかし、この30日間がいつかは絶対にわかりません。 だからこそ大事なのが、「Stay in the Market(市場に居続けること)」 。Buy & hold(売買を繰り返さず、売らずに持ち続ける)です。 JPモルガンの調査によると、2003年から2022年末までの20年間S&500に投資した場合の年率9.8%のリターン。しかし、「最高の10日」を逃すと、収益率は年利5.6%に低下、「最高の30日」を逃した場合、年率0.8%まで低下してしまうという巣覚ましい結果が報告されています。 長期投資家はBuy&holdに徹しましょう。 今回は、大江英樹さんの『となりの億り人』からの学びを紹介しました。 「となりの億り人」の投資スタイルはシンプルです。なお、本書では、株式投資だけでなく、不動産投資で資産形成を目指す方法の考え方についてもページを割いて紹介してあります。本記事では割愛して言いますが、こちらも参考になります。是非、お手に取って読んでみてください。大きな学びが得られます。 お金・投資に関する良書をお探しの方は、以下の記事もご参考に!

資産形成ができない理由「弱い心」

❷価格変動に惑わされて時に不合理な行動をとってしまう(暴落時に売る、投資をやめる)

❸つい消費に多くのお金を使ってしまう大事なのは「長期投資」と「好機にリスクをとる覚悟」

・取るべき時(好機=暴落時)にリスクをとる絶対にやってはいけない「暴落時の売却」

Stay in the Market

S&P500:20年で「最高の30日」を逃すと、年利9.8%⇒0.8%に

最後に