12月15日、米国の金融政策を決める米連邦公開市場委員会(FOMC)が開催されました。

この会議で、FRBは、テーパリング(量的緩和の縮小)加速を決め、2022年の利上げ回数を従来の1回から3回に増やすとの方針を示唆しました。市場は、想定内の結果と受け止め、安心感からNYダウ383ドル高となりました。

大事なのは、直近下落した米国株式が反発したことではなく、今後のテーパリング完了→政策金利の利上げの時期とペースです。

今回は、まず最初にFOMCでのパウエル議長の発言を確認の上、過去の金利利上げ時の株価の動きを振り返り、今後の米国株式の投資戦略について考えます。

12月のFOMCの結果のポイント

今回のFOMC通過で明らかになった、今後のFRBの金融政策のポイントは以下のようになります。

- テーパリングのペースを加速。2022年3月完了

来年1月から新規の資産購入額を月150億円→300億ドルずつ減らす - 2022年の利上げ回数を従来の1回から3回に増加

- テーパリング完了から利上げ開始までに、どの程度時間をあけるかは未定

- 高インフレの長期化を受け、声明では物価押し上げ要因は「一時的」との表現を削除

テーパリング完了までの期間が一気に縮まりましたね。

テーパリングの期間が早まれば、当然、利上げの時期も早まると考えられ、その場合、米国株式が今後上昇する可能性のある期間も、短くなることになります。

今後は利上げの時期がいつなのかで、相場は上下動しそうです。

2022年の利上げ回数は3回との発言については、過去の政策金利を鑑みるに、少ない印象を受けます。現在のインフレは3回で十分収まると考えている?(私は専門家ではないですが、そんな簡単ではない気が…)

また、2024年以降、最終的に何回&何%まで政策金利が上がるのか?どこまで上がるとみているのか、ここが、今後の米国株式投資をするうえで最大に重要なポイントと見ています(後述)。

過去、株価はどう動いたのか

ここからの記事は、過去の記事の再掲ですが、前回、テーパリング完了、政策金利上昇で株価がどのように動いたか、+αの事項も盛り込みながら、振り返っておきます。

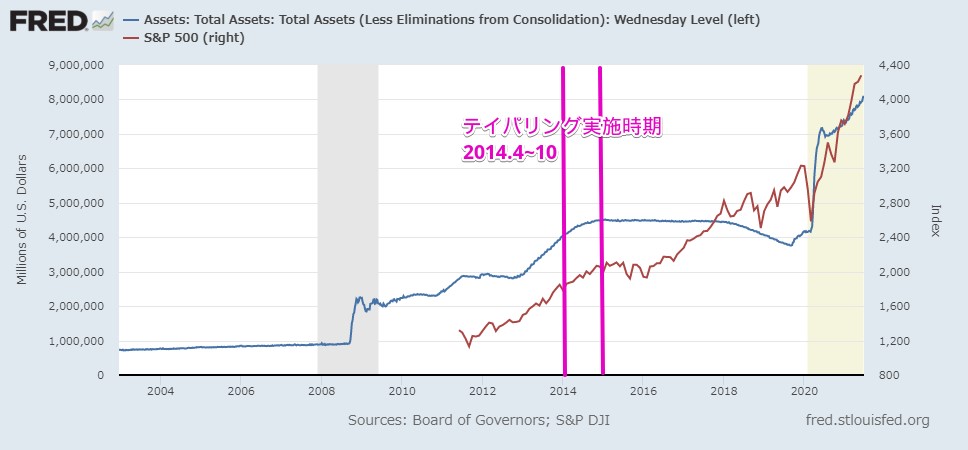

FRB資産額 と S&P500株価の関係

青線:FRB資産額 赤:S&P500

前回のテーパリングの時期は、2014年1月~10月。サブプライムショックからの景気回復期に実施されました。

上記「FRB資産額とS&P500株価の関係」グラフを見ると、テーパリングの期間、一時的に株価は下落することがあっても、大きな下落は起きていません。FRBが上手に市場と対話した結果と思います。

ただ、テイパリングが終って、しばらくした2015年に2回ほどやや大きめの下落が発生しています。この理由を探るために、今度は、「米国政策金利とS&P500株価の関係」を確認してみます。

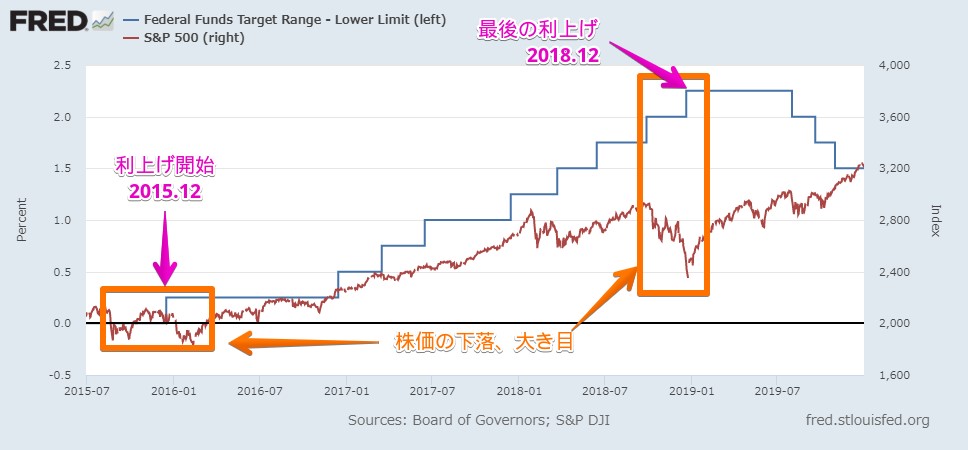

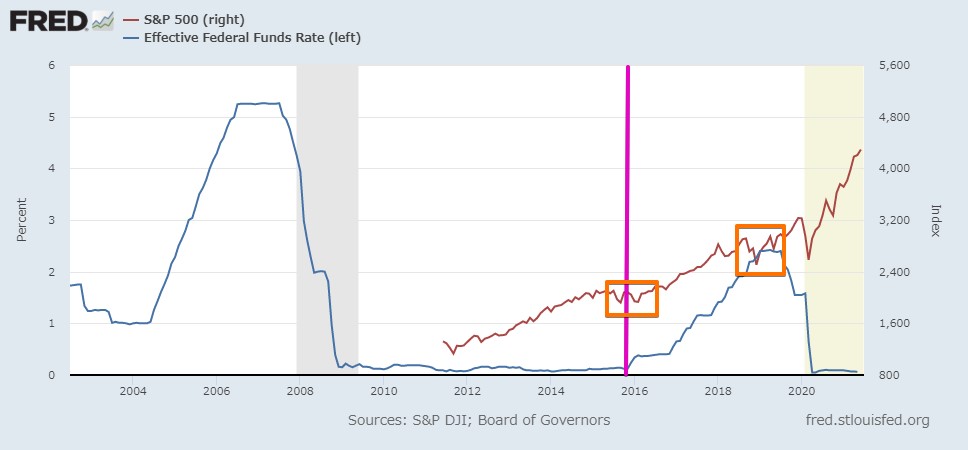

米国政策金利 と S&P500株価の関係

青線:米国政策金利 赤:S&P500 ピンク縦線:政策金利利上げ時期

上記グラフを見ると、政策金利の上昇が意識された時期に、そして、利上げが始まって間もないころにの2回、少し大きめの株価下落が発生したことが分かります。ただし、一度政策金利上昇が段階的に行われるようになると、政策金利が引き上げられても、株価は上昇しています。

上図は、金利上昇期間を拡大表示したものです。

これを見ると、テーパリング開始直後、および、政策金利上昇開始時に株価は若干下落していますが、その後は、株価が持ち直し、さらに上昇したことがよくわかりますね。

本当に大きな株価調整が起こったのは、「最終利上げの時期がそろそろではないかと見定め始めた「政策金利上昇の最終局面」となっています。

今後の投資戦略:現時点では、株価下落に過敏になりすぎてはいけない

上記結果を見ると、テイパリングや政策金利の引き上げの時期、株価の動揺を心配して、安易に全株を売ってしまうと、その後も続く株価上昇の波に乗れないことになります。

但し、テーパリングが完了前には、少し現在保有しているポジションの一部を利益確定し(或いは、下落へのヘッジ)をして、調整が入った後で、再び買い直してもいいかもしれません。

全部売ってしまうと、再び買うにはかなりな勇気を必要とする(結果、買えない)ということが、投資家心理のセオリーとして起こるので、この点については注意したいです。

また、最終的に最も大事なのは、「最終の政策金利の時期がいつになるか」を見定めることだと思います。

ただし、これは現時点で推測することは私には難しい。インフレとFRBの舵取りの如何だと思うので、今後も市場を慎重に見てきたいと思います。

FOMC通過の株価も確認しておく

重要度は落ちますが、12月のFOMC通過で、株価がどのように動いたかも確認してきます。

直近、12月13日より米国株式暴落の予兆「ヒンデンブルオーメン」が点灯していましたが、FOMC通過を持って、上昇に向かいますかね?

S&P500 日足チャート

ダウ 日足チャート

ナスダック 日足チャート

日経平均 日足チャート

米国債10年物金利 日足チャート

個別銘柄で見ると、直近の下落が大きかったハイテクが大きく上がりました。

なんだかんだ言って、時価総額の大きいハイテク銘柄、結局のところ、強いですね。

最後に

今回は、12月のFOMC通過を受けて、パウエル議長発言を確認したうえで、今後の投資戦略について考えてみました。

何らかの参考になれば幸いです。

本記事が少しでもお役に立ったなら、記事を書く励みになりますので、 Twitterフォローや RSS(feedly)登録をしてもらえると嬉しいです。新規記事公開時にお知らせいたします。