楽天銀行で2週間円定期がUpするキャンペーンが始まりました。

よりお得に預けるには税金を考慮することが重要。どうすればいいか解説したよ。

その他、一度の面倒で常時円金利をUPする方法、お得な銀行についても紹介しました。

目次

楽天銀行2週間定期キャンペーン:詳細

楽天銀行の普通金利は、通常0.02%ですが、キャンペーン期間は0.12%になります。

期間 :2019年04月25日から2019年05月06日まで

預入期間 :14日

最小預入額 :10万円~

預入上限累計:100万円まで

預入額で受取金利に差がでる。最適な預入額は?

定期預金は、例えば金利が0.12%なら、これに期間割合をかけた金額が利息として受け取れそうですが、そうではありません。

定期預金の利息には、税金と端数処理が必要

まず、理解しなければならないのは、定期預金の利息には税金がかかるということです。その税率は20.315%

2013年1月から2037年12月末までの25年間は、東日本大震災からの復興のために、復興特別所得税が上乗され、所得税・復興特別所得税15.315%、地方税5% の合計20.315%の税金がかかります。

かなり細かい端数の税率となっているため、預入額によって、「1円以下の端数の切り捨て」が発生します。これにより、預入額によって実質的利回りが変わります。

税金が最も安くなる預入額は?

では、今回の場合、一口いくらで預け入れると最も得するでしょうか?

今回の楽天銀行2週間優遇金利0.12%(最低預入額10万円)の場合、最もお得な預入額は「104,286円」になります。

楽天銀行2週間優遇金利0.12%(最低預入額10万円)の場合の最適預入額:104,286円

利息と税金の内訳は以下の様になります。

利息 :4円

国税 :0円

地方税 :0円

――――――――――――――――――

受取利息 :4円 (実質利回り0.1%、税金なし)

仮に、100万円を預けたい場合、100万円一括で預け入れるのではなく、104,286万円×9口+残金で定期にします。

ただし、これで受け取れるのは72円。随分安い手間賃となってしまいます。その点はご認識の上、ご利用ください。

証券口座との連携で常時優遇金利を獲得しよう

預入期間の極めて短い定期預金に、最適預入額で預け入れを行っても、得られる利息が極めて小さいことはご理解いただけたと思います。

それより年間通じて優遇金利が受けられることが大事です。一度設定すれば常時優遇金利が受けられる「銀行-証券口座連携サービス」の設定を行いましょう。

以下はおすすめの優遇金利サービスです。

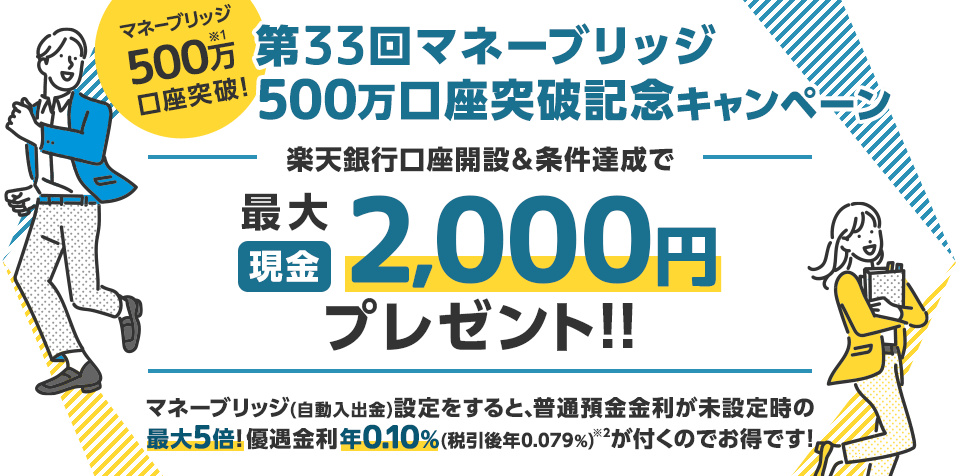

楽天銀行:マネーブリッジ金利 0.1%

楽天銀行と楽天証券を連携する「マネーブリッジ」を活用することで、常時0.1%の優遇金利が受け取れます。

証券口座への預け入れ額が0円でも優遇金利が受けられるので、まだ連携がお済みでない方は連携しましょう。

GMOあおぞらネット銀行:証券コネクト口座金利 0.11%

GMOあおぞらネット銀行とGMOクリック証券の口座連携サービス「証券コネクト口座」を利用すれば、普通預金金利が常時0.11%になります。

こちらも、証券口座への預け入れ額が0円でも優遇金利が受けられるので、まだ連携がお済みでない方は連携しましょう。

銀行に固執するな!少しリスクを取ってお金を増やそう

考え方として、超低金利の銀行にお金を預けるなら、もう少しリスクを取って、お金を預ける・資産運用するという方法もあるのではないでしょうか?

そこで以下では、銀行以外の資産預け方法について考えてみます。

ソーシャルレンディングでお金を貸す

ソーシャルレンディングとは、新しい資産の預け先として注目されている投資法。お金を資金を必要としているプロジェクトに貸し付けることでリターンを狙うミドルリスク・ミドルリターンの投資方法です。

値動きの心配一切なし。投資案件を見極めてしまえば、後は期日が来るまで「ただ待つ」だけの投資で、満期になると資金が利息付きで戻ってきます。株式・FXに比べて忙しいビジネスマンでも投資がしやすいと言えます。

私は「クラウドバンク」で太陽光ファンドへ金利6.8%(税引き前)で資金を貸し付けています。なお、毎月金利が分配されます。

iDeCoやNISAで優遇税制で投資する

銀行に預けるのではなく、優遇金利&節税しながら投資することを検討してみてもいいのではないでしょうか?

60歳まで引き出さないことを前提にするなら、iDeCoの方がメリットが大きいです。

以下はまとめサイトになっているので、合わせてご確認を。