資産形成・老後資金確保のために投資の必要性は十分感じているけれど、リスクの高い投資は避けたいし、毎日、チャートチェックして投資タイミングを計るのは時間的にも難しい。

投資が好きでない限り、多くの人は同じような考えをお持ちではないでしょうか。

そんな方向きの一つの投資方法として、注目を集める「クラウドファンディング」。

値動きの心配一切なし。投資案件を見極めてしまえば、後は期日が来るまで「ただ待つ」だけのミドルリスク・ミドルリターンの投資方法となっています。

今回は、クラウドファンディングの動向と、今、最も注目され、私も実際に投資をしてる「融資型=ソーシャルレンディング(ソシャレン)」のメリット、デメリットなどについて紹介します。

目次

クラウドファンディングとは

クラウドファンディング(crowdfunding)とは群衆(crowd)と資金調達(funding)を組み合わせた造語。

新しいサービスのアイデアや新規プロジェクトを検討しているプロジェクト・企業・NPO・個人などが、インターネットを通じて賛同者(投資家)を呼びかけ、共感頂いた方から広く資金を集める方法です。

クラウドファンディングの種類

クラウドファンディングには種類があり、大きく以下の3つに分類できます。

①寄附型:純粋に寄附金を募るもの。支援者の応援が支え

②購入型:支援を頂く対価として、モノやサービスなどを還元する

③投資型:株式やファンドなどの仕組みを利用して投資資金を募るもの

融資(貸付)型 :ソーシャルレンディング(ソシャレン)とも呼ばれる

集めた資金を貸し付けの方法で事業者に提供。

投資家は「利子」という形で一定の金銭リターンが得られる

→銀行のようなイメージ

不動産型:不動産の売却や家賃収入の分配金によるリターンが得られる

→REITのようなイメージ

株式投資型:ファンドの持分を購入してもらう形で資金を募る

投資家は「配当金」や「売却益」として金銭リターンが得られる

→投資信託やREITのようなイメージ

ファンド型:ファンドの持分を購入してもらう形で資金を募る

投資家は「配当金」や「売却益」として金銭リターンが得られる

→投資信託のようなイメージ

投資型クラウドファンディングの種類・特徴・サービス名

| タイプ | 特徴 | リターン | 代表的なサービス |

|---|---|---|---|

| 融資型 | 事業への融資によりリターンを得る 海外への投資案件もあり | 融資の利息分配金 5%~10% | ・クラウドバンク ・Funds ・Bankers ・クラウドクレジット |

| 不動産投資型 | 不動産に投資 「物件」「土地」という実態がある点に安心 | 不動産売却益・家賃収入にの分配金 5%以下が中心 | ・COZUCHI ・CREAL ・Jointoα ・Rimple |

| 株式投資型 | IPOやM&Aが見込める中小企業やベンチャー企業を対象 | 普通株・新株予約権 10倍~を狙う | ・FUNDINNO ・ユニコーン |

上記のタイプの中で、多いのはミドルリスク・ミドルリターンで比較的安定している「融資型」「不動産型」です。

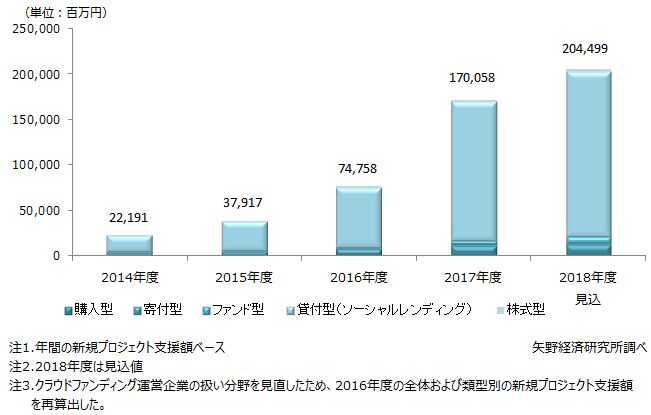

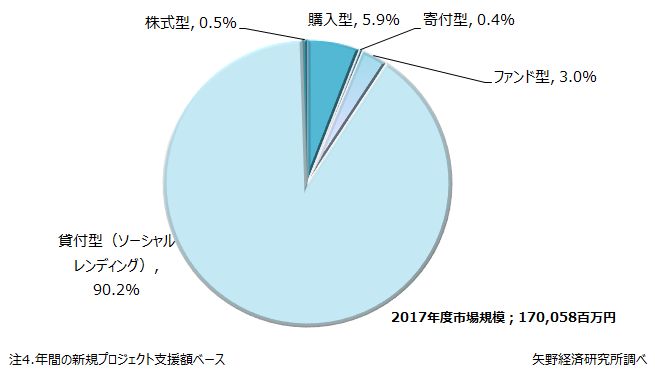

クラウドファンディングの市場規模は年々拡大

クラウドファンディングの市場規模は年々拡大しています。

特に、日本国内のクラウドファンディングでは、③融資型(貸付型)=ソーシャルレンディング(ソシャレン))のシェアが急拡大。2918年の見込みで、マーケット規模は1700億円にのぼると見込まれています。

クラウドファンディング、拡大の理由

市場拡大の背景には、貸付型の拡大のほか、一つには、2015年に金融商品取引法が改正され、非上場株式の発行を通じた資金調達を行なうための制度として創設された「株式型」が、2017年4月からサービス提供が始まったことがあります。

地方自治体でのクラウドファンディング活用なども広がり、今後さらに国内クラウドファンディング市場は拡大する見込みと分析されています。

クラファンの1形態:ソーシャルレンディング(ソシャレン)の特徴

上述の通り、クラウドファンディングの中でも、最も注目をされているのが、ソーシャルレンディング(ソシャレン)です。

今、Chamiも遅ればせながら、「融資型=ソーシャルレンディング」を手間のかからない投資の形として実施しています。

ここからは、ソーシャルレンディング(ソシャレン)の特徴・メリットにはどのようなものがあるでしょうか見ていきましょう。

- 少額から始められる(1円~)

- 高利回り(平均的に年利5~7%)

- ミドルリスク・ミドルリターン

株式やFXがキャピタルゲイン投資であるのに対し、ソーシャルレンディングはインカムゲインです。投資金額にリターンが比例します。

銀行にお金を預けた場合、定期預金は0.1%~1%程度。証券会社などで実施される上場会社の社債は0.1~1.2%といったところです。

これらに比べて、ソーシャルレンディングの利回りは利回りが4~10%程度。ミドルリスク・ミドルリターンに位置付けられます。※リスクについては後述

ソーシャルレンディングには各案件ごとにプロジェクトの募集目標金額、募集期日、運用期間などが設けられており、申し込みをすると、運用開始後、毎月、リターン(利子)が発生し、期日終了日を迎えると、元本+リターンが投資家に返還されます。

ソーシャルレンディング(ソシャレン)のリスク

上述の通り、クラウドファンディングはミドルリスク・ミドルリターンに位置付けられる投資です。

元本割れのない定期預金等に比べれば金利は高い分、リスクも増えます。

そこで、クラウドファンディングのリスクを確認しておきましょう。

デフォルト(貸倒れ)リスク

デフォルトとは「債務不履行」のことです。簡単に言えば、「貸したお金が返ってこない」ことです。

デフォルトが発生すると、投資したお金は返ってきません。投資額の全部、或いは一部を失うことになります。

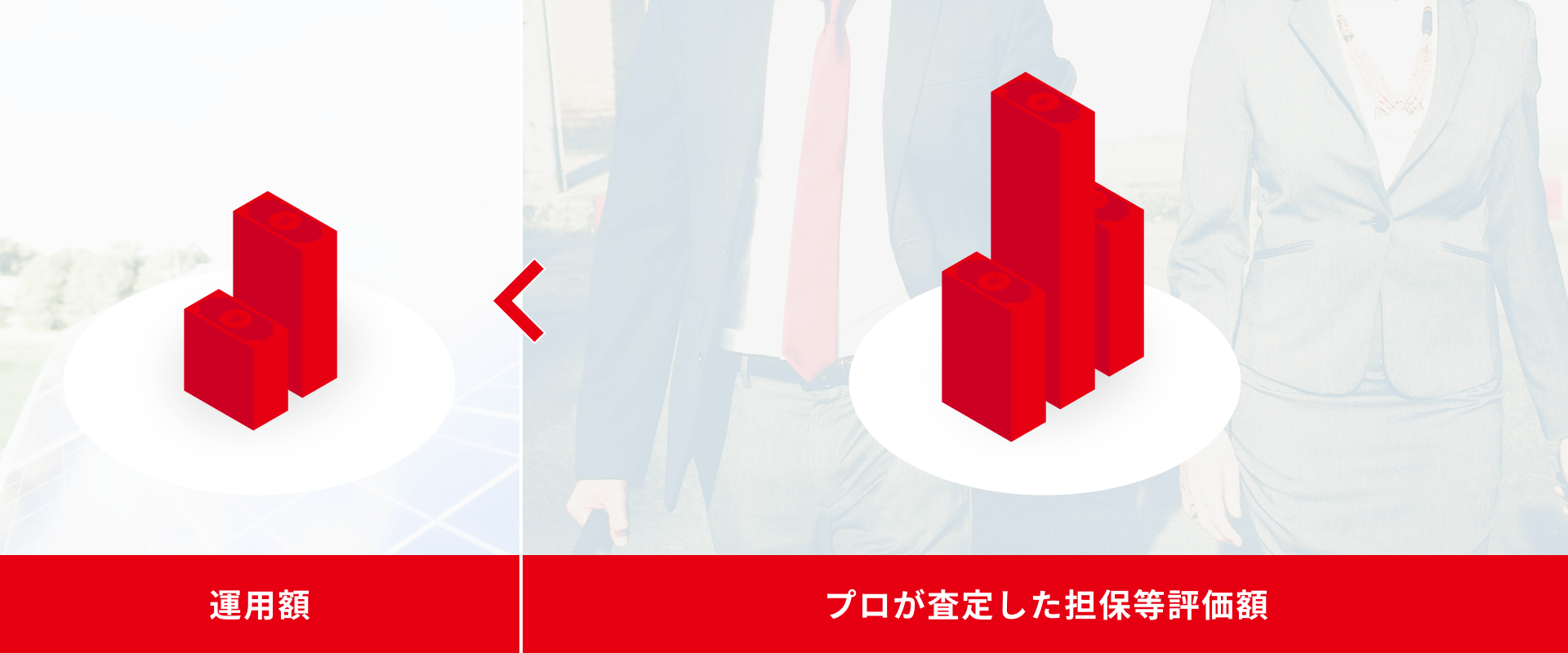

リスク対策としては、不動産や売掛債権などの担保、借り手代表者の保証などがどうなっているか確認すること。運用(融資)先毎に運用(融資)額を上回る評価額の担保が設定されている案件を選ぶことで、融資先から回収できない場合でも、担保等による回収可能性が高く見込めます。

また、1点集中でレンディングするのではなく「複数案件への分散投資」することでリスクを分散できます。ちなみに現時点では各社とも貸倒率は1%未満。借り手の審査が十分厳しく設定されていると言えるでしょう。

流動性リスク(途中売却・解約できないリスク)

ソーシャルレンディングでは、一度お金を出資すると、貸出期間中に解約をすることができません。投資期間が長ければ長いほど、リスクの可能性は高まります。

事業者リスク(サービス会社破綻のリスク)

サービス会社自体が倒産することで、投資した資金が返ってこないリスクです。運営会社の体制やビジョン、コンセプトなどなどに目を向け投資をする必要があります。

サービス会社も、資金の分離管理などを行うことで投資家の資金棄損を減らす努力をしていますが、はやり、分散投資が何よりも大事と言えるのでしょう。

資産形成・老後資金確保のために投資の必要性は十分感じているけれど、リスクの高い投資は避けたいし、毎日、チャートチェックして投資タイミングを計るのは時間的にも難しい。

そんな方向きの一つの投資方法として、注目を集めるのが貸付型(融資型)のクラウドファンディング「ソーシャルレンディング(ソシャレン)」です。

投資の特徴を学ぶ

クラウドファンディング とは(種類、市場規模、拡大の理由、メリット、リスクなど)

クラウドファンディング比較一覧(特徴、利回り、運用期間)

ソシャレンで利回り6%で増やす資産形成(利回り計算シミュレーション)

デフォルト歴なし!クラウドバンクのソシャレン投資

ソシャレンの早期償還:メリットとリスク

クラファンの税金と確定申告

未来のお金とクラファンの理解を深めるために最適な良書(書評)

家入一真 著「なめらかなお金がめぐる社会。」

伊藤 慎佐仁 著「インパクト投資」

- 【10/23まで】Amazon でおせち早期予約で最大10,000ポイント!一番人気おせちは16,800円が実質5,920円に

- 【10/24まで】4日間限定、幻冬舎コミックスの日:最大50%オフ

- 【10/24まで】Kindle本 ニコニコカドカワ祭り2024 弟2弾:最大50%オフ。マンガ・ラノベが特に充実

- 【10/24まで】Kindle本ストア12周年キャンペーン:最大70%オフ。4万冊以上のビッグセール

- 【10/25まで】楽天銀行アプリでUnionPay支払いの利用登録でもれなく50円もらえる。先着10万名。登録簡単

- 【10/26まで】Amazon Mastercard利用で1000ポイントもらえる、対象者限定で

- 【10/27まで】Olive会員限定 Olive Week:5万円以上利用で1,000Vポイント還元。5万円をさらにお得に決済する方法は?

- 【10/29 10時まで】楽天カード JCBブランド入会・利用で8000ポイント。どのカードがお得?楽天証券で投信積立にはあのカード

- 【10/24まで】Kindle本ストア12周年キャンペーン:最大70%オフ。4万冊以上のビッグセール

- 【10/24まで】Kindle本 ニコニコカドカワ祭り2024 弟2弾:最大50%オフ。マンガ・ラノベが特に充実

- 【10/26まで】Amazon Mastercard利用で1000ポイントもらえる、対象者限定で

- 集英社「秋マン!! 2024」で対象マンガが週替わりで無料!Amazon Kindleストアでも無料!

- 【10/23まで】Amazon でおせち早期予約で最大10,000ポイント!一番人気おせちは16,800円が実質5,920円に

- Amazon、最大1,000円分のギフトカードがもらえる「夏休みFireタブレットアプリキャンペーン」(8/22まで)

- アプリで処方薬購入「Amazonファーマシー」開始登録キャンペーン、初めて登録で100P、らくらくベビー登録者は最大300P

- Amazonコイン終了⇒返金で最大10%の儲け話。現金での返金確定!8/28までに手続き必要

- 【楽天カード】Uber Eats 初回利用限定で6,000円オフクーポンがもらえる(12/31まで)

- 【8/29~31:3日間限定】コモディイイダで10,000円以上楽天Edyチャージで楽天ポイント10%還元!最大2,500ポイント

- 楽天ポイント定期で2%の利息もらえる。ポイント運用

- 【楽天ペイ】高還元率チャージルート。※はじめて500円以上送って200Pもらえる(9/2まで) ※ポイント還元プログラム変更後 6/4~

- 楽天市場アプリ、初めてダウンロードで1000円、お買い物に使える2000円オフクーポン(5/31まで)

- 楽天銀行、紹介での口座開設で1,000ポイント、その他設定で合計最大4,000円相当もらえる(4/30まで)

- 楽天モバイル 、「Apple Watch Series 8 /Ultra / SE(第2世代) 」を最大20%値下げ。公式楽天市場店で

- 楽天カード JCBブランド入会・利用で8000ポイント。どのカードがお得?楽天証券で投信積立にはあのカード(10/29 10時まで)