相場の世界では、「説明はつかないけどよく当たる」、アノマリーという現象があります。

中には格言と言われているものも含みますが、相場に内在する、サイクル、季節性、クセを攻略し、アノマリーを意識してトレードする投資家も多いため、結果的にアノマリーの通りに相場が動くことが見受けられます。

月別アノマリー、長期サイクルをを活かした投資法を知っていると、効果的に投資、或いは、適切でないタイミングでの投資を回避でき、失敗確率が下げられる可能性が高まります。今回は、短期(月別)、長期別に知っておきたい知識も合わせて紹介します。

目次

月別アノマリー投資

相場には、月ごとに特有の動きがあります。毎年そのルールが当てはまるとは言えませんが、相場の傾向を把握したうえで売買戦略を考えた方が成功確率は高まることは間違いありません。

以下のアノマリー投資本は是非、一読をおススメします。

【短期目線】8月のアノマリー

8月のアノマリー(FX)

一般的に8月は「円高ドル安」となりやすい月です。

アノマリー的には7月に進んだ「円安ドル高」が8月に転換して「円高ドル安」となりますが、今年2022年においては、米国長期金利の影響を受け、これら一連の動きが少し前倒しで起こったようです。

7月14日に最高値139.45円をつけたドル円は、その後、9円下落。8月2日に134.4円をつけ、その後、反転しています。

なお、需給面では、8月は米国債の償還によるドル売り・円買いが発生しやすく、国内では輸出企業のドル売り予約の増加など円高の傾向があります。

8月のアノマリー(株式)

株式のアノマリーといえば、「サマーラリー」。

サマーラリーとは、7月から9月にかけて株価が上昇する現象で、夏休みをしっかりとる米国株式に起こりやすいアノマリーです。休暇前に優良株の購入に走るため、上昇するというものです。S&P500を見た場合、歴史的にもパフォーマンスがよい傾向があります。

一方で、「夏枯れ」と言われる相場もあります。夏季休暇のために市場参加者が減少し、株価の動きが鈍くなる現象です。市場参加者が少ないため、値動きが緩慢になる一方、市場に厚みがないため、特に悪材料が出た場合、ちょっとした材料でも値が飛びやすくなります。

個人的には、8月中の動きそのものよりも、「トレンドが出やすい9月を前に、8月中にどのような動きを見せるのか」、という視点で相場を見ておく方がよいかなと思っています。

8月の重要日

今月は、金融市場の変化に大きな影響を与えやすい事項が様々あります。

8月5~8日 :重要変化日(米10年債)

8月9日 :重要変化日(米国株)

8月10日 :重要変化日(通貨)

8月11日 :日本株式休場(山の日)

8月14日 :満月

8月17~18日 :重要変化日(金・銀、穀物)

8月17~18日 :重要変化日(米国株) ※前後1週間も注意

8月26日 :重要変化日(通貨、米10年債)

8月26~29日 :重要変化日(日本株)

8月27日 :新月

【短期目線】金融市場の現状(米国経済状況)

世界経済の方向感を決めるのは、なんだかんだ言っても「米国」です。故、米国経済の動きを見ておくことが極めて大切です。

その米国でこれまで最も問題になってきたのは「物価の上昇(インフレ)」であり、その対策としての「政策金利の利上げ」でした。しかし、投資家の関心は、「インフレ」から、利上げの後に起こる「景気後退」に関心が移りつつあるように思われます。

ただ一方で、8月6日の米国雇用統計発表が、想定以上によい結果が出るなど、なかなか、一方向に、景気後退に関心が向かうような環境でもない様子が見られます。

7月の雇用統計結果(8月6日発表)

ニュースで報じられている通り、8月6日の米国雇用統計発表が、想定以上によい結果となりました。

- 7月発表で米国のGDPが2期連続マイナスであったのにも関わらず、予想以上に強かった米国の雇用統計結果

- 失業率も3.5%に低下し、50年ぶりの低水準。しかも、賃金も前年比5.2%上昇

- 40年ぶりの物価高騰は現在も続く

上記結果を受け、投資家は、米国政策金利はまだ上がると予想となり、ドル円が一時135.5円まで上昇する動きとなりました。

好調な雇用統計から9月の政策金利の利上げも0.75%との観測(確率は約70%。統計発表前の約40%から急上昇)も出てきています。

7月28日の記者会見でジャネット・イエレン財務長官が、米国のGDPの成長率が2期連続でマイナスとなったにも関わらず、「米経済は景気後退していない」と発言し、それを裏付ける理由は「強い雇用だ」と発言しましたが、それをデータ裏付けたことになります。

2022年7月の米滑稽材振り返り と 景気後退(リセッション)の定義

以下では、上記にかかわる数値をグラフで確認しておきます。

インフレ

インフレはいまだ継続しています。FRB自身も、インフレ率を見ながらの手探りで政策金利の舵取りを行っていますが、まだ下がっていません。

インフレ率がインフレ目標である2%付近までするする落ちれば、株式は買いやすい状態に戻ると思われますが、今時点ではそのような展開になるようには見えません。

雇用

インフレ率=消費者物価が高いままですが、賃金が下がると米国国民の家計は苦しさを増すことになりますが、8月は賃金も上昇しました。これが、インフレ率が高いまま、賃金が下がると、様々な悪影響が出てきます。

消費者物価指数と賃金(平均時給)

※ちょっと、このデータでは7月の賃金が上がったことがわかりませんが、発表結果では上昇しています。

米国10年物金利 ★逆イールド発生中

景気後退の予兆となる「逆イールド現象」が発生中です。

逆イールドとは、「10年債と2年債の利回りの差」がマイナスになる状況で、半年以上マイナスが続くと景気後退に入ると言われています。

「10年債と2年債の利回りの差」と「株価(NASDAQ)」(長期)

「10年債と2年債の利回りの差」と「株価(NASDAQ)」(短期 拡大)

逆イールドは何か、逆イールドと経済との関係(過去、どう動いたか等)については以下の記事を確認ください。

米国10年物金利(日足チャート)

米国10年物金利を単体で確認すると、8月頭にかけて3.5%のピークから下落した金利は、雇用統計の結果を受けて上昇しています。チャート的にいい水準にあるので、そろそろ下落もありかもしれないと個人的には考えています。

下がるならドル円は円高に向かうことになりますが、果たして?!

ドル円

ドル円は、米国10年物金利の下落→上昇に連動して動いています。

8月2日に金利が底値を打って反転したことで、再び、円安方向に進んでいます。ただ、135.5円を達成で、半値戻しを達成しているので、一旦、売られる可能性もあるかなぁと。

現在、8月の頭の急落で購入した131円台の買いポジションを保有中ですが、現在は半分売却。どうしようかなと思案中です。

ドル円(月足チャート)

ドル円(日足チャート)

【長期目線】大きな流れをつかむ

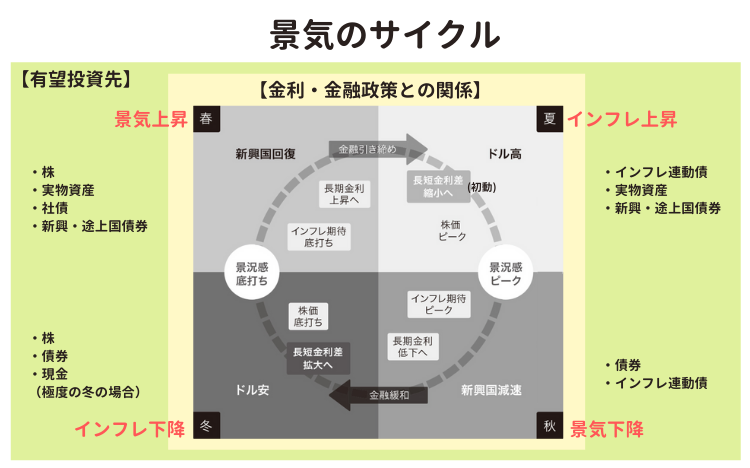

前節で示した月別アノマリーは短期投資的な目線を養うものです。しかし、投資では長期目線での方向感をつける方がもっと大事です。理由は、大きなトレンドという軸なしでは、短期売買でも誤った方向にポジションをとる確率が高まり、また、心理面でも軸がないためポジションを長く持つことができないからです。短期売買が得意なトレーダーでなければ、結局、損大利小になりやすくなります。

上記は堀井正孝著「改訂版 金利を見れば投資はうまくいく」を参考に加筆を加えた長期サイクルの4事象です。今がどの位置にあるかを理解し投資をすれば、相場が大きく崩れた場合も、投資が継続できなくなるような大きすぎるダメージは避けられます。

2022年3月、米国のCPIは前年比8.5%となりました。これは、 40年ぶりの高い上昇率です。コロナショック前(2019年12月)と今を比べると、供給網の制約で供給が需要に間に合わない財関連などの値が高騰しています。

その要因についてや、これからの米国経済の今後についてを、世界経済の事情(ヨーロッパ、新興国…)にも触れながら解説されています。

深い学びが得られること、間違いなしです。

米国株式指数が大事

私は金融市場の大きな流れを見るにあたって、日本ではなく米国、日経平均ではなく、米国3指数(ダウ・S&P500・ナスダック)と米国金利の動きを見ることを基本としています。

理由は、なんだかんだ言っても、米国の金利動向が、株式、債権、法定通貨、コモディティ、仮想通貨など全ての市場に大きな影響を与えるからです。

世界の株を見るには結局のところ、米国の金融政策と景気サイクルが、どのような位置関係にあるかを見ると、どうすると投資で成功しやすいかもなんとなく見えてきます。

長期チャートをたまには確認

投資をしているとどうしても、日々の値動きが気になり、近視眼的になります。

特に、ポジションを持っても、怖くてすぐに利益確定してしまう方は、長期目線でチャートを眺めてみることをおすすめします。

たまには超長期のチャートを見て、今後、世界経済はどうなるのか=株価はどう動くのかを考えてみると、新たな気づきがあるのではないでしょうか。

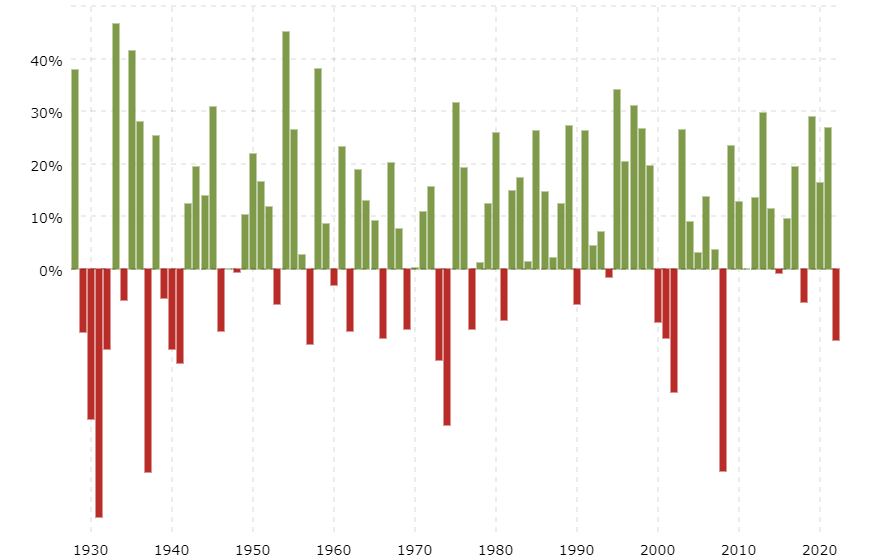

なお、以下のチャートのグレー部分は、景気後退局面です。

株式

日本株式:日経平均

5月12日に底をつけた日経平均は値を回復中。只今、上値が切りあがっている中で、28000円、29000円と上げていけるか?

米国株式:S&P500

S&P 500は2022年の落ち込みが激しい。灰色の帯は米国経済リセッション期。

一旦下げ止まり。4100ドル付近で、底値利中。今後もインフレ・米国債10年物金利の動向への注視が欠かせない

2022年年初来騰落率は-13.53%

リーマンショック級の景気後退が起きると株価は約30~40%下落(2008年の騰落率は-38.49%)

為替:ドル円

急ピッチで進んだ円安。一旦、収まった円安への流れが再び再開。前回の高値を突破し133円台へ

今後の日本の国力の低下(そもそも人口が減れば国力は低下する)を考えると、超長期トレンドは円安(米国の国力が弱まる突発時効があれば別)

ドルインデックスは、103をピークに緩やかに下降中。

市場を見る目を養うには

世界の経済や情勢は、目がぐるしく動いていきます。いくら最新の情報を毎日キャッチアップしようと努めても、たちまち古くなってしまいます。

だからこそ、大事なのは、表面的な情勢がどう動いたとしても変動しない「本質」を学ぶことが大事です。

では、変わらないもの「本質」とは何か? そんな観点から読んでおくと、絶対にあなたの役に立つおすすめの本を紹介します。

「歴史×地理×宗教」からお金の流れを学ぶ良書

国際情勢の背景にある「変わらないもの」の1つ目は、歴史、地理、宗教です。

例えば、最近、中東と米国の関係の関係が変化しつつありますが、この背景には、歴史、地理、宗教が関わっており、これらを背景に「お金」や「権力(覇権)」のパワーバランスが変化しようとしています。

ただ、これらを歴史、地理、宗教を学生時代に戻って勉強しなおすのは結構大変です。そこで、初心者🔰や忙しいビジネスマンでも歴史、地理、宗教をまとめて学べる本を3冊紹介します。

Audible 聴き放題 対象本

Audible 聴き放題 対象本

「市場サイクル」からお金の流れを学ぶ良書

投資情報をいち早く知ることは重要ですが、目まぐるしく変わる相場の中で、SNSなどで常に人の意見を当てにしているようでは必ず出遅れます。あなたが情報を知ったころには、既に遅すぎて、完全にカモ🦆になっているかもしれません。

自分で判断知識を身につけるためにも、「お金の流れのセオリー」を学んでおくことが大事です。

市場サイクルは「お金の流れのセオリー」そのものであり、「お金の流れ」そのものです。

以下は、市場サイクルを学ぶのに役立つ本です。是非、手に取って読んでみてください。上述した本も含め、再掲載いたします。これら著書からの学びは、長い人生の中で、必ずあなたの投資に役立つです。小手先の投資戦術よりも価値があります。

以下では、2022年に記載した過去の毎月のアノマリーについて紹介しています。

年間月別アノマリー(過去)

1月:順張り

1月の方向性は、第一週目の方向性と一緒になることが確率的に高いです。

つまり、第一週目に上昇すれば、1月全体でも上昇基調となりますし、下落なら1月全体でも下落基調となります。

株式では、「ご祝儀相場」という言葉がありますが、新年度で気分新たに相場に挑もう!という人が増えるため、株価が上がりやすいと言われますが、ドル円月間騰落率を見ると、かならずしもそうなっていない状況が伺えます。

2月:逆張り

2月の相場はあまのじゃくで、月初とは逆の動きをしやすい傾向があります。

また、2月上旬は相場が気迷いやすい「水星の逆行期の初期」に当たるため、相場に一喜一憂しやすい状況になりやすいです。

過去、水星の逆行期間に、日経平均、および、S&P500がどのように動いたかは以下の記事にて解説しています。

さらに、2月は「節分天井」「花見ラリー」といった相場格言があります。

こちらの意味と、実際の相場の動きがどうだったかについては以下の記事にまとめてあります。

3月:値動きが激し目の月

3月、4月は、日経平均は1年で値動きが激しい月です。

以下は、日経平均の1949年5月以降の「月別平均騰落率」、ドル円の1998年10月以降の「月別平均騰落率」です。また、もう少し後で紹介する「日経平均の季節性」をみても、3月は最高値を付ける年が多い傾向があります。

ただし、今年は2月後半に米国の金利上昇で株価が下落しました。故、2月末、或いは3月の前半にサイクルのボトムを付けて上昇とならない限り、3月高値とはならないことになります。金利の推移がどうなるかで状況が大きく変わりそうです。

4月:逆張り

FXでは、4月は3月と逆の値動きになりやすい傾向があります。

株式では、4月が新年度の始まりであるため、ニューマネーが入りやすく株価が上がりやすとされています。

一方で、最近はSell in Mayがやや早めに意識されたり、また、ゴールデンウィーク前のポジション調整のために株価が下落する傾向がみられます。

2021年1月以降、米国株式を中心に、高値圏で値幅大きく上昇してへ下落する状況が続いていて、2020年3月コロナショック後に見られたような右肩上がり上昇を見せるわかりやすい相場展開ではありません。相場格言、ゴールデンウィークを意識し、特に4月中旬以降は気を引き締めて取引しましょう。

5月:相場の転換点

ドル円に関して言えば、中旬ぐらいから相場の方向性が変わる傾向があります。つまり、5月にその年の高値、もしくは、安値をつけやすい傾向があります。

相場格言Sell in Mayも非常に有名ですよね。「5月に売れ!」という意味ですが、このフレーズにはその先があり、その部分も理解しておくことが非常に大事です。

また、5月にはヘッジファンドの決算期に絡んだ「45日ルール」と呼ばれるものがあり、これに絡んでポジション整理が進むため、株式市場が下落しやすい傾向があります。

以下の記事に、45日ルールの詳細、及び私が考える5月の投資戦略について解説しているので、是非、ご確認を。

さらに、5月末には相場が不安定になる今年2回目の「水星の逆行」が始まります。

期間は2021年5月30日~2021年6月23日まで。

この期間に起こりやすいこと、過去の水星の逆行期間の株価については以下の記事を参考にしてください。

6月:相場の転換点

6月も5月に引き続き、「相場の転換点」となりやすい傾向があります。

その理由は、米国債10年金利が年間の底や天井を付けやすい時期だからです。為替も株も金利の影響を強く受けるため、この時期は、為替も底や天井をつけやすい傾向があります。

上記は米国債10年金利の推移チャートです。

ただし、今年はインフレ懸念もあり高値停滞状況が続いているので、ここから上昇するのか、下落するのかは読みづらい状況ですね。ただし、MACDは下方向にクロスしています。

7月:円安ドル高

7月の円安ドル高はリーマンショックまでは非常に強力なアノマリーを活かした投資法でした。現在は、少し影響度が低下しています。

株式については「サマーラリー」と「夏枯れ相場」という相反するアノマリーがあります。

サマーラリーとは、7月から9月にかけて株価が上昇するアノマリー。特に夏休みをしっかりとる米国株式に起こりやすいアノマリーで、休暇前に優良株の購入に走るため、上昇するというものです。S&P500を見た場合、歴史的にもパフォーマンスがよい傾向があります。

一方、夏枯れ相場は、夏季休暇のために市場参加者が減少し、株価の動きが鈍くなる株式アノマリーです。市場参加者が少ないため、値動きが緩慢になる一方、市場に厚みがないため、特に悪材料が出た場合、ちょっとした材料でも値が飛びやすくなります。

最後に

今回は、月別のアノマリー投資について解説しました。

市場には、理由はよくわからないけど、確かに存在する傾向があることがお分かりいただけたのではないかと思います。

いつもその通りになるとは言えませんが、ちょっと意識していると、効率的な投資ができるのではないでしょうか。

- 【7/1 は ワンダフルデー】楽天市場ポイントアップデー 完全攻略ガイド。本日開催、お得なキャンペーン・セールも紹介

- 【7/3まで 4日間限定】小学館 マンガ 50%還元、1万冊以上!葬送のフリーレン/薬屋のひとりごと/チ。/ ありす宇宙までも/ ミステリと言う勿れ/ 路傍のフジイ

- 【7/3まで】今地球の歩き方 夏直前!旅行ガイド本 実質999円セール!50%以上の還元本ザラ!国内・海外旅行はもちろん、「読んで旅する」シリーズも

- 【7/5まで】Amazon Fliptoon 縦読みマンガを10話読んで100ポイントもらえる。無料マンガ多数。使い方・料金など徹底解説

- 【7/7 10時まで】楽天モバイル新規申込で20,000ポイント還元!楽天マジ得フェスティバルで \通信費が“実質18カ月タダ”になるチャンス/

- 【7/7まで】Kindle 激安マンガ 1冊44円 「ASUKA」創刊40年記念。全巻セールも! 彩雲国物語/ 月華国奇医伝/ KATANA/ 今日からマのつく自由業!他

- 【7/9まで】Amazonで冷凍食品 3,000円以上まとめて購入で10%オフ。調理食材から、冷凍野菜、麺、おやつ系まで

- 【7/9まで】KADOKAWA ガンダムエース24周年記念フェア、最大50%オフ。機動戦士ガンダム・レギン暗殺計画・シャアの日常 / アラサーOLハマーン様

- 【6/30 9時:Amazon・楽天などで購入可】政府備蓄米 販売予約サイト一覧表 | その他 Yahoo/ au PAYマーケット/アイリスプラザ 等申込先 | 安い米・代替食材活用術

- 【Amazonタイムセール】Dell 23.8 インチ FDHモニターが38%オフの10,800円。格安ディスプレイをお探しの方に。

- 【Amazonセール】Anker 65W 急速充電器が実質30%以上オフ。「Anker PowerPort III」と「Anker 735 Charger」ポート数・見た目はほぼ同じ。どちらを買うべき?

- 【Amazonプライムデー】詳細発表!18%還元、スタンプラリー 他、ポイントもらえる!無料で使える!高還元 など お得キャンペーン⦅まとめ⦆

- 【Amazonタイムセール】Ewin ミニキーボードが今だけ25%オフ、手のひらサイズで超便利!プレゼンに、外出先に、スマートTVのリモコン代わりに

- リクルートポイントとAmazon連携でハズレなし抽選で最大1万ポイント当たる。ハズレても100ポイントもらえる(7/22まで)

- 【Amazon】Apple Gift Card/Google Playなどギフトカード購入で最大500ポイント、対象者限定(7/14まで)

- 【Amazonタイムセール】日清食品 完全メシが最大57%オフ、カレーメシなどカップも安いが、冷凍デリが特に安い。さらに4点購入で+5%オフ

- 楽天トラベル サマーSALEがスタート! 毎日最大22%オフ!クーポンは早めの取得が吉。安く旅行予約をするチャンスを見逃すな!旅費を安くする攻略法

- 【6/29まで】 Google Playギフトコード、楽天でロブスタ用割引クーポンもらえるキャンペーン

- 【楽天Kobo端末】どのモデルがおすすめ?全機種比較・特徴・注意点。小説/マンガで選ぶモデルは異なる

- 【6/26 まで】楽天リベーツ、Apple公式サイトで購入でApple Watch購入で6%還元、その他1.5%還元。〖還元率を上げる攻略法〗

- 楽天ブックス、Switch2 4回抽選開催予告 | Yahoo!ショッピングは 招待販売受付中(6/17 12時まで) | Amazonは現在も予約受付中。他ゲーム機も負けじと割引セール

- 【7/1~】楽天ペイ、1.5%還元には 楽天ポイントカード2回以上の提示が必要に… 条件クリアのカウント開始は5/16~

- 楽天ペイ「総額1億円還元キャンペーン」。山分けポイントもらえる。とりあえずエントリーを(6/2まで)

- 【GWに行うお買い物決済の見直し】楽天ペイなら高還元率チャージルート利用で5%還元に、はじめてチャージで200円相当もらえる