人生100年時代の到来で新たに生じた大きな問題「長生きリスク」。

老後生活を支える一番の柱は年金。会社員は、否応なく毎月の給料から「厚生年金保険料」と一緒に「国民年金保険料」を天引きで支払っています。しかし、20歳以上の学生、就職活動中の方、個人事業主として働いている方の場合は、自分で国民年金保険料を納付しなければなりません。

しかし、経済的に苦しいという理由、或いは、「国民年金保険料を払っても、将来、もらえる確証もなく払うだけ損!」「払い損になるなら自分で貯金する!」との考えで、支払う余力があっても支払わない方もいます。

国民年金保険料未納という選択は正しい選択なのでしょうか?

今回は、国民年金保険料を払わないとどうなるか、年金未納の先に待つ厳しい末路と、経済的に年金の支払いが厳しい場合どうしたらいいのか、その対策を解説します。

目次

国民年金保険料納付の現状

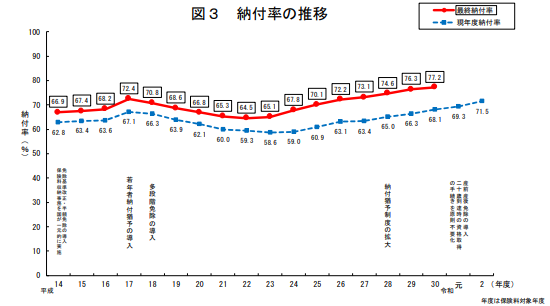

厚生労働省の「令和2年度の国民年金の加入・保険料納付状況について」によると、令和2年度の最終納付率率(平成30年度分保険料)は77.2%です。

実は納付率は上昇傾向

ニュースやワイドショーなどを見ていると「国民年金保険料は払わない組」が増えているような印象を受けますが、実は逆。平成24年度の最終納付率から8年連続で上昇しています。

※ただし、今後、コロナによる影響がどのように出てくるかには注意が必要。

「年金は払わない」が世論と思って払わないでいると、後で「あれ、みんな払ってなかったんじゃないの?」ということになりかねません。ワイドショーの報道をうのみにして同調すると後で泣くことになるので注意が必要です。

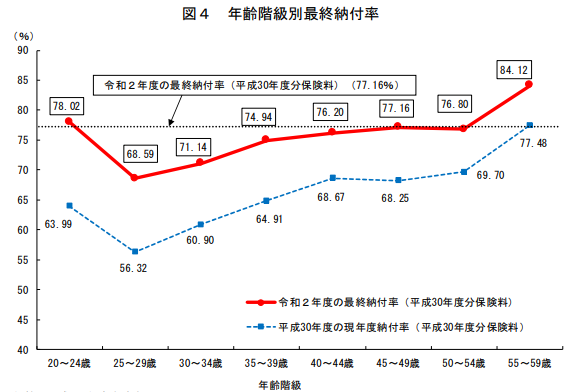

年齢階級別の納付率に、社会状況を見る

令和2年度の最終納付率(平成30年度分保険料)を5歳階級別にみると、おおむね年齢が上がるにつれて高くなっています。ただ、25~29歳の納付率が悪い点は気になります。

国民年金保険料が未納だとどうなる?催告状が届く

国民年金保険料未納にすると何が起こるでしょうか?

国民年金の保険料の納付期限は、納付対象月の翌月末日です。会社員の場合は給与点鼻されるので問題は起こりませんが、国民年金に加入している人は、払わずにいると未納になってしまいます。

国民年金保険料の未納が続くと、日本年金機構から「国民年金未納保険料納付推奨通知書(催告状)」が届きます。納付期限を過ぎても期限から2年間なら、後から納めることができますが、これを過ぎると「時効」となり、納めることができなくなります。

このような未納期間が長期にわたると、今度は、日本年金機構から直接督促がきたり、財産調査や差し押さえとなることがあります。近年、納付率が上昇していることは、このような督促実施の増加が十分考えられます。督促対象者の基準は明確化されてはいませんが、所得額が300万円以上で7カ月分以上の未納対象者は要注意です。

年金の納付率は上昇傾向にあるのは、国が年金制度が破たんしないためにも平成26年から強制徴収を強化しているからで、財産差し押さえ数は上昇傾向にあります。

平成29年に実施された件数は以下の通りです。

最終催告状:103,614件

督促状 :66,270件

財産差押 :14,344件

国民年金保険料を支払わないデメリット

国民年金保険料のデメリットは督促・差押えにとどまらず、あなたの将来にとって大きなデメリットが多数あります。

特に、自分で民間保険などで年金相当分を工面しようと考えているなら、考えを改めた方がよいです。年金には、老後もらえる老齢年金以外に、若いうちに起こった万一をサポートをしてくれる大事な機能が3つもあるからです。

❶将来もらえる年金が減る

国民年金保険料未納の場合、まず、第一に老後もらえる年金(老齢基礎年金)が減ります。

令和3年度版の日本年金機構の老齢年金ガイドによると、満額受給額は78万900円です。 年金未納期間があると、この金額が減額、さらに、以下の期間の合計が10年に満たない場合は、1円も受け取れません。

・国民年金の保険料を納めた期間

・国民年金保険料の免除や学生納付特例などの猶予を受けた期間

・第3号被保険者であった期間

・昭和36年4月以降、厚生年金保険の被保険者か共済組合の組合員であった期間

・国民年金に任意加入できる方がしていなかった期間

心配な場合は、郵送で届く「ねんきん定期便」や「ねんきんネット」で確認すれば調べられます。

なお、国民年金保険料の半分は、税金で補てんされています。その分、自分で「民間の個人年金保険料」に預けるより、保険料が安くて済むことになるので、年金保険料を先に払う方が得です。

❷万一の時の保障「障害年金」「遺族年金」がもらえない

国民年金に加入していれば、年金としての「老齢年金」以外に、障害年金と遺族年金もついてきます。

・障害者になった時のための「障害年金」

・一家の大黒柱を失ったときなどに生活費を補てんしてもらえる「遺族年金」

例えば、平均年収会社員の夫が専業主婦の妻と子供一人を残し、なくなってしまった場合、子供が18歳になるまで年間約140万円が支給されます。これは、月に直すと約12万円の生活費の支給になります。同等の保障を得ようと民間保険で賄おうとすると、おそらく、国民年金保険料の3倍以上の保険料がかかるでしょう。

国民年金保険料は高いと思っていらっしゃるかもしれませんが、

❸税制優遇制度 iDeCoを利用できない

iDeCoは、国が将来の年金不足を補うために用意した税制優遇策です。節税にも役立つ有利な制度ですが、国民年金保険料を払っていないと利用ができません。

最後に:老後対策まとめ

今回は、国民年金保険料を未納にするのは正しい選択ではないことを説明しました。

GPIFの運用成績が悪くなる(株価が下がる)と、年金破綻が叫ばれます。しかし、だからといって、自衛のため、民間保険の方が安全と考えるのは間違っています。国民年金が破たんするようなら、民間会社はもっと悲惨な状況になっているはずです。

私は、年金の受給開始年齢は70歳、受給額が現行の80%に減ると想定して、老後資金の不足分を補う努力をするのが「賢い自衛」と考えています。

なお、コロナ禍で、2022年の年金受取額も2年連続で減額となると発表されています。

以下の記事では、公的年金受給額がいくら減るかを解説するとともに、自分でできる自衛策(私的年金のつくりか)について紹介しています。今すぐ、自衛を始めましょう。