ネットバンキング用に絶対持っておきたい楽天銀行口座。

口コミ評判もよく、条件クリアで手数料がタダになるので、私Chami(@poststand)にとって、なくてはならない口座です。

口座利用をしていると、時折、以下のような外貨定期貯金の高金利キャンペーンのご案内が届きます。

今回は以下のようなキャンペーンの案内が届きました。

冬のボーナス特別金利よりさらに高金利!

なお、本優遇金利は、2020年12月18日から2021年1月14日までのお預入れ分に適用されます。

■ 外貨定期預金 米ドル 預入期間 7日

通常金利 :年8.00%(税引後 年6.3745%)

↓

特別優遇金利:年10.00% (税引後 年7.68%)(円からの預入時のみ)

年利10%とは魅力的ですが、なぜ、米ドルの外貨定期預金でこんな高額な金利がつけられるのか?預入者には本当に利用メリットがあるのでしょうか?

高金利外貨貯金に飛びつく前に、100万円を貯金したらどうなるか、外貨預金のシミュレーションをやってみたのでその結果のご確認を。

目次

現在の米ドル円レート(長期チャート確認)

米ドルの外貨定期をする場合、まずは、長期で米ドル円(USDJPY)がどのように推移をしてきたか、把握することが大事です。

下記チャートを見ると、2020年コロナショック後につけた111円台を高値に下落が続いていることが分かります(もっと長期的な観点からも2016年以降、円高方向で推移)。2020年12月18日現在、103円で、まだ下落傾向が終焉したとは言えない状況です。

反転上昇のきっかけとなるような明確なチャートポイントもないため、更なる下落も十分あり得る状況です。

米ドル金利10%定期(7日もの=1週間)はお得?

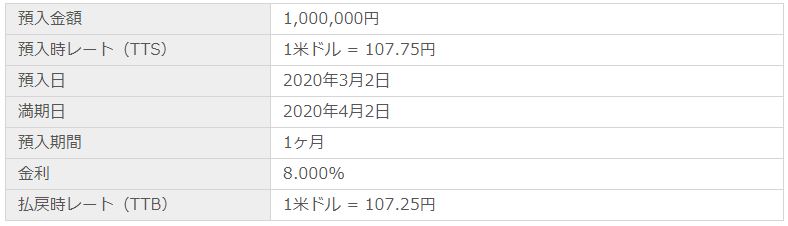

金利計算に利用したのは、じぶん銀行の外貨定期預金シミュレーター。

最低預入期間が1ヶ月までしか選べないので、金利10%で1ヶ月預入でどうなるか計算してみます。

最低預入期間が1ヶ月までしか選べないので、金利10%で1ヶ月預入でどうなるか楽天銀行 特別金利外貨預金のシミュレーションをやってみた結果を示してみます。

楽天銀行外貨定期預金シミュレーションの前提条件と留意点

外貨定期預金シミュレーションの前提

現在の為替レート水準をもとに、100万円を円貯金から豪ドル定期(金利16%)に1ヶ月預入、満期時の為替レートは預入時と同水準とします。

現在の為替レート

1ドル=103.41円 (2020年12月18日時点、TTS ※)

※楽天銀行にはTTS/TTBという考えがないとの記載がありますが、

実質的に、ドル円の場合、為替手数料は片道 0.25円(往復の場合0.5円)となります。

キャンペーン外貨優遇金利での預入はお得か?計算してみた結果は・・・

為替が変動しなかった場合(往復で0.5銭の手数料のみかかる)場合、1ヵ月運用での結果は以下のようになります。

金利10%で1ヵ月預けても1900円、つまり1週間では443円しか利益しか出ない結果に…

実際には7日特別金利なので、1900円×7/30日=443円の利益です。

この程度の利益では、あっという間に為替リスクで吹き飛んでしまいます。

これだけの金利のために、長期下落トレンドが継続する中で米ドル定期預金に預け入れするのは分が悪いと思います。

結論:銀行で外貨定期はオススメできない

結論をまとめます。

米ドル1週間年利10%定期金の場合、

為替レートが変動しない場合、為替コスト50銭(往復合計)を差し引くと利益はほとんどでない。

一方、ドル円が長期下落トレンドにあり、年末年始の取引ボリュームが少ない中で急変する可能性がある中において、リスク・リターンの観点から分が悪いと言える。

もちろん、随分円高が進んでいるので、ドル安方向に進む可能性もありますが、その場合は、平日24時間売買ができ、ほとんど為替手数料(スプレッド)がかからないFXでレバレッジをかけずに(1倍)で取引する方がよいのではないでしょうか?

それでは、短期~中期~長期投資に向く外貨投資方法はないのでしょうか?

100万円を預けるならどうすべき?

さて、では、手元に100万円などまとまったお金がある場合、どこに預けるのがいいでしょうか?

残念ながら、国内預金預金・定期預金では、空前の超低金利の現状にあっては、3年、5年といった定期預金であってもお金は増えません。また、少しは金利がよい外貨定期であってもドル円の場合、3年定期で1.5%未満といった具合です。多くの人は、数年にもわたる定期預金を望まれていないですよね?

しかし、「お金は銀行に預けて増やすもの」という概念を捨ててしまえば、もっとリスクリターンのよい投資先はいろいろあります。

銀行に固執するな!他に目を向け、少しリスクを取ってお金を増やそう

私のご提案は、銀行以外の預け先・投資先を考えてみることです。

リスクとリターンは比例するため、リターンを上げたければリスクも上がりますが、それでも、リターンの割にリスクを押さえられる投資先は十分あります。

以下では、銀行以外の預け先候補として、以下の3つを紹介します。

①貸して増やすミドルリターン投資「投資型クラウドファンディング」

②非課税投資「iDeCo」と「NISA」

③外貨定期の代わりに、レバレッジ1倍の「FX」

①貸して増やすミドルリターン投資「投資型クラウドファンディング」

投資型クラウドファンディングとは、資金を求める企業と余剰資金を持つ投資家をつなぐ仕組み。

その中でも

・「融資」でお金を貸す「融資型クラウドファンディング(ソーシャルレンディング)」

・不動産案件に出資し分配金などを得る「不動産投資型ウラウドファンディング」

は、新しい資産運用の形として、投資規模も急拡大しています。お金を資金を必要としているプロジェクトに貸し付けることでリターンを狙うミドルリスク・ミドルリターンの投資方法です。

値動きの心配一切なし。投資案件を見極めてしまえば、後は期日が来るまで「ただ待つ」だけの投資で、満期になると資金が利息付きで戻ってきます。外貨預金・株式・FXに比べて忙しいビジネスマンでも投資がしやすく、6%の運用も不可能ではありません!

私のクラウドファンディング投資

私は「クラウドバンク」や「SBIソーシャルレンディング」で太陽光ファンドやバイオマス発電ファンドなどに金利6%以上(税引き前)で資金を貸し付けており、毎月金利が分配されています。

また、「SAMURAI FUND」や「CAMPFIRE Owners」の日本保証の連帯保証付き案件に融資することで、リスクを減らしながら投資を行っています。

1万円から運用できるので手軽。定期預金のごく一部、2万円、5万円などでもいいので、「これからの資金調達の形」に実投資してみると経験値もたまります。口座を開設すると、ファンドの全開示情報が見れるようになるので、まずは情報収取からでも始める意義はあります。

参考HP

・再生エネルギーファンドはこれからの投資先として有望!?

・クラウドバンクの太陽光発電ファンドへの投資の理由と決め手

②非課税投資「iDeCo」と「NISA」

銀行に預けるのではなく、優遇金利&節税しながら投資することを検討してみてもいいのではないでしょうか?

60歳まで引き出さないことを前提にするなら、iDeCoの方がメリットが大きいです。

以下はまとめサイトになっているので、合わせてご確認を。

外貨定期の代わりに、レバレッジ1倍の「FX」

銀行での外貨貯金をお考えの方の多くは、FXは危険で怖いと思っている方も多いでしょう。しかし、使い方次第でそんなことはありません。

FXでレバレッジ1倍で投資すれば、外貨貯金とリスクは全く同じ。

為替得損は同じで、スワップポイントと呼ばれる金利もついて、実質的な為替手数料である「スプレッドは劇狭」です。

為替手数料(スプレッド)比較

| 金融機関 | LINE-FX | SBI FXTRADE | 楽天FX | 楽天銀行 |

|---|---|---|---|---|

| 会社の特徴 | LINEの FXサービス | SBI系 FX専用取引会社 | 楽天証券の FXサービス | 楽天銀行の 外貨サービス |

| ドル円 | 原則 0.1銭 | 0.17~0.27銭 ※1,000通貨までは 0.09銭 | 0.20銭 | 25.00銭 |

| 豪ドル円 | 原則 0.4銭 | 0.40銭 | 0.60銭 | 45.00銭 |

※円⇒外貨、外貨⇒円の往復の場合は、上記の倍のコストがかかります。

上記の通り、手数料の差は明らかですね。

手数料を抑えることは投資の鉄則です。

特に、短期投資をする場合は、為替手数料が大きくリターンに影響します。

必ず、スプレッドの小さい口座を利用して投資をしましょう。

その他、お金を貯めるためにすぐやっておくべきこと

お金を貯めるために、楽天口座を利用して、今すぐやっておくべきことを2つ紹介します。

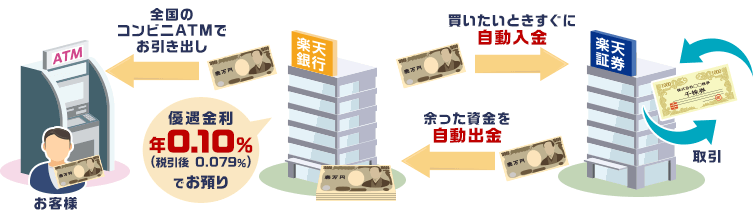

マネーブリッジ(楽天証券との口座連携)

マネーブリッジとはその名のごとく、楽天銀行と楽天証券の2つのサービスをブリッジ(連携)させるサービス。

連携させるだけで、メガバンクとの比較で100倍の優遇金利年0.1%(税引き前)が適用。

さらに、楽天証券での株や投資信託を買う時に楽天銀行の預金残高から不足資金を自動入金したり、証券口座にある資金を、毎営業日夜間に楽天銀行へ自動出金し、資金をご自身で移す手間なく、優遇金利が適用されるようになります。もちろん入出金時にかかる手数料は無料です。

只今、マネーブリッジ(楽天銀行口座開設+自動入出金設定)で1,000円プレゼント!上手に利用しましょう。

楽天証券 口座開設

楽天ふるさと納税で生活費を浮かす

①楽天市場の会員情報を使って寄附できるので、手続きが簡単!

②お買い物と同じ手続きだから分かりやすい!

③楽天スーパーポイントが貯まる!使える!

楽天ポイントを活用されているなら、断然、楽天ふるさと納税です。

SUP(楽天スーパーポイントアッププログラム)でザクザク ポイント

ふるさと納税もSUP(楽天スーパーポイントアッププログラム)の対象。ポイントアップでポイントがもらえます。楽天会員、楽天カード、楽天銀行、楽天証券など、楽天のサービスを利用していると、もらえるポイント率もUPします。

また、SPUと各種キャンペーンを併用することで最大ポイント還元率30%も狙える!

詳細は以下の記事にまとめています。最大30%還元を狙うのは難しくとも、少しでも還元率をUPするヒントが得られるはずです。

ポイントでの納税もOK

楽天ポイントがたまっている方なら、ポイントでふるさと納税がオススメ。現金払い0で納税ができちゃいます。楽天での買い物が多い方なら、最もお得なふるさと納税ポータルサイトと言えるでしょう。

納税額は普通のサラリーマンでも数万~数十万円。年間所得が大きい人なら数百万円単位ですから、これらをふるさと納税で支払えば、ポイントががっつり貯まりますね。

【おまけ】「外貨預金」と「外貨貯金」の違いとは?

少し話はずれますが、今回取り上げた商品は「外貨定期貯金」です。

ところで、「預金」と「貯金」の違いはご存知ですか?

結論を先に言えば、

「貯金」はゆうちょ銀行(郵便局)、農協、漁協に預けたお金。 「預金」は銀行、信用金庫、信用組合、労金に預けたお金です。

よく聞く言葉に「郵便貯金」という言葉がありますよね。一方、銀行の通帳を見てみてください。「普通預金」「定期預金」「預金通帳」などと書かれています。

但し、厳密に使い分ける必要はありません。

ただし、万一の時の保険制度は異なります。

JAバンクなどが倒産したときは、貯金保険制度により、やはり1人あたりひとつの金融機関につき元本1000万円までとその利子が保護されます。

銀行や信用金庫などが倒産したときは、預金保険制度により、1人あたりひとつの金融機関につき元本1000万円までとその利子が保護されます。

ただ、ゆうちょ銀行はもともとは政府が保護していましたが、民営化により現在は銀行や信用銀個と同じ預金保険制度にて、1人あたり元本1000万円までとその利子が保護されています。

まとめ

いかがだったでしょうか。

楽天銀行の特別外貨高金利金利キャンペーンは、利用者にとっては必ずしもお得なわけではなく、むしろ、銀行の手数料商売獲得のための商売であることがお分かりいただけたかと思います。

ただ、利用者は正しく賢く利用すればいいだけの話。

本記事の後半では、楽天の各種サービスを利用して、実質的な税金を安くする方法を紹介しましたが、楽天を総合的に利用すると得なことがおわかりいただけたかと思います。

是非、賢い消費者でいられるよう、コツコツお金の勉強に励んでください!