医療費負担が大きかった場合、税金が軽くなる医療費控除。

医療費控除は、確定申告をすれば、1年間にかかった医療費が10万円を超えると税還付を受けられますが、それ以外にも、2018年1月から期限付きで導入されたセルフメディケーション税制という特例があります。

医療費控除と特例セルフメディケーション税制、どのような制度でしょうか?

また、どちらで申告したら得でしょうか?

さらに、どうしたら税金還付額が増やせるでしょうか?

事前に知らないと、必要書類(主に領収書)をそろえられないので、是非、この機会に学んでおきましょう。

・セルフメディケーション税制は従来の医療費控除の特例として創設(5年間)

・2つの税制の併用は不可。どちらが得か、実際の控除額を計算の上、申告が必要

・明細書記載のために領収書を保管しておこう

目次

医療費控除とは

医療費控除は、所得が200万円以上の場合に医療費が10万円を超えた分を所得から控除できるという制度です。

例えば、医療費が15万円なら5万円を控除でき、適用税率が20%の人であれば所得税が1万円分が減額(還付)されます。

対象となる医療費は、病院で払った診察・治療代を始め、通院時にかかった交通費、ドラッグストアで買った市販薬代など幅広いです。領収書などの控えをとっておけば、大いに税金減額(還付)の可能性がある制度です。

セルフメディケーション制度

最近、ドラッグストアで「セルフメディケーション 税・控除対象」という記載のある薬を目にしたことがないでしょうか。

セルフメディケーション制度は、市販薬が医療費控除の対象となる5年間(2017年1月1日~2021年12月31日)の特例制度です。

スイッチOTC医薬品※の指定を受けた市販薬の購入額が1月1日~12月31日の1年間合計で、1万2000円を超えた場合、超過分を控除できます。

※もともと医師が処方していた薬で一般向けに転用された医薬品

従来の医療費控除に比べて年間支払額が小さくても制度利用が可能な一方、どの市販薬がスイッチOTC医薬品に該当するか把握しておく必要があります。

セルフメディケーション税制対象医薬品

対象となる医薬品は以下のサイトにて公表されていますが、約1700品目あります。あなたが普段、薬局・ドラッグストアで購入している薬も対象の可能性が十分あります。

厚生労働省:セルフメディケーション税制対象医薬品 品目一覧(全体版)

CMでもよく耳にする医薬品では、以下のような商品も対象となっています。

ガスター10、ルル、ストラリニ、ダマリン、パブロン、

フェイタス、ベンザブロック、ムヒ、ユンケル 他

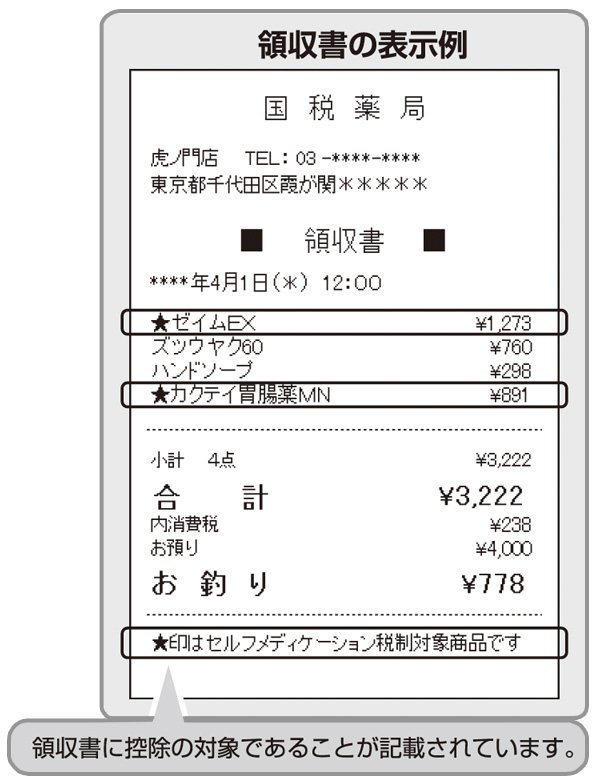

製品のパッケージに識別マークが印刷されていたり、薬局のレシートに星印があるので、昨年分の取り置きはないとしても、パッケージの税控除ラベル確認、及び、領収書を保存・保管してきましょう。

領収書は保管を

医療費・セルフメディケーション税制とも、確定申告の控除申請に領収書を提出する義務はありません(書類は後述)が、医療費や薬品購入の領収書は確定申告期限等から5年間保管しておく必要があります。

領収書(レシート)を捨ててしまうと書類作成にも苦労することになりますので、必ず保管しておきましょう。

2つの制度は併用不可。どちらか一方を選んで申告

さて、では、実際に確定申告で申告する場合の注意点を見ていきましょう。

「医療費控除」と「セルフメディケーション制度」は併用することができません。どちらが得かを計算し、申告する必要があります。

どちらの制度を利用すると得かは、状況により異なる

どちらを選択すると得かは利用状況により異なります。

医療費が10万円を超え、スイッチOTC医薬品を1万2000円超購入した場合は、どちらの制度でも申告は可能です。控除額が大きいほうを選んで申請しましょう。

医療費が12万円、うち4万円はスイッチOTC医薬品の購入費だった場合

・医療費控除による控除額 :12-10=2万円

・セルフメディケーション制度による控除額:4万-1.2万=2.8万円 ⇒こちらが得

夫婦共働きの場合は、どうすると得?

夫婦共働きの場合は、どう申告すると税金が減額(還付)されるでしょうか?

それぞれ、自分が使った分を分けて申告することも可能ですが、適用税率が高い方が、一緒に生活する家族分をまとめて申告する方が、還付額が高くなる可能性が高くなります。

確定申告書に必要な明細書

セルフメディケーション税制の新設に伴い、医療費控除についても利用方法が変わっています。それぞれ、それぞれ明細書が異なります。

医療費控除

具体的な記載方法は、国税庁「医療費控除の明細書」で確認できます。

従来は医療費の明細書を確定申告書に添付または提示することが必要でしたが、平成29年分以降は「医療費控除の明細書」の添付が必要となっています。

セルフメディケーション税制

具体的な記載方法は、国税庁「セリフメディケーション税制の明細書」で確認できます。

記載の際は、購入した医薬品等の領収書から、セルフメディケーション税制の対象となる金額のみを集計します。領収書でよく確認しましょう。

まとめ:事業主はもちろん会社員も確定申告する価値あり

いかがでしたか?

医療費控除と特例セルフメディケーション制度、どう利用すると還付が増えるかご理解できたでしょうか?

事前に医療費の予測はできませんので、後の控除のことを考えて、医療費控除、セルフメディケーション特例の対象となる医薬品の購入時は請求書をとっておくことが大事です。

なお、通常、確定申告せず年末調整のみで税申告・税納付を済ませてきた会社員にとっては「確定申告」は大きな障壁です。

しかし、一度、確定申告をすると、要領がわかり、意外と簡単であることがわかると同時に、税金についての知識も増え、その後の資産形成にも大いに役立つ知識が習得できます。

今回紹介の医療費控除でなく、ふるさと納税の申告でも構いません。まずは、確定申告書を作成し、申告してみることをおすすめします。

| マネーフォワードクラウド | freee(フリー) |

|---|---|

家計簿アプリ「マネーフォワード」利用者ならコレ! | クラウド会計ソフトシェアNo.1 |