年末調整とは、会社員などの給与所得者が、1年間の所得と納める税金を確定させる仕組みのこと。

サラリーマンの中には、毎月会社からもらう給料明細の見方もわからない、銀行口座に振り込まれる金額をみるだけで給与明細は開封すらしない人もいという人も結構いらっしゃいます。

しかし、「分からん」「面倒くさい」と適当に済ませてしまうのはNG。税金を多く払うことになり損をします!

税金に無知だと生涯にわたって損をします。必要以上の税金を支払うことがないように、年末調整の仕組や、控除対象となる項目・その内容について見ていきましょう。

目次

年末調整とは

年末調整とは、給与所得者のその年の源泉徴収を正しく計算し、所得税を確定させる仕組みのことです。

所得税と住民税

毎月のお給料や賞与から、所得税は毎月天引きされていますが、これはみなし金額(概算値)です。年末調整では、12月の給与額が決まることで確定するその年(1月1日から12月31日まで)の正しい年収から、年末調整書類をもとに扶養家族、年金、保険など控除対象となる支出を差し引いて、正しい所得税額を計算します。

この時、所得税額より、毎月の天引きでみなし金額で前払いしていた源泉徴収額が多ければ、多く払いすぎた分が還付されますし、逆に、所得税額よりも源泉徴収額が少なければ、追加で所得税を支払うことになります。この一連の仕組みが年末調整です。

なお、住民税は、所得税は12月に納税が完了後、その結果が住民票を置く市区町村に送られた後に額が確定。そして、翌年6月から翌々年5月まで天引きされます。

サラリーマンの所得税の計算方法

サラリーマンの所得税は次のような手順で計算されます。

❶給与の収入金額-給与所得控除=給与所得

❷給与所得-各種所得控除=課税所得

❸課税所得×税率=所得税

年末調整は、給与から差し引かれる「各種所得控除」の申請です。故、よくわからないと記入を怠ると、課税所得が増え、必要以上に所得税を払うことになります。

収入と所得の違いが判らないと、上記内容が理解できません。収入>所得となります。

収入:会社員であれば「税込み年収」

所得:収入から、控除額や必要経費差し引いた金額

年末調整はいつ?税金はいつ還付される?

会社勤めの方の場合、多くの企業では11月上旬ごろに、申告書が配布されます。会社によって、早い人は10月下旬、最も多いのが11月中旬、遅めの人は12月上旬と1カ月半ほど差があります。

この書類に、扶養家族や、年金・保険などの控除対象となる支出を記入し申告することで、所得控除が決定します。

会社で年末調整を終えると、会社から、源泉徴収票が配布されます。

会社員であっても副業等で確定申告をする場合、さらには、転職時、不動産購入や補助金・融資を受ける際の年収証明などで源泉徴収票が必要になりますので、しっかり保管をしておきましょう。

年末調整の計算の結果、源泉所得税額が所得税額よりも多い場合、税金還付が実施され、少ない場合は追加で徴収されます。

多くの会社では12月の給与に上乗せ、或いは天引きの形で調整が行われます。

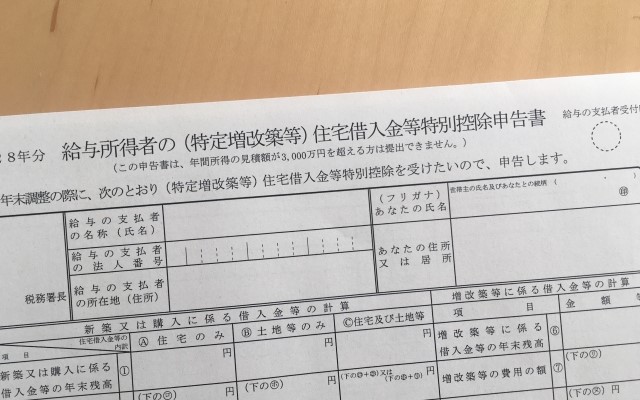

年末調整の申告書は3枚 2021年の変更点は?

年末調整について深く学ぶことも大事ですが、取り急ぎ、多くの人にとって大事なのは、まずは記入をしてみて、何が分からないかを洗い出すこと。

そのためには報告書の記入例が参考になります。PC用の入力フォーム(PDF)を使うと、手入力の必要がなくなります。

| 申告書 | 申告書 | PC入力用 | 記入例 |

|---|---|---|---|

| 令和3年分 給与所得者の基礎控除申告書 兼 配偶者控除等申告書 兼 所得金額調整控除申告書 | 申告書 | PC入力用 | 記入例 |

| 令和3年分 給与所得者の保険料控除申告書 | 申告書 | PC入力用 | 記入例 |

| 令和4年分 給与所得者の扶養控除等(異動)申告書 | 申告書 | PC入力用 | 記入例 |

2021年の変更点

昨年2020年は、前年から大幅に申告書が変更されましたが、今年は大きな変更はありません。最大の変更点は押印が不要になったことです。

金融知識がある人とない人の差は、ここでわからないことを自分で調べてみることができるか。多くの人は、これをしません。そして、何十年と払い続ける税金の知識もなく、実現可能な節税もすることのないまま、「税金が高い!」と文句ばかりを言います。

国は節税方法も用意しています(後述)。まずは、学びましょう。

年末調整:控除の種類を理解する

ここまでで、税金を減らすには、ここでご自身に該当する控除をしっかり見極め、控除額を増やすことが重要なことはご理解いただいたと思います。そこでここからは控除の種類を見ていきましょう。

年末調整で提出可能な控除:13種類

控除額を増やすためには、控除の種類を理解することが欠かせません。年末調整で提出可能な控除は13種類あります。

以下に概要をまとめました。詳細は国税庁のページへのリンクを貼りましたのでご確認ください。

控除を増やす:小規模企業共済等掛金控除控除

小規模企業共済等掛金控除控除と聞くとひどく難しく感じてしまいますが、優遇課税投資iDeCoのことです。

iDeCoは拠出額全額が控除対処となり、さらに投資の利益のほとんどが非課税になるので、やらない手はありません。毎月の家計から5000円以上が捻出できるなら、来年の税金を減らすためにも、是非、始めましょう。

生命保険・医療保険はホントに必要か再吟味を

生命保険・医療保険は控除対象になります。しかし、生命保険・医療保険を節税にもなるから…と考えているあなた、その考えは危険です。

病気になったら怖いから…と、きちんと調べることもなく保険の営業マンの言葉を信じて、オーバースペックな保険をかけていることが多々あります。

実は、私も若き頃、某生保営業マンにカモ🦆られて、自分にとって必ずしも必要とはいえない保険に加入していた過去があります。保険の勉強の上、ライフプランと自分の保険を見直して「営業マンの営業成績になっただけだった!」と自分の無知を恥じました。

不要な保険を解約すれば、それをiDeCoなどの投資しながら節税できる投資商品の費用に充てることもできます。シンプルな保険の見直し方法は以下を参考にしてください。

サラリーマンでも確定申告が必要な場合もある

年末調整ですべての控除申請ができればいいのですが、サラリーマンの場合でも、確定申告をしなければ申請できない控除もあります。以下ではその例を紹介します。

医療費控除/セルフメディケーション税制控除

高額な医療費を支払った場合、医療費控除が受けられますが、年末調整対象外です。確定申告を行う必要があります。 医療費控除 国税庁ページ

また、セルフメディケーション税制控除を受けたい場合も、確定申告が必要です。

給与所得が2000万円を超える

給与所得者であっても確定申告が必要です。

20万円を超える副業収入

昨今、サラリーマンをしながら副業をする方がいますが、複数から給与所得や、雑収入が20万円を超える場合は確定申告が必要です。

不動産収入

土地や家などの不動産譲渡収益があった場合、不動産賃貸などで収入がある場合も確定申告が必要です。

投資利益・損失

自動的に源泉徴収が行われる源泉徴収口座で取引があった場合や、税金の優遇が行われているNISA口座での利益が120万円までであれば申告は不要ですが、それ以外の株取引やFX取引で利益を得た場合も確定申告が必要です。また、仮想通貨で20万円以上の利益を得た場合も、雑所得の申告が必要です。損失がある場合も確定申告の必要があります。

6件以上のふるさと納税を行った

確定申告が不要で納税処理ができる「ふるさと納税ワンストップ特例制度」が使えるのは、ふるさと納税の件数が5件まで。6件以上ある場合は、確定申告をする必要があります。

最後に

年末調整は、最初は難しく感じますが、やってみるとさほど難しくはありません。会社員であり続ける限り、毎月必須の恒例行事です。若いうちから、年末調整の基礎を正しく学んでおくことが大切です。

今回は、所得税を中心に解説をしましたが、年末調整は、所得税だけでなく、翌年度の住民税額に影響を与えます。

めんどくさい、記入方法がわからない、証明書などが見つからないなどの理由で申告を怠ると、税金を必要以上に払うことになります。上記控除の種類を理解して、申告漏れがないようにしましょう。

また、年末が差し迫るこの時期、「ふるさと納税」は実質的な節税です。寄付した分が来年の住民税の支払額より差し引かれます。

以下の記事も参考にしてください。

| 楽天ふるさと納税:SPUでポイント最大11倍 楽天スーパーSALE (3/27 1:59まで) | Go | ||

| エントリー後に寄付すると還元 他社キャンペーン併用で+α還元(3/31まで) | Go | ||

| PayPay払いがお得 本日のポイントアップで還元率UP PayPay払いで貯まる | Go | ||

| 掲載自治体・返礼品数No.1 | Go | ||

Amazonギフト還元 | Go | 最大80%還元 | Go |

Amazonギフト最大32%還元 | Go | au & Pontaポイントユーザがお得 | Go |