極めて有利な優遇税制で「最強の投資法」とも呼ばれる自分年金制度「iDeCo」。

日本在住の会社員・公務員、自営業、専業主婦・主夫など、原則、全ての人が加入できる制度ですが、NISAに対して知名度が低い、手続きが面倒などの理由により、NISAよりも投資効果が高いのにも関わらず、利用度はまだまだ少ない状況にあります。

そこで、より多くの人が積極的に老後の資産形成ができるように、2022年に制度がが大きく改正。人生100年時代、働き方の多様化などの時代の変化に合わせて、より使いやすい制度に進化します。

今回は、今年2022年、iDeCoの制度変更点について解説。合わせて、将来、どのようにiDeCo+公的年金を受給すると受取額が増やせるか、受取戦略についても解説します。

目次

2022年:変わるiDeCo

iDeCoは、2020年6月5日に公布された「年金制度の機能強化のための国民年金法等の一部を改正する法律」により、より多くの人がより柔軟にiDeCoを活用した老後の資産形成ができるように改正されます。

変更点は3つ

変更点は大きく3点。改正前/改正後を比較すると次のようになります。

| 内容 | 改正時期 | 改正前 | 改正後 |

|---|---|---|---|

| ❶受取開始年齢 | 2022年4月~ | 60~70才になるまで | 60~75才になるまで |

| ❷加入年齢 | 2022年5月~ | 20~59才 | 20~64才 |

| ❸企業型DCとの 同時加入 | 2022年10月~ | 勤め先が規約で企業型DCとiDeCoの併用を認めていることが条件 | 本人の意志だけで同時加入可能 ※一部条件アリ |

参考:iDeCo公式サイト

以下では、2022年に施行されるiDeCoの改正内容について、少しくわしく見てきましょう。

受給開始年齢の拡大【2022年4月~】

受取開始年齢の上限が5歳延び、60歳~75歳の間で選べるようになります。

老後の生活のためにすぐにiDeCoで貯めた資産を取り崩す必要がない方は、従来より運用期間を延ばすことができるようになります(受取り方戦略は、後述で詳細解説)。

iDeCoの受給方法は年金と一時金のいずれかを選べます。年金として受け取れる期間は最長20年です。iDeCoの残高がある間は口座手数料・給付手数料が確実にかかる点はご注意が必要です。

加入可能年齢の拡大【2022年5月~】

3つの改正点の中で、最も重要な変更点が、❷加入可能年齢の拡大です。60歳以降も国民年金や厚生年金に加入していることを加入要件に、原則65歳になるまで加入が期間が延長できます。❶の受取開始年齢の拡大と合わさることで、より柔軟な運用が実現します。

新たにiDeCoへの加入が可能になった方

新に以下の方がiDeCoに加入できるようになりました。

▶ 会社員・公務員など(国民年金第2号被保険者)で60歳以上65歳未満※の方

▶ 国民年金に任意加入している60歳以上65歳未満の方

▶ 国民年金に任意加入している海外居住の方

※公的年金の加入期間が120月に満たない等、国民年金第2号被保険者であれば65歳以上も加入可能

加入可能年齢の拡大のメリット

加入可能年齢の拡大より、以下のようなメリットが出てきます。

❶老後資産が積み増しできる

❷掛金の所得控除が受けられる

❸50代に新規加入することのデメリットが消滅する

3つメリットを、数字で、より具体的に

これらのメリットを具体的に数字で考えてみましょう。

例えば、月額2.3万円のiDeCo拠出(積立)を行っている人の場合、以下のようなメリットが出てきます。

❶5年間で 138万円+運用益分、老後資産が増加します。

❷その間の所得税率が仮に最低の5%であっても、所得税と住民税(10%)をあわせて年間約4万円、5年間で20万円もの税負担軽減効果があります。

所得が大きければ、税率が高い方はもっと大きな効果があります。「年収別iDeCo節税額早見表」は以下の記事にてご確認を。

❸iDeCoを受給するには、「通算加入者等期間が10年」という条件があります。しかし、現行制度の場合、50歳を過ぎてiDeCoに新規加入すると60歳時点の通算加入者等期間が10年未満となるため、10年になるまでただ、口座管理料を負担しつつ、残高の運用を継続するしかありませんでした。しかし、新制度では、この間も、掛け金積み増しができるので、この問題が解消されます。

企業型DCとの同時加入要件の緩和【2022年10月~】

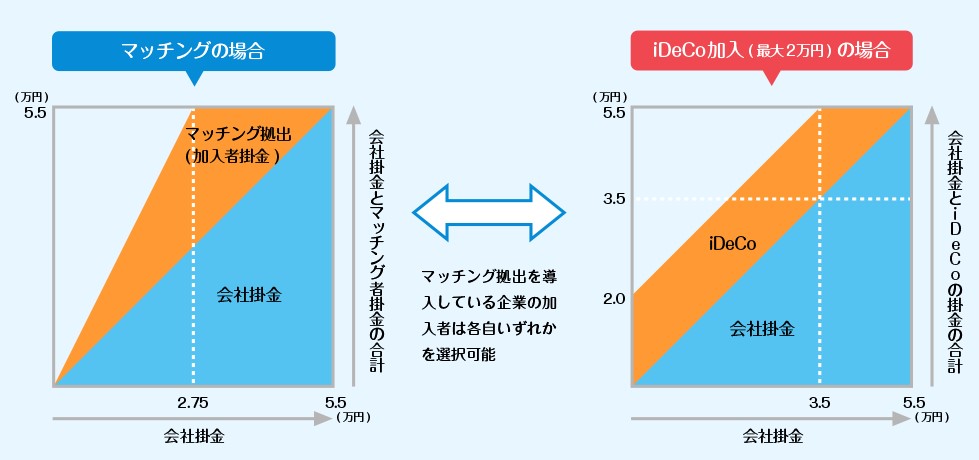

企業型DC加入者のマッチング拠出とiDeCo同時加入の掛金上限比較

現在のiDeCoは原則60歳未満の国民年金被保険者が加入可能となっていますが、企業型DCに加入している約750万人は、実質的には企業の規約に制限され、iDeCoに加入できていない人がたくさんいました。しかし、2022年10月1日からは、加入者本人の意思だけでiDeCoに加入することが可能となります。

また、手続き面でもiDeCoに加入しやすくなります。現状では、会社員がiDeCoに加入するために、企業型DCに加入している・いないに関わらず事業主証明書の提出が必要でしたが、2022年の改正後は事業主証明書の提出が不要になります。

ただし、同時加入する場合、iDeCoの拠出限度額は次の2つのルールを満たす範囲までとなります。

①企業年金の有無に応じたiDeCoの限度額以内

②企業型DCの会社掛金とiDeCoの掛金の合計が、企業型DCの限度額以内

iDeCoで最も大事な「受給戦略」を考察する

さて、iDeCoで長期間かけて形成した老後資産をどう受け取るか、最も多く受け取るにはどうすればいいか、若いうちから知っておくことは非常に大事です。

老後を支える3つの資産とその性質

私たちは、仕事による収入がなくなった後場合、以下の老後資金を切り崩して生活を維持していくことになります。

①公的年金

②私的年金であるiDeCoの受取り

③その他、貯蓄の切り崩し ※投資資金含む

この中で③は完全なる自己資金なので、いつでも取り崩していいものですが、①②は国がかかわる年金制度であるため、取り崩しのルールに従う必要があります。故、先に出口戦略を考えるべきは①②です。

年金の受け取り戦略を考えるにあたって大事こと

さて、ここで、公的年金とiDeCoの受給戦略(出口戦略)を考えるに当たっては、それぞれ大事なポイントがあります。

繰り下げ・繰り上げ受給制度がある。

公的年金は65歳を基準に、60歳0ヶ月から繰り上げ受給で受給額が30%減額

逆に75歳に繰り下げ受給で受給額が84%増額

・残高がある間、口座手数料・給付手数料が確実にかかる

・投資信託で運用している場合、受取額は投資環境・景気状況ににより上下動

※最高の受け取りタイミングはわからない

【受取戦略】iDeCo年金が先。公的年金は繰上げ受給

前節で示した通り、iDeCoの場合、元本保証型の商品を除く、投資信託(元本変動型)の商品で運用をしてる場合、運用損益は景気に合わせて上下動するので、最高値の受け取りタイミングはわかりません。一方で、公的年金の受取額は決まっています。しかも、繰り下げ受給することで受取額が大きくUPします。

この点を鑑みると、最も賢い【受取戦略】は、以下のようになります。これにより、老後の受け取り年金を増やしながら、一生涯にわたって安定した収入を確保するすることができると言えるのではないでしょうか。

・先に取り崩すのはiDeCo。

・貯金・課税口座での株式等投資資産、つみたてNISAなどを先に老後資産として使用する

・iDeCoを年金として受け取る。

ただし、以降、投資環境が下り坂に向かうと考えるなら、一括受取もあり。

・公的年金の受給開始年齢はできるだけ繰り下げて受け取る。

(健康が維持できており、iDeCoや老後資金で生活が維持できる環境にあるなら、75歳まで受け取り開始を延長する)

最後に

今回は、2022年のiDeCoの法改正について紹介しました。また、事前に考えておきたい受け取り戦略についても私の考えを紹介しました。

貯蓄をする余力があるなら、iDeCoは始めた方が、節税効果もあり確実に得です。迷っているなら、今すぐ始めましょう!

今、アクションを起こすかが、将来の資産形成において、大きな差となって現れます。

以下の2つの金融機関なら、どちらもオススメ。ちなみに私はSBI証券でiDeCo、楽天証券でつみたてNISAを、それぞれ拠出可能枠をフルに使って積立投資をしています。