案件を決めてしまえば、待つだけ資産運用のソーシャルレンディング(ソシャレン)。

2019年夏、クラウドバンクで最も扱い数の多い「太陽光発電ファンド」へ投資を始めました。(その後、複数回、太陽光発電ファンドに出資・運用しています)

かつてのFXがそうだったように、新しい投資法は「不安・怪しい」という気持ちがつきまといます。

今では、ソーシャルレンディングを始めてよかったと思っていますが、私も、最初は恐る恐る投資した一人。初ソシャレンの際には大きく悩み、以下の点を大きく悩みました。

・そもそも、ソーシャルレンディングに投資すべきか(株など別のアセットの方がよくないか)

・今後どのような戦略でソシャレン投資を行っていくか

・クラウドバンクに投資して大丈夫か

・太陽光発電ファンドへ投資しても大丈夫か 等

そこで、最初のソーシャルレンディング開始時前に調査・熟考した「投資決断理由・投資方針」、そして、その後、「実際に運用を始めて気づいた点」などまとめて紹介します。

目次

私がソーシャルレンディングに興味を持った理由

そもそも、私がソーシャルレンディングに興味を持ったキッカケは、2017年に出版された家入一真さんの本「なめらかなお金がめぐる社会」です。

本書のメインテーマは【「小さな経済圏」で「自由に生きる」という働き方の提案】ですが、そこで重要となるのが、「競争から共存へ」「全体から個人へ」であり、「お金があるところ(投資家)から、お金を必要としている人・企業へなめらかにお金がめぐる社会の実現」でした。

現在の偏在化・硬直化した「お金」の流れを、「資金調達を民主化し、世の中のだれしもが資金応援してほしいという声をあげられる世の中をつくる」というCAMPFIREのミッションにいたく共感し、そのような社会は必ずやってくると思ったのがきっかけでした。

2020年現在、CAMPFIREは購入型クラウドファンディングの大手として事業を大きく拡大。特に、コロナ禍で事業規模は大きくブレークしました。

クラウドバンク(Crowd Bank)とは:実績、取扱い案件 など

上記がクラウドファンディングに興味をもつきっかけとなりましたが、その中で、私が最も興味を持った分野は、ソーシャルレンディング(融資型クラウドファンディング)。

私が実際に投資を始めたのは2019年になってからですが、その時、最も重視したのは「投資への安心(デフォルトなし)」であり、それ故、候補に挙がったのが「クラウドバンク」でした。

クラウドバンク(Crowd Bank)は、「待つだけ、資産運用」をキャッチコピーに初心者でも少ない元手で着実にお金を増やす投資を提案するソーシャルレンディングサービス。

全ファンド、事前に決められた利回りで毎月配当されるので、相場の値動きを常にチェックして売買を行う必要がありません。

実質平均利回り6.99%、投資先を選んだら、あとは待つだけ。特別な知識がなくても、プロが運用をしてくれるので、「ほったらかし」で資産が増えます。値動きに悩まされたくない、忙しく投資に時間をさけないビジネスマンには最適な投資法です。

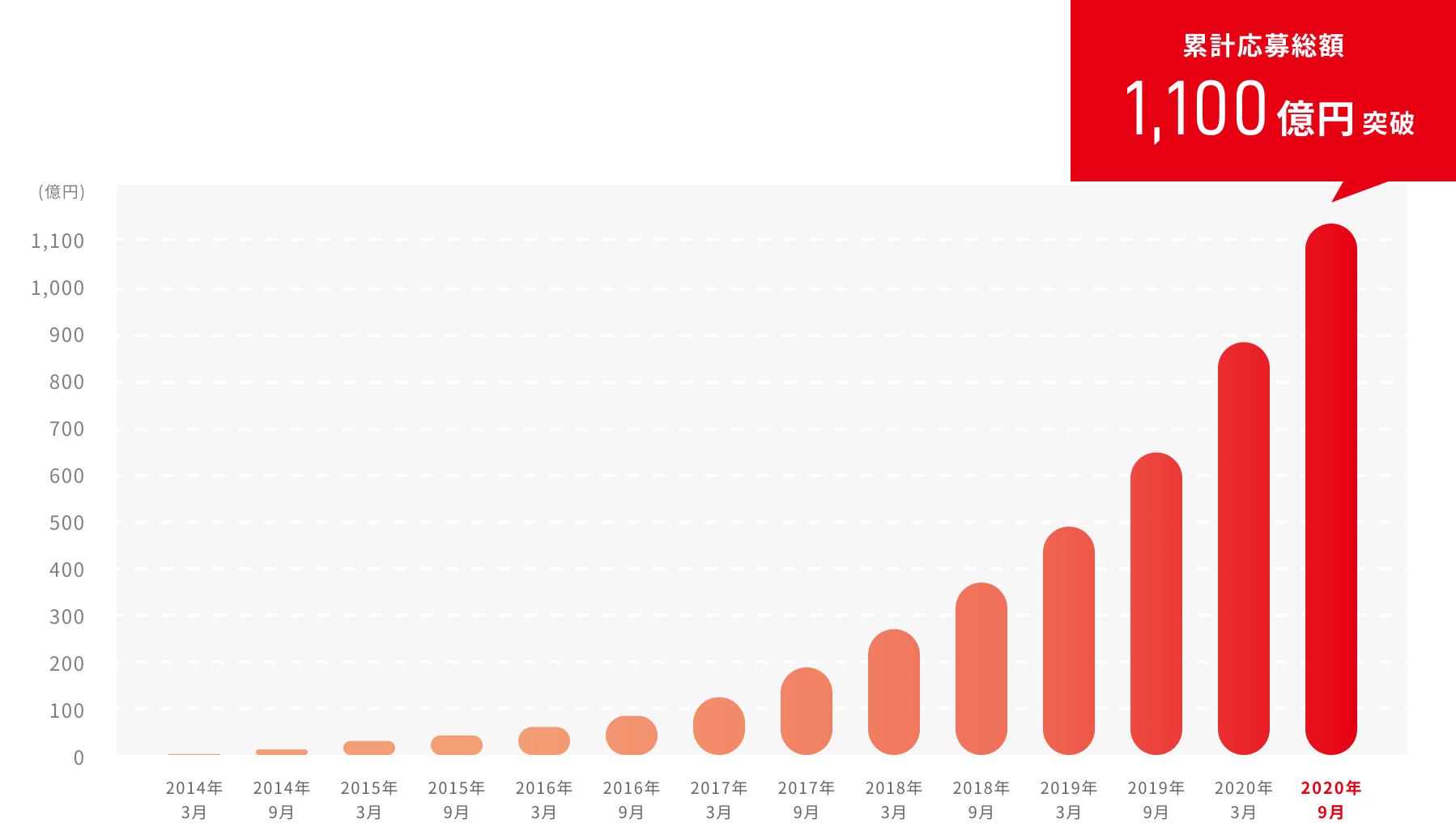

これまで貸倒もなく他社より安心して投資できることもあり、2013年12月のオープンから5年9ヶ月、2020年2月までに応募総額800億円を突破。元本回収率(実績)も100%です。

サービスの詳細、口座開設方法などは以下に詳細にまとめているのでご確認ください。

現在募集中の案件の詳細部分は、口座開設を行わないと情報確認ができません。まずは、口座開設(無料)の上、案件収集・確認を始めるところから開始することをおすすめします。

私が初のソシャレン投資を決めた経緯

私がソーシャルレンディングの初投資はクラウドバンクの「太陽光発電ファンド」。

以下で

①「クラウドバンク」への投資を決めた理由

②太陽光発電ファンドへの投資を決めた理由

を順に説明します。

初のソシャレン投資をクラウドバンクに決めた理由

まず、1つ目のクラウドバンクで初ソシャレンを行った最大の理由ですが、それは、クラウドバンクはソーシャルレンディング会社の中で当時累計応募額が600億円と多いながら、過去の貸倒(デフォルト)が0件であったからです。

参考HP ソシャレン投資のリスク

結論

ソシャレン投資、最大のリスクは「貸倒(デフォルト)リスク」

➡ 取扱い高など過去実績から、最も安心な「クラウドバンク」でのショシャレン投資を決定

初のソシャレン投資を太陽光ファンドに決めた理由

収益構造的に、ある条件を満たしていれば、太陽光発電の事業は手堅く利益が出ると判断したからです。

その判断理由を理解するに当たって、まずは、太陽光発電ファンドとはどんなものか見て行きましょう。

太陽光発電ファンドへの投資ポイント

以下は、クラウドバンクの太陽光発電ファンドの一例です。同等のファンドを現在に至るまで多数取扱っています。

目標利回り:6.8% ※税引き前

運用期間 :13ヵ月

担保 :合同会社持分(5社分)に対する質権設定、

太陽光発電所用地(5社分)の所有権・地上権に対する抵当権仮登記設定

保証 :なし ※ここは心配要素

投資収益 :投資額10万円の場合、分配金 5,863円(税引後)

投資を決めるに当たって、まずは、個別案件より以前に、「そもそも論として、太陽光発電ビジネスは儲かるのか」を明らかにすることにしました。

調査結果:太陽光発電ビジネスは条件が揃えば儲かる

いろいろ調べた結果、太陽光ビジネスの投資妙味は以下の点にあると言えます。

- 太陽光発電ビジネスは、国が20年間の電力買取価格を約束してくれるので、買取額が高ければ儲かるシステム

- 国が買い上げてくれるで電力買取価格に対して、設備投資が小さくて済めばますます利益が出やすい

そこで、太陽光発電ビジネスの収支構造を考えてみることにしました。

太陽光発電ビジネスの収支構造

どんなビジネスにおいても、設備費・ランニングコストなどの費用以上に収入があれば、そのビジネスは儲かります。

太陽光発電ビジネスは、【収入】電力の買取額が高く、【支出】発電施設コストが安けれは、儲けは出やすいと言えます。この【収入】【支出】について考えてみましょう。

【収入】電力買取額

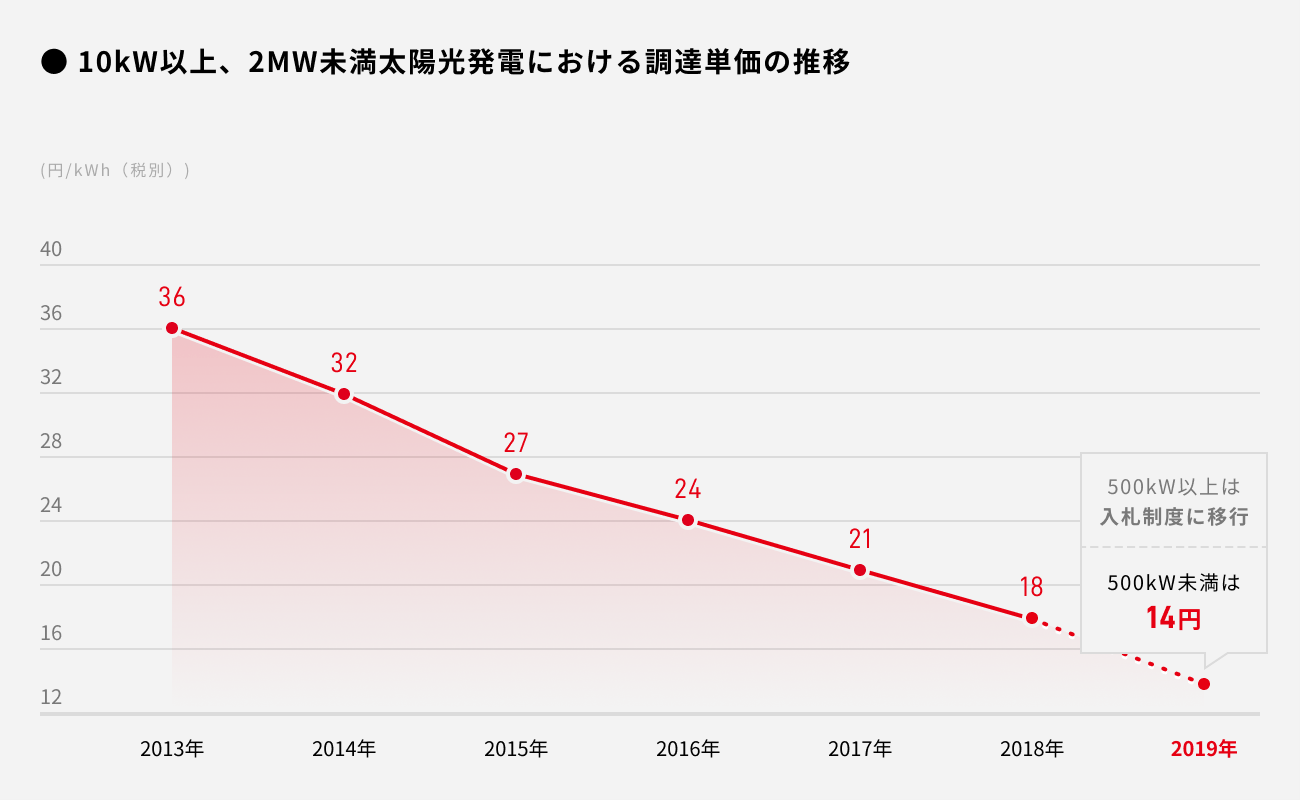

電力買取価格は認定が通った年が基準となり、初年度2012年は40円での買取からスタートしました。

しかし、下グラフのとおり、太陽光発電は業界の技術革新が大きくシステム価格下落のスピードに合わせるように毎年単価の引下げが行われております。

産業用の電力固定買取額

2012年に申請が通ったものであれば固定価格40円で20年間固定額で電力を買い取ってもらえました。しかし、この固定価格での買取期間は2019年11月以降順次満了を迎えています。

仮に2013年に認定が通った事案件の場合、2013年から2022年までは個定額36円の買取が認められます(FIT制度※)

それ故、高い電力買取額案件であれば、新規に認定される案件と比較して収益性が高くなり、これらを利用して組成されたファンドは希少価値が高い優良な投資案件である可能性が高くなります。

※たとえFIT制度が終ったとしてもすぐに収益がなくなるわけではありません。

参考HP 経産省資源エネルギー庁「固定価格買取制度についてのお知らせ」

参考HP 太陽光発電総合情報

【支出】太陽光パネルなどの設備費

支出面で大きな費用を占めるのは太陽光パネルなどの初期設備費です。

この太陽光パネルは技術革新の進展により、基本的にどんどん価格が低下します。

つまり、できるだけ買取額が高い2012~2014年に申請が通った権利を利用し、パネルなどのコストが下がるのを待ってから接続するのが最も儲かると言えます。

※ただし、太陽光パネルが値下がりするまで事業を始めない業者が続出していたので、FIT法の改正により、経済産業省は2017年3月31日までに接続契約を締結していない業者については認定を取り消してます。

今後は、国の高い電力買取価格の投資案件は、必然的に減っていくことになります。

【結論】太陽光発電ファンドに投資を決めたわけ

今回の太陽光発電ファンドの場合の場合、投資した案件の電力買取価格は36円となっており、かなり高い買取価格です。

まだ、今後減っていく「お宝投資」の一つであると判断。太陽光発電ファンドに投資することを決断しました

【疑問】事業者は、なぜ、銀行融資でなく金利の高いソシャレンを利用?

今回、投資を検討した案件は、正直、利益が見込めるビジネスです。それなら、太陽光発電事業者は高い金利を払ってクラウドソーシングなどせずとも、銀行が低利で融資してくれそうなものです。

しかし、実際は、銀行は以下のような理由でお金を貸してくれません。

・新しいビジネスに消極的

・借り手となる事業者に実績がない

・太陽光パネルを設置するような場所の土地は安い

事業者側は、ソシャレンで高い金利を払っても、国の電力買取保証を利用すれば、十分な採算が取れるので、ソーシャルレンディングで資金を募ってでも積極的にビジネス展開を行おうと考えていると思います。

これだけ国内に金融機関があっても、以下のような借り手・投資家側のニーズがマッチングしない典型的な例です。

ソーシャルレンディングは、これまで直接的に融資を結び付ける方法がなかった「個人」と「中小企業」の仲介者として、まさに機能をしています。ノーリスクとは言えずとも、預金金利よりはるかに高い 3%~ 7% 位のリターンを得る機会がソーシャルレンディングによって得られるようになったことは、「個人投資家」にとっては大きなチャンスと言えるのではないでしょうか。

【疑問】クラウドバンクは「太陽光発電」案件ばかりだけど大丈夫?

2019年時点では、ネットなどを見ていると、クラウドバンクは「太陽光発電」ばかりで怪しいといった意見も見かけます。たしかに、素人から見ると怪しく見えるかもしれません。

しかし、「太陽光発電(固定価格での電力買取)という時限付きの儲かりビジネス」があるなら、企業としてそこに資金を投入しビジネス化するのは当たり前。さらに、同様の案件をたくさん扱い、ビジネスノウハウ(ソシャレンビジネスのノウハウ)を持つなら、同様の事業者に声をかけてでもビジネス化し、ソシャレンを成功させるというのが、儲けの鉄則であると思うのですがいかがでしょうか?

ノウハウがあれば、ソシャレン失敗のリスクも減らせ、また、ソシャレン一案件を組成するにもコストをかけずに済みます。

上記観点から、個別案件ごとでの投資判断は必要ですが、クラウドバンクの太陽光発電案件は投資の検討に値すると考えています。

ソシャレン投資のリスクを軽減する「ソシャレン基本方針」

クラウドバンクへの投資を決めるに当たって、投資リスクへの対処として、以下のソシャレン投資基本方針を決めました。

- ソーシャルレンディング1案件につき、投資額は10万円

- 投資する会社を分散する

- 具体的に投資する案件も分散する

まとめ

今回は、クラウドバンクの太陽光発電ファンドへの投資について調査し、最終判断として、投資をすることに決めました。

投資は勉強し続けないと成果は出ません。今回の件で、いろいろと視野が広がったと感じています。

もし、本記事を見て、クラウドバンクの太陽光発電ファンドに興味をもったら、募集内容の詳細の確認のためにも、まず、口座開設することをお勧めします(口座[未]保有者への案件開示は制限されています)。今すぐ、投資せずとも、情報収集することから始めてください。

資産形成・老後資金確保のために投資の必要性は十分感じているけれど、リスクの高い投資は避けたいし、毎日、チャートチェックして投資タイミングを計るのは時間的にも難しい。

そんな方向きの一つの投資方法として、注目を集めるのが貸付型(融資型)のクラウドファンディング「ソーシャルレンディング(ソシャレン)」です。

投資の特徴を学ぶ

クラウドファンディング とは(種類、市場規模、拡大の理由、メリット、リスクなど)

クラウドファンディング比較一覧(特徴、利回り、運用期間)

ソシャレンで利回り6%で増やす資産形成(利回り計算シミュレーション)

デフォルト歴なし!クラウドバンクのソシャレン投資

ソシャレンの早期償還:メリットとリスク

クラファンの税金と確定申告

未来のお金とクラファンの理解を深めるために最適な良書(書評)

家入一真 著「なめらかなお金がめぐる社会。」

伊藤 慎佐仁 著「インパクト投資」

- 【2/16 本日まで】エアロバイクが今だけ40%OFF!本格トレーニングを自宅で | 評価数1万件越えの人気品。運動不足が気になる方に 《Amazonタイムセール》

- 【2/16まで】《最大2,000pt》d払い20%還元!マネックス証券×dアカウント連携キャンペーン第2弾 《必読ポイントまとめ》

- 【2/21 本日まで】InnoViewモバイルモニターが最大40%オフ・7598円~《Amazonタイムセール》 | 18.5インチの大画面モデルは仕事にもおすすめ!レビュー紹介

- 【2/21:kindle日替わりセール】仕事が速いリーダー 仕事に追われるリーダー/一次元の挿し木 /一汁三菜おぼん献立/行動経済学は7日間でわかります

- 【2/21まで】講談社 マンガ が50%オフ! 実写映画化決定記念『ブルーロック』特集セール | メダリスト/ブルーピリオド/聖☆おにいさん/マイホームヒーロー など

- 【2/21限定で399円】デビュー作とは思えぬ完成度。読み終えた後、タイトル・表紙絵の深さに震えるミステリー 《このミス 大賞作》『一次元の挿し木』(書評)

- 【2/22まで:3日間限定】Amazon「マンガ週末祭 第1弾」:2010年代連載開始マンガ 全巻50%還元 | スパイファミリー/チェンソーマン/のぶ/映像研/陰の実力者

- 【2/22まで】KADOKAWA マンガ全巻50%還元セール |のぶ/陰の実力者/蜘蛛ですがなにか?/見える子ちゃん/無職転生/やがて君になる/ニンジャスレイヤー

- 【2/21 本日まで】InnoViewモバイルモニターが最大40%オフ・7598円~《Amazonタイムセール》 | 18.5インチの大画面モデルは仕事にもおすすめ!レビュー紹介

- 【28%オフ】最新ゲーミングモニター Dell SE2426HG|240Hz×IPSで1.3万円以下。格安HDより安い神コスパモニター《Amazonタイムセール・売れ筋No.1》

- MOFTが15%オフ!財布一体型スマホスタンドが便利 & PC・タブレットスタンドで仕事効率UP 《Amazonタイムセール》

- 【今週の実質無料】ヤスイイね:日用品など合わせ買いでおまけもらえる。今週はバスマジックリン

- 【28%OFF】Levoit 小型空気清浄機が今お得!デスク・寝室・一人暮らしの花粉対策に。ペット用モデルも割引《Amazonタイムセール》

- 【2/16 本日まで】エアロバイクが今だけ40%OFF!本格トレーニングを自宅で | 評価数1万件越えの人気品。運動不足が気になる方に 《Amazonタイムセール》

- 【2000円オフクーポン】世界最小クラスの無線HDMI「llano」|配線いらずで会議・テレビ・在宅ワークが快適に!《Amazonタ》

- AirPods Pro 3(人気最新モデル) は11%オフ、AirPods 4 は5%還元中 | Beats イヤホンは最大23%オフ《Amazonセール》

- 【2/23 1:59まで】楽天お買い物マラソン | 今回はポイント還元上限UP。大型の買い物チャンス | 買い回りに向く店舗 等 “セール攻略法”

- 【2/24 10時まで】楽天リベーツ×Apple公式 | Mac・iPadの学割購入で楽天ポイント6%還元+最大24,000円分のギフカもらえる《さらに還元率を上げる攻略法、複数》

- 『Google Playギフトコード』キャンペーン | 楽天 初購入で10%オフ

- 楽天ペイのポイント還元率改悪、白紙撤回。結局、どうなった?【私の楽天ペイ決済戦略】

- 【楽天ペイ改悪】2026年3月からポイント還元ルール変更|楽天キャッシュ派、条件・還元率厳しく。「楽天経済圏の優遇ルート」外に

- 【楽天モバイル】セブン‐イレブンで楽天ペイ払いが“ポイント20倍”! 新規・既契約者も!毎日のコンビニ支払いがお得になる注目キャンペーン(3/31まで)

- 【1/25は対象日】楽天市場 「0のつく日」で還元率UP。開催ポイントアップデー完全攻略ガイド。お得なキャンペーン・セール

- 【11/28~】楽天モバイル、Nothing Phone (3a)を8,000円値下げ!楽天限定カラーのブルーも対象

タグ:クラウドファンディング, ソーシャルレンディング, 太陽光発電

「【SAMURAI FUND】のソーシャルレンディングは、日本保証による保証付き案件が魅力 の特徴・メリットを解説」

「クラウドバンク、貸倒実績(デフォルト)ゼロ、平均利回り5.8%が人気貸付型クラウドファンディング。特徴・メリットを解説」