毎月の給料明細、確認してますか?

日本の企業の給料日と言えば「五・十日(ごとおび)」。

5日、10日、15日、20日、25日、30日もしくは1日や月末最終日を給料日とする企業が多いですが、中でも最も多い給料日は25日です。

私は過去に、給与明細の社会保険料(健康保険料と厚生年金保険料)が前月より30%も急激するという社会保険料UPの衝撃 を受けたことがあります。

通常、4月・5月・6月に実際に支払われる給与総額で社会保険料が決定され、毎年9月に改定されます。しかし、全く関係ない月に、なぜ、健康保険料が大幅像となってしまったのでしょうか。

そもそも、社会保険料はいつどのような計算で決まるのでしょうか?

給与明細書の見方、或いは、税金のことを知らないと人生のいろんな場面で「損」をします。会社員を長く続けるつもりなら、この機会に給与明細の見方ぐらいは理解しましょう。

全国民一律10万円給付関連

2020年4月20日、新型コロナウイルス感染症緊急経済対策として、所得制限を設けず「全国民一律10万円給付」の実施が発表されました。この10万円給付に伴う税・社会保険料への影響についても解説しました。

すぐに確認する

・給与明細での社会保険料の確認の仕方

・社会保険料(健康保険料・厚生年金)が上がるタイミング

・定期見直し時期

・臨時で見直しがあるのはどんな時か

目次

給料で天引きされる「社会保険料」って何?

給料における天引き額は「控除」欄に記載があります。

社会保険料は、健康保険料、介護保険料、厚生年金保険料、雇用保険料の4つで構成され、会社員の場合、否応なく、毎月の給料から天引きされます。

給与明細での社会保険料額の確認方法

では、社会保険料は給与明細上のどこを確認すればよいのでしょうか。

下図は給料明細ですが、赤枠部分が社会保険料です。

上記保険料の中で金額が大きいのが、以下の2つです。

健康保険料

健康保険は会社に勤める従業員や事業者の方が加入する保険で、保険証に紐づいてると考えるとわかりやすいでしょうか。組合がある大企業は「組合けんぽ」、中小企業は「協会けんぽ」などに加入しています。会社員の場合は、会社と折半して納めます(自己負担は半分)。

厚生年金保険料

厚生年金保険料は、会社員が加入する年金です。国民年金に上乗せして保険料を支払うことで、将来、受給できる年金が増えます。

保険料率は平成16年の13.934%から年々増加し、平成29年9月以降は保険料率18.300%となっています。この保険料率は~平成30年8月までは固定化(変更なし)と定められています。

介護保険料

介護保険料は「満40歳に達したとき」より徴収が始まる保険です。

ますます上昇する社会保険料

「人生100年時代の到来」に向けて、私たちの社会保険料は年々増加。半年ほどの間でも、以下のように将来の社会保険料増加のニュースが飛び交っています。

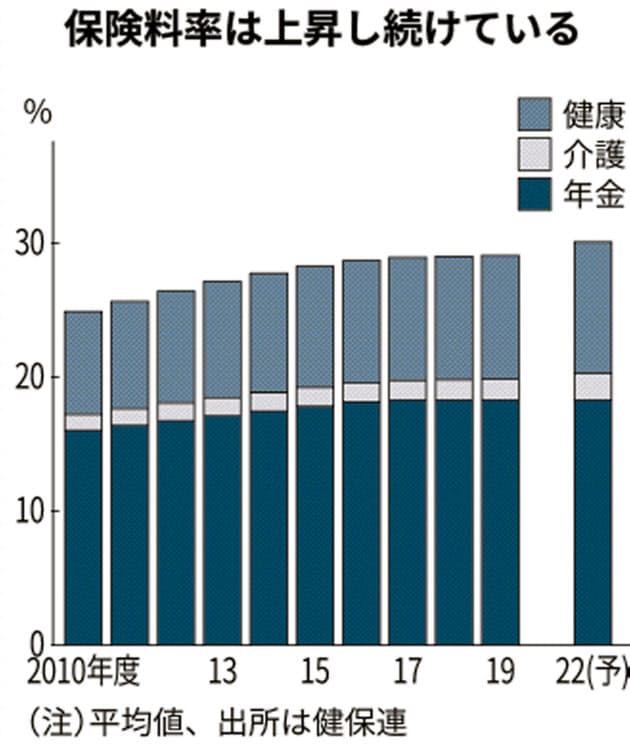

①「2022年には会社員の社会保険料が30%を超える」(2019年9月)

②「国民負担率過去最高の44.6%(予測)」(2020年2月)

そして、2020年の今、私たちは新型コロナウイルスの拡大防止のため、国からの要請で飲食店・大型施設などは休業・営業時間短縮、一般企業も景気低迷の煽りを受け、既に倒産・リストラ・賃金カットなどの影響も顕在化しています。このような事態を支援するべく、政府は「10万円一律給付」を2020年4月に決定しましたが、③10万円給付に伴う、税金・社会保険料への影響も気になるところです。

以下、では、①~③について解説します。

①迫る会社員保険料30% 健保連「22年危機」

さて、天引きされるこれら保険料に対して、2019年9月に飛び込んできたニュースがこれ。

迫る会社員保険料30% 健保連「22年危機」(日経)

記事によると、2022年度にも医療・介護・年金を合わせた社会保険料率が初めて30%(労使合計)越えてしまうという衝撃的な内容。

内訳をみると、厚生年金の保険料率の段階的引き上げは2017年9月をもってストップしているものの、健康保険料は、介護保険料はUPしており、結果として2022年度にはこれら3つの保険料の合計が30.1%(労使合計)になってしまうというものです。

なお、会社員の場合は、健康保険料は会社と折半なので、給与から否応なく天引きされる保険料は以下のようになります。

社会保険料+介護保険料+年金保険料=9.8%/2+2.0%+18.3%=25.2%

なお、保険組合によって、保険料率は若干異なります。

参考まで、以下に、中小企業がよく利用している「協会けんぽ」の保険料額表 のリンクをつけましたので、ご自身でご確認ください。

②国民負担率は44.6%で過去最高の予測(令和2年)

もう一つの恐ろしいニュースは、2020年2月月末に発表された「国民負担率、過去最高の44.6%の予測」とのニュース。

生活が苦しいとの実感は当たり前で、収入の半分が税・社会保障費に消えています。

以下の記事に詳細を記載したので、ご確認を

③新型コロナ「全国民一律10万円給付」の課税はどうなる?

2020年4月20日、政府は、新型コロナウイルス感染症緊急経済対策として、所得制限を設けず「全国民一律10万円給付」を発表されました。

10万円には税金がかかるのか?

政府は、「新型コロナウイルスの給付金は、これまでの給付金などと同様に、所得税や個人住民税は非課税」と述べています。

税法上、この給付金は「一時所得※」となりますが、この10万円には税金がかからないことになります。社会保険料は課税所得額によって決まるので、10万円給付が非課税であれば、影響を受けません。

解説:「一時所得」とは

「営利を目的とする継続的行為から生じた所得以外の所得で、労務や役務の対価としての性質や資産の譲渡による対価としての性質を有しない一時の所得」。

具体的には、①懸賞や福引の賞金品、②競馬や競輪の払戻金、③生命保険の一時金や損害保険の満期払戻金など、④法人から贈与された金品などが該当します。

非課税でも安心は禁物

ただし、ここで安心は禁物です。現在は、スピード重視で給付を決定しており、財源がどうなるのか不透明。12兆円を超える給付金の財源不足分は国債の増発で補わざるを得ないでしょう。そして、これらのツケは何らかの形で私たちに跳ね返ってきます。

東日本大震災復興で追加になった「復興特別税」

例えば、「復興特別税」。これは、東日本大震災からの復興施策に必要な財源を確保するために課されることとなった税金で、復興特別法人税、及び復興特別所得税などがあります。

個人の納税者全員に関係するのは「復興特別所得税」で、2011年から2037年までの25年間にわたり、各年分の所得税に2.1%を乗じた金額が徴収されます。

サラリーマンの方は税金を納めている意識が薄いと思いますが、サラリーマンなどの給与所得者は、源泉所得税について復興特別所得税額も含めて徴収されますし、個人で所得税を納める義務のある人は、確定申告の時に所得税と復興特別所得税をあわせて申告・納税を行っています。

このような追加で決まった税金の存在から鑑みれば、後日、「新型コロナウイルス救済措置に伴う特別税」が課せられても、全くおかしくないと言えるのではないでしょうか。

社会保険料(健康保険料・厚生年金保険料)の見直し時期は9月

通常、社会保険料は毎年1度見直され、9月に金額が改訂されます。

9月に給料の手取り額が変わる人が多い理由はこのためです。9月の給与明細のチェックが重要なのはこのためです。

しかし、それ以外にも見直しされるタイミングがあります。

①定時決定:毎年1回再計算→毎年9月に金額改定

②臨時改定:昇給や降給により収入が大幅に変化するとき再計算

①定時決定:社会保険料は原則として4・5・6月の給与を基に計算される

さて、では、①定時決定による社会保険料の改定は、何をもとに算出されるのでしょうか?

4・5・6月に残業をたくさんすると社会保険料が上がると言われますよね。

これは、毎年4月、5月、6月分に支払われた残業代や手当などを含めた給与総額の平均額をもとに、社会保険料が決定されているからです。この額が、9月から翌年8月まで適用されます。

社会保険料は等級により決まる

社会保険料等を決めているのが標準報酬月額。給料額に応じて健康保険料は50等級、年金は31の等級に分けられ、それぞれに等級に応じて健康保険料や厚生年金が決まります。この計算のもととなる対象月が4~6月で、この3ヵ月間の月給の平均額で等級が決定します。

それゆえ、4~6月の残業で平均月給が高くなるとその分、見直し月から1年間の保険料が上がり、この額が給料から天引きされることで手取り額が減るのです。

なお、社会保険料は都道府県ごとに若干異なります。東京の場合は以下のようになります。

東京都の標準報酬月額表

健康保険、厚生年金の保険料は、標準報酬月額×保険料率

健康保険、厚生年金の具体的な保険料の計算は、この標準報酬月額に保険料率をかけて算出されます。

健康保険の保険料率は、加入している健康保険によって異なります。例えば、協会けんぽ(全国健康保険協会)で東京都の場合、保険料率は9.90%。この 半分が実際の負担で4.95%となります。また、40歳以上~64歳までの場合、介護保険料の負担も加わり、保険料負担率11.47%(折半により実際の負担は 5.735%)となります(平成30年4月分(5月納付分)から)。

協会けんぽ 平成30年度保険料額表

このように、会社員の場合は、社会保険料の半分を会社が負担してくれます。そのため、自営業などになると保険料がいきなり高くなって驚くことになるのです。

②臨時改定:給与の条件が大幅に変わると、随時改定で変更になることも

毎年の社会保険料見直しとは別に、昇給や降給により収入が大幅に変動した場合、臨時に社会保険料が見直されます。

下記3つの条件がすべて満たされたとき、社会保険料が見直しとなります。

①昇給又は降給等により固定的賃金に変動

②給与が変動した月から3ヵ月間の収入の平均値と現在の標準報酬額に2等級以上の差が生じた

③給与が変動した月から3ヵ月間すべての月で17日以上、出社

臨時改定で社会保険料が上がる/下がるポイントは「固定的賃金の大幅変動」

臨時改定で社会保険料が上がる/下がるポイントは、「固定的賃金」の大幅変動があるか否かです。

残業で3ヵ月間給料が大幅増しても社会保険料は改定されませんが、以下のような場合は対象となります。単純な昇給・降給だけが改定対象となるわけではないので注意しましょう。

①昇給(ベースアップ)、降給(ベースダウン)

②給与体系の変更(日給から月給への変更等)

③日給や時間給の基礎単価(日当、単価)の変更

④請負給、歩合給等の単価、歩合率の変更

⑤住宅手当、役付手当等の固定的な手当の追加、支給額の変更

私の場合は①の理由で社会保険料がUPされることになりました。これまで説明した通り、3ヵ月間の給料を見てから判断されるので、忘れたころに社会保険料がUPして驚く事態になったわけです。

この場合は社会保険料アップ?よくあるケースで見てみよう

基本的なルールはわかりました。でも具体例となると、??となることはよくありますよね。

では、いくつかのケースで臨時改定の対象となるか見てみましょう。

ケース1:3ヵ月間休職

病気などで3ヵ月間休職した場合はどうなるでしょうか?

この場合は、固定的賃金の変動に該当しません。つまり、休職で給料が減っても臨時改定の対象とはなりません。

ケース2:昇給するも残業手当減少

課長になり基本給が上がったが、残業手当が減ったので、変動後3か月間の平均月額は従来より2等級以上、下がってしまいました。この場合どうなるでしょうか?

残念ながら、この場合、臨時改定による社会保険料の変更はありません。

給与振込口座はお得なネット口座に見直そう

一度、設定したら変更することがない給与振込口座。

都銀、地銀を給与振込口座に設定していて、ATM手数料など損してないでしょうか?

会社が対応しているなら、預入資産や利用サービスによって、ATM時間外使用や振込手数料が無料になるネット銀行に変更すべきです。指定条件をクリアすることで、普通預金の金利も特別優遇を受けることができます。

ちなみに私は、楽天銀行![]() を振込口座に設定。以下のようなメリットを受けています。

を振込口座に設定。以下のようなメリットを受けています。

・振込手数料、ATM使用料無料 ※回数は預入金額などにより変動

・楽天証券の「マネーブリッジ」連携で、普通預金の金利UP

・振込などれ楽天ポイントもらえる

一度設定してしまえば、会社が変わらない限り、享受できるお得なメリットです。なんのメリットもなく都銀、地銀を給与振込口座にしている方は、即見直しをしましょう。

イオン銀行も金利アップなど、多くの特典が受けられるのでお得です。

サラリーマンの節税、格安で学ぶ方法

日本人はなぜ、人生において非常に重要な「税」について、なぜ義務教育で学ぶ機会がないのか?

国語や歴史を学ぶことも大事ですが、私は生きていくために大事な「お金」について義務教育では学ぶ機会に不満を持っています。これでは、政府にとってみれば、会社員は天引きで簡単に税が徴収できる楽な相手でしかありません。

学ぶ機会がないなら、自ら学ぶしかありません。そしないと、一生損することになります。

Kindle Unlimited(キンドル アンリミテッド)は、和書12万冊、洋書120万冊の書籍から読み放題で本が楽しめるAmazonのサービス。ビジネスからエンタメまで、自分の人生に役立つ様々な書籍を破格値で学ぶことができます。

ちなみに以下に紹介する本はすべてAmazon読み放題サービス「kindleunlimited対象本」!

まとめ

いかがでしたか?

改定月9月でないのに社会保険料が上がる理由が理解できたでしょうか?

ちなみに6月は社会保険料ではではありませんが、「住民税のUP」に注意が必要です。

税金のことを知らないと人生のいろんな場面で「損」をします。

節税投資であるiDeCo・NISAのうち、特にiDeCoは掛け金拠出するだけで税金が確実に安くなる制度ですが、それを知らずに、或いは、手続きが面倒という理由で多くの人が損しています。

国からもらえるお金、優遇されるお金も、自分からアクションを起こさないとメリットを享受できません。損しないためにも「お金」の勉強をしましょう!