会社員の皆さん、毎月、給与明細を確認していますか?毎月大差ないから…と全く見ない人も多いことでしょう。

しかし、12月の給与明細は確認必須。なぜなら、多くの場合、あなたが会社に提出した年末調整のもとに計算された「還付金」が12月の給与明細に反映されるからです。

正直、何年も会社員を続けていても、給与明細の項目にどんなものがあるのかすらご存じない方も多いのではないでしょうか。いくら「給料アップ」を切望していても、給料明細の見方すら理解できていないようでは、残念ながら「蓄財」に必要な金融リテラシーが不足してると言わざるを得ません。

年末調整の仕組みを十分理解できていないが故に、必要以上に税金を払っているかもしれません。

そこで、今回は、年末調整とは何かを今一度おさらいの上、還付金が戻ってくる人、12月の給与明細の見方(還付金の見方)など、まとめて紹介します。

目次

おさらい:年末調整とは

年末調整とは、給与所得者のその年の源泉徴収を正しく計算し、所得税を確定させる仕組みのこと。

毎月のお給料や賞与から、所得税は毎月天引きされていますが、これは概算値によるもの。年末調整では、その年の1月1日から12月31日までの正しい収入と、扶養家族、年金、保険など控除対象となる支出申告をもとに、正しい所得税を計算します。

この時、所得税額より、毎月の天引きで前払いで支払っていた源泉徴収額が多ければ、多く払いすぎた分が還付されますし、逆に、所得税額よりも源泉徴収額が少なければ、追加で税金を支払うことになります。この一連の仕組みが年末調整です。

個人の場合は、この一連の作業は翌年1~3月の確定申告で行いますが、会社員の場合は所属企業を通じて行われます。

還付金が戻ってくる人・条件

年末調整では、配偶者・扶養家族の情報、生命保険や住宅ローンの状況について申請をしますよね。

還付金を受け取ることができるのは、勤務先では把握不可能な所得控除がある人です。具体的には以下のような控除があります。

1. 基礎控除 :0万円, 16万円, 32万円, 48万円

2. 給与所得控除 :※給与天引き

3. 配偶者控除 :13~48万円 ※所得額に依存

4. 配偶者特別控除 :1~38万円

5. 扶養控除 :38~58万円 ※一人当たり

6. 障害者控除 :27万円, 40万円, 75万円

7. 寡婦(寡夫)控除 :27万円, 35万円

8. 勤労学生控除 :27万円

9. 社会保険料控除 :※給与天引き

10.小規模企業共済等掛金控除控除:リンク先参照 ※iDecoなど

11.生命保険料控除 :~12万円

12.地震保険料控除 :~5万円

13.住宅借入金等特別控除 :リンク先参照

上記以外にも、医療費控除など、個人で確定申告しないと控除されない控除もあります。

たくさんありすぎてわかりにくいので、多くの人に関係がある控除としては、配偶者や扶養家族に対する控除、本人や家族の障害控除、iDeCoの掛け金控除、生命保険・地震保険・住宅ローンの控除 などが挙げられます。

これら控除を計算の上、所得控除額が計算され、所得税を多く払いすぎている場合に、払い過ぎ分が還付されます。逆に、

還付金はいつどのように戻ってくるのか

最も気になるのは、還付金がいつどのように戻ってくるかですよね。

還付金が戻ってくる時期

年末調整による還付金は企業により若干のずれがありますが、多くの場合12月中に還付、遅ければ翌月1月に還付されます。還付の時期のずれは、会社の処理完了時期によるものです。

年末調整還付金の受け取り方・金額の確認の仕方

多くの場合、年末調整還付金は、給料日に毎月の給料と一緒に処理され還付されます。

この場合、給与明細に「年末調整還付」「所得税還付」といった名目で記載されていますので、金額を確認しましょう。

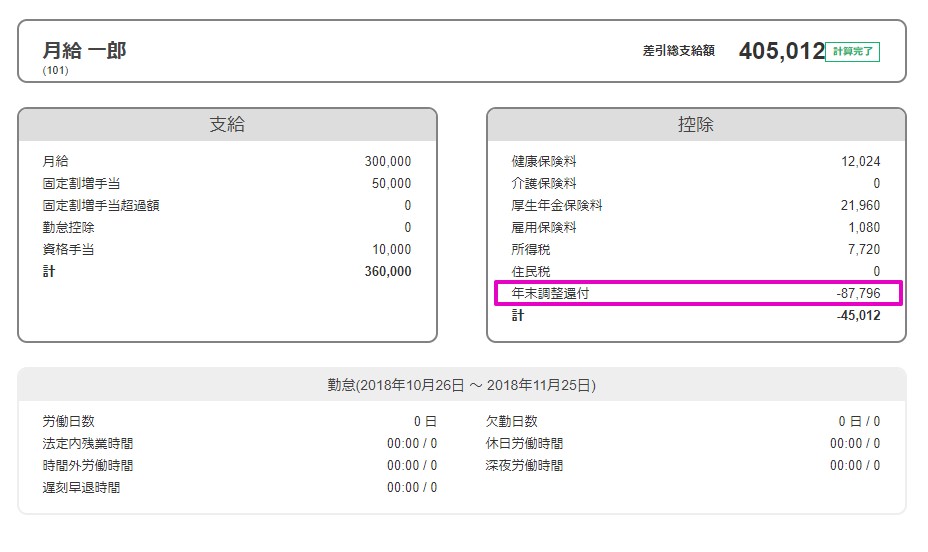

下記は給与明細の例です。

上図の給与明細では、「控除」欄内の「年末調整還付」の金額がマイナスの値で記載されています。

「控除」は、給与から差し引かれる金額です。つまり、控除欄内の還付金項目が「マイナス値」ということは、還付金が戻ってくることを示しています。

12月の給与明細で今年の年収が確定したら

12月の給与明細で今年の年収が確定したら、是非、ふるさと納税の上限金額を今一度確認してみましょう。ふるさと納税は「税金の先払い」(ふるさと納税寄付金分を控除申請する)なので、返礼品がもらえる分、実質的な節税になります。

ふるさと納税で損をしないために大事なふるさと納税の上限額。

年収300万円なら独身・共働きなら28,000円が目安です。

金額は年収だけでなく家族構成によっても異なります。簡単に調べてみよう!

■ 調べ方

・【簡単1分】ふるさと納税上限額 簡単シミュレーション

・【昨年結果から類推】昨年のふるさと納税額は正しかったか。答え合わせ法

年末調整・控除の知識不足で、税金払い過ぎの可能性も

年末調整はあなたが提出した年末調整用紙をもとに計算されます。つまり、あなたが年末調整の控除対象についてしっかり理解をしたうえで、不足なく控除申請ができていなければ、本来、本来もらえるはずの還付金を受け取ることができません。

つまり、金融リテラシーが低いと、必要以上に税金を支払っているかもしれないのです。

この記事を読んで、提出していない控除があると思ったら、確定申告で正しく申告すれば、税金は戻ってきます(還付されます)。会社員でも確定申告しなければ控除できl内控除項目もあるので、その一例を以下で紹介します。

確定申告が必要な場合

年末調整だけでは控除できない控除対象は意外とたくさんあります。副業収入、分離課税でない投資収入がある場合も確定申告が必要になります。知ってきたい情報をまとめました。

- 年末調整だけで損してない?

17の所得控除を理解して払い過ぎの税金を取り戻す - 医療費控除とセルフメディケーション税制

利用方法と税金還付が増える申請方法は? - サラリーマンの副業

サラリーマン副業がバレない方法 ~「雇用形態」と「確定申告書の書き方」に注意

ふるさと納税でワンストップ特例制度が使えない人

追加の控除や給与以外の収入がある人は、確定申告の必要性を事前に理解している人が多いです。

しかし、うっかりミスで確定申告の必要が発生してしまうケースがあるのが「ふるさと納税のワンストップ特例制度が利用できない」ケースです。

・会社員という条件は満たすも、そもそも、ワンストップ特例制度の対象外だった

・少額の返礼品を6件以上の自治体に申し込んでしまった

・(ふるさと納税の返礼品申し込みが年末ギリギリ過ぎて、支払日が翌年になってしまった)

・ワンストップ特例申請書を期日必着で提出しなかった

ふるさと納税のワンストップ特例制度の利用の注意点については、以下の記事にまとめているので、是非、確認をしてください。

ふるさと納税で損をしないために大事なふるさと納税の上限額。

年収300万円なら独身・共働きなら28,000円が目安です。

金額は年収だけでなく家族構成によっても異なります。簡単に調べてみよう!

■ 調べ方

・【簡単1分】ふるさと納税上限額 簡単シミュレーション

・【昨年結果から類推】昨年のふるさと納税額は正しかったか。答え合わせ法

最後に

今回は、年末調整とは何かを今一度おさらいの上、還付金が戻ってくる人、12月の給与明細の見方(還付金の見方)など、まとめて紹介しました。

税金のしくみについて知らないと損してしまうことがたくさんあります。お金の勉強は、早めにするに越したことはありません。早く勉強するほど、蓄財が容易になります。この機会に是非、勉強してみてください。

給与明細について学ぶ本

給与明細、給料・税金の仕組みについて理解すると、蓄財に関する知識が必ずつきます。

数百円の本への自己投資で、得する金額は何十万円、生涯にわたると数百万円と差がついてくる可能性も十分あります。絶対に学んで損はありません。この機会に本で体系的に会社員に必要なマネー知識をつけておきましょう。