他の市場より値動きが激しいことで知られるビットコイン(仮想通貨)。

しかし、ここしばらくはほとんど値動きらしい値動きがない、低ボラティリティ状態が続いています。

ビットコイン価格とボラティリティにはどのような関係があるのでしょうか?

今回は、ビットコイン相場を予測する上で重要な視点を与えてくれる「ビットコイン価格とボラティリティの関係」について解説します。

目次

ビットコインのボラティリティが低下する要因

ビットコインのボラティリティの低下は、すなわち、「値動きの停滞」を意味します。

ビットコイン価格が停滞する要因

半減期に向けてビットコインは出来高をそれなりに伸ばしてきましたが、直近では、市場価格が動かない=値幅が狭い状況が続いています。値幅が狭くなり市場が停滞(時には死んだように見える)ときは何が起こっているのでしょうか。

値幅がない=ボラティリティが停滞しているとき、起こっていることは、仮想通貨に限らず、株式指数やFXの場合もほぼ同様のことが起こっています。

①市場が明確な方向感を失っている

・売りと買いが拮抗している

・方向感が分からず投資を手控えている

・タイミングを待っている

②機関投資家が絡んで、価格を押さえ込んでいる(または支えている)

③資金が他の市場に向かっている

個人的には、現在(2022年1月)のビットコインの状況は①③が複合的に絡んでいるのではないかと考えています。

ビットコイン価格ととボラティリティの関係

では、現在のビットコインのボラティリティがどのような状況にあるか見ていきましょう。

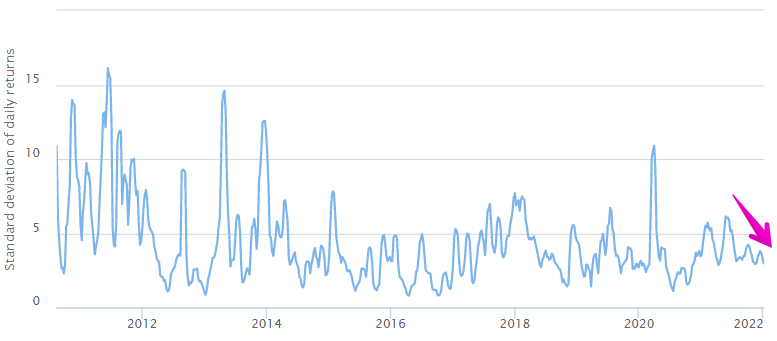

上図は、ビットコインの30日間のボラティリティの推移を示すチャートですが、2022年1月5日時点のボラティリティは2.96%で低下傾向にあります。

以下では、過去、ビットコイン価格とボラティリティの関係性についてみていきましょう。

【過去検証】ビットコイン価格とボラティリティの推移

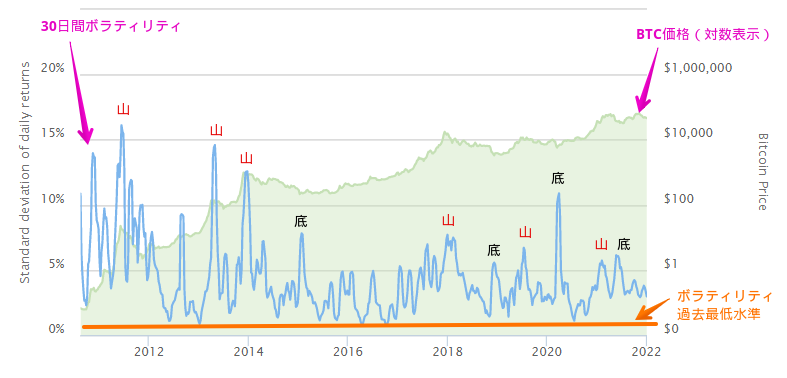

上図は、ビットコイン価格とボラティリティの推移です。

ビットコイン価格が対数表示のため、デフォルメされていてわかりにくいかもしれませんが、図をよく見るとビットコイン価格が「ピーク」または「ボトム」をつけたときにボラティリティが最大化していることがわかります。

当たり前ではありますが、急落でボラティリティが最大化した後、様子見しながらビットコインを購入し、上昇でビットコインの上昇にスピードがついてボラティリティが上がって、そろそろピークかなと思ったら売れば、最も儲かるわけです。

ボラティリティの底は「買いタイミング」の確率が高い

もう一つ、注目したいのが、ボラティリティのピークの逆、ボラティリティの底です。

ビットコインに限らず、株式などその他市場でも見られることですが、値動きがまったくなくなり膠着状態になった後、いきなり、価格が急激に動くことがありますよね(三角持ち合いなど)。一般的にボラティリティが低下したときは次のような特徴があります。

・動き出すときは一気に動く

・ただし、価格の方向性は不透明

・ボラティリティが低い期間が長いほど、値動きは大きくなる

・大きな値動きを見せる直前の数日間は値動きが非常に小さくなる傾向がある

さて、ここでもう一度「ビットコイン価格とボラティリティの推移グラフ」を見ると、ビットコインのボラティリティの底値目安は1.0%であり、この水準までボラティリティが低下すると、価格が上昇する傾向が高いことが分かります。

これは、高値でボラティリティが底値まで下落することは少ない(=価格が上昇しないと分かるとポジションを解消する短期投資家も多いため、ボラティリティが底値水準まで低下する前に、値が動く)一方で、ビットコイン価格が底値圏まで下落し停滞した場合、新しいマネーも流入せず、長期保有を決めている人たちだけがだらだらと保有するので、値動きも乏しくなる=ボラティリティが底値まで下がる確率が上がるからではないかと推察されます。

【参考】2020年3月12日発生の「ブラックサーズデイ」とは

さて、ここで最も直近で起こった大きなボラティリティのピーク(山)について、参考まで、見ておきましょう。

この時は、ブラックサーズデイと呼ばれるコロナショックが仮想通貨でも起こった日(米国時間3月12日)です。この時、ビットコインの平均価格はわずか20分の間に15%も下落する激しい値動きとなりました。

前日の3月11日、WHO(世界保健機関)は新型コロナウイルス(COVID-19)の流行がパンデミック状態であることを正式に宣言。米国は、新型コロナウイルスの拡散を防止するため、ヨーロッパから米国への入国制限を含む追加の対策を講じました。

この時、多くの人は、ビットコインはデジタルゴールド、つまり、「暗号通貨は株式市場とは逆の相関関係」であると考えていました。しかし、実際はそうならず、売却が殺到。新型コロナウイルスで世界経済がどうなるかわからないという不確実性を嫌気し、リスクの高い資産として暗号通貨は暴落となりました。

結局のところ、米国株式が崩れれば、ビットコインも崩れます。

米国株式はまだ堅調ですが、すでに、金融引き締めフェーズにあり、手放しで上昇を待つフェーズは過ぎました。今後の投資の難易度は増します。ビットコインの上昇は米国株式の堅調さあってこそだと思うので、2022~23年の投資はさらに難易度がますのではないかというのが私の予測です。

私の結論:次の最高値更新には時間が必要。底値買いして寝かせる

さて、上記を元に、私の考えをまとめてみたいと思います。

私は、ビットコインは長期的にはさらに上昇する資産だと思っています。だからこそ、ビットコインをポートフォリオに入れておくことは大事だと考えていますが、いつ価格上昇するかなどは全く分かりません。

だからこそ、時間を味方につける投資法として、ビットコイン他、主要通貨のレンディングサービス(仮想通貨貸出サービス)は大いに利用すべきだと考え、分散させて貸し出しを行っています。

内でも各社が貸出サービスを行っていますが、年利が低い、貸出枠が埋まっていていつでも貸出申込できないなどの問題があるので、多くの資産は海外で運用しています。

今、使っているサービスの中で、年利・使い勝手共にいいのが以下のサービスです。

一定期間保有することを前提に仮想通貨を保有しているなら、利用価値ありです。

私が利用しているレンディングサービスです。ただ、仮想通貨取引所に預けっぱなし、ウォレットに入れっぱなしになっているなら、その一部を貸し出して増やしてみてはいかがでしょうか。

今後、値上がりすれば、利息×値上がりのダブルで資産増加を目指せます。

私が利用中。おすすめ貸出しサービス

今、使っているサービスの中で、年利・使い勝手共にいいのが以下のサービスです。

一定期間保有することを前提に仮想通貨を保有しているなら、利用価値ありです。