「老後、65歳までに2000万円の貯蓄が必要」

よほどインパクトが強かったか、「老後2000万円不足問題」が連日話題になっていますね。

これまでも、この種の報道は、「年金崩壊」「老後1億円不足」など様々な口調で報じられてきました。私Chami(@poststand)が昨年、今の社会常識を前提におとりさま向けにシミュレーションしてみましたが、「おひとりさまでも65歳までに最低2000万円強の老後資金が必要」という結果が当たり前に導き出され、その前提で老後の資産形成を考えています。

このシミュレーション結果は後程紹介するとして、年金制度は大丈夫と国民を騙す今までのやり方に対し、「老後の資金不足は確実なので、今から備えてほしい」と発する金融庁の姿勢の方が良心的で誠実だと感じた次第です。

麻生さんは金融庁のレポート「人生100年時代における資産形成」(平成31年4月12日 金融庁発表)は認めないなどと発言していますが、今、我々がすべきことは、レポートにある悲惨な事実を真摯に受け止め、資産形成に向けてアクションを起こすこと。

そこで、老後2000万円不足問題の発端となったレポートのポイントと、どうすべきなのかを私なりに語ってみたいと思います。

目次

過去記事:おひとりさまでも2000万円以上不足

まず、本題に入る前に、冒頭でも触れた通り、私が過去にシミュレーションした、おひとりさま用65歳までに用意すべき老後資金シミュレーションを紹介しmす。

2018年に老後資金がいくら必要かシミュレーションした記事の結論は、以下の通り。

厚生年金のないおひとりさまは、

最低必要な月の生活費(15.4万円)でも65歳までに2136万円が必要

※ただし、寿命を85年とする

厚生年金がある場合は、それが月々のゆとり生活分との考えです。ただし、寿命を85歳と見積もっているため、95歳を前提とするなら、ゆとり分はないですし、あくまで現在の年金制度や物価相当が継続していることがシミュレーションの前提です。

詳細は、以下記事にてご確認ください。

金融庁の「人生100年時代における資産形成」は必読レポート

さて、ここからが本題です。

金融庁発表の「人生100年時代における資産形成」ですが、金融リテラシーが高い人には常識かもしれませんが、万人に読んでほしい重要な内容がまとめられています。

今の日本国民の家計の実情だけでなく、働き方・生き方にもこれでいいのか?と疑問を持たせてくれる内容となっています。

以下、ポイントをまとめます。

日本の高齢世帯の現状

日本の高齢世帯の衝撃的な現実は以下の通り。

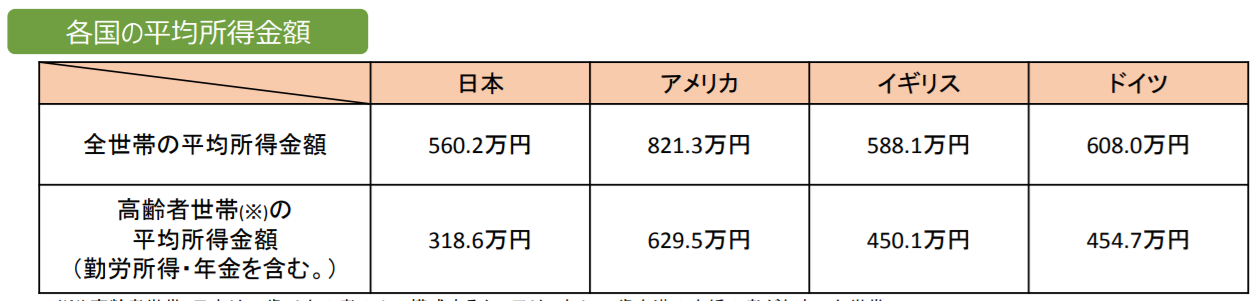

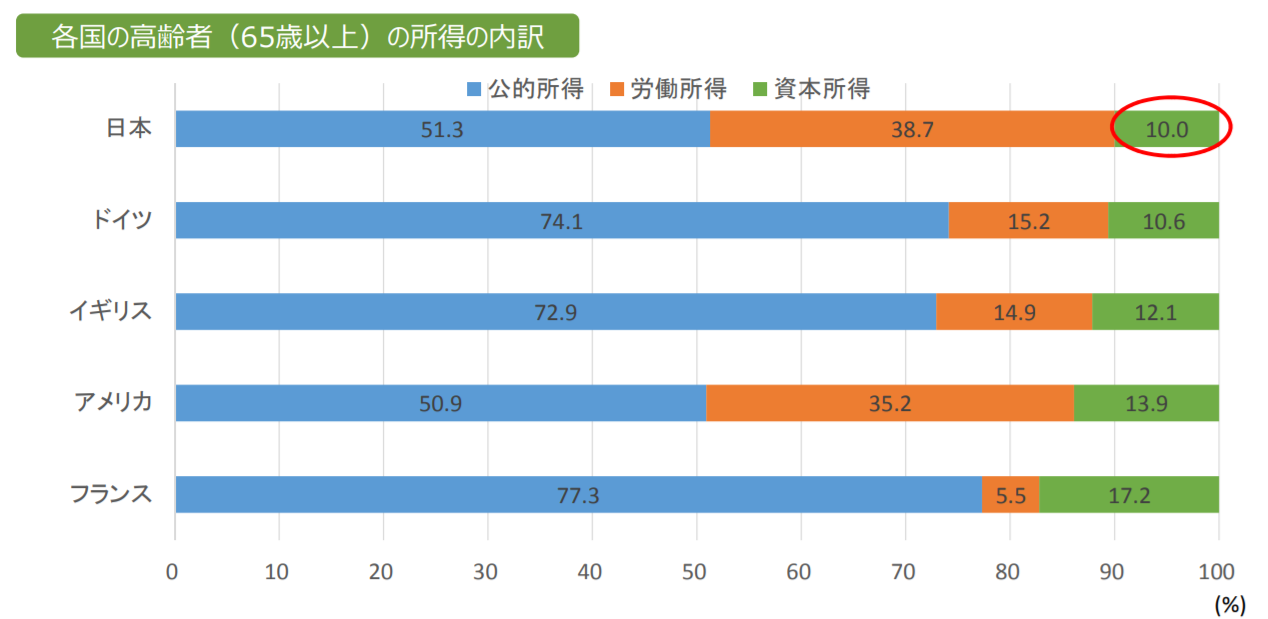

日本の高齢者所得は、欧米先進国に比べ、労働所得の割合が高く、公的所得(公的年金)・資本所得(私的年金 非年金貯蓄 収入)の割合が低い。

しかも、日本では、少子高齢化か進行により、公的年金に期待期待はできない。

そもそも日本人の平均所得額が先進国と比べて低すぎます…

アメリカとの比較で、全世帯で75%、高齢者世帯で59%しかないって、悲しすぎませんか?

しかも、そもそも公的年金も資本所得の少ないから、生活の糧を得るために高齢でも働く必要がある…

このそもそもの原因って、日本人がマネーの勉強をする機会がなく(むしろお金の話は卑しいとされる)、マネーリテラシーが低いことも大きな原因ですよ。

※この事実は、後述の内容でもっと納得できます。

日本が抱える課題

- 長寿

60歳夫婦のいずれかが、少なくとも95歳迄生存する確率は5割 - 現役世代(特に30代・40代)の収入・貯蓄の減少

30-40代を中心に資産形成が十分行えていない

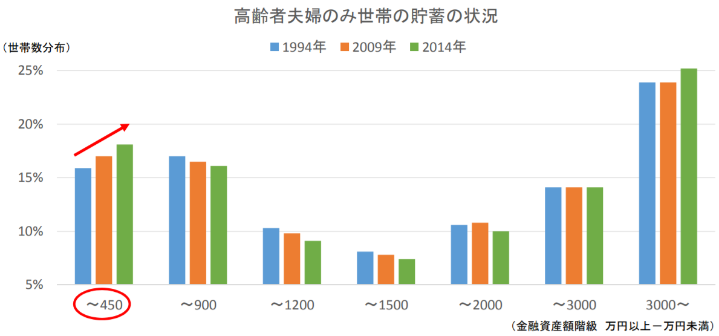

日本の家計貯蓄率はOECD平均より低い - 金融資産額が少ない高齢者世帯の割合が上昇

高齢者夫婦のみ世帯(※) 金融資産額 世帯数分布 見 金融資産額3,000万円以上の世帯の割合が最も大きい。

一方、金融資産額 少ない世帯(450万円未満)の割合が上昇し、二極化が進んでいる。

これも相当に厳しい現状です。かつての「国民総中流」といった面影は全くありません。

二極化&大半は貧乏化の道まっしぐらといった様相です。

65歳で退職後の30年生活シミュレーション

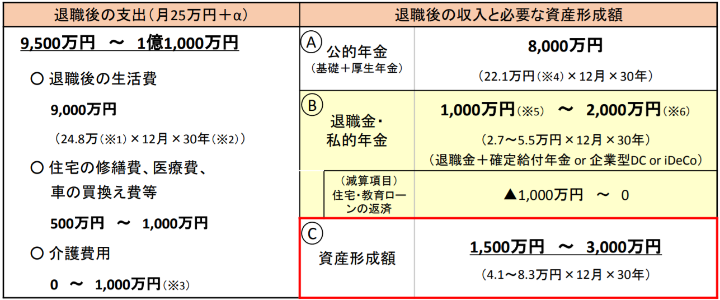

上記背景をもとに、資料では、65歳で退職後の30年間、世帯で月25万円生活シミュレーションが行われています。

その結果は以下の通り。

退職後の30年間、月25万円の生活費が必要とすると、退職後支出:9,500万円 ~ 1億1,000万円が必要

それに対して必要費用の形成目安は…

退職後の収入と必要な資産形成額:

①公的年金(基礎+厚生年金):8000万円

②退職金・私的年金 :1,000万円~2,000万円

③資産形成額 :1,500万円~3,000万円 ←65歳までに追加で貯めるべき必要のある費用

最近は②の退職金がない企業も多いですよね。世帯労働者の働く環境によって、老後不足額が2000万円ではとても足りないことがわかります。

iDeCo、NISAで自己投資せよ

金融庁レポートは、上記の結果をもって、iDeCoやNISAで老後資産の形成を行いましょうと締めくくっています。(特に進めているのはつみたてNISA)

では、そもそも我が国はどのような資産形成優遇策があるか、確認しておきましょう。

3つの投資優遇制度

今、日本には、長期資産形成をサポートする投資優遇制度が3つあります。

①iDeCo(日本版401k)

②財形(年金・住宅)

③つみたてNISA

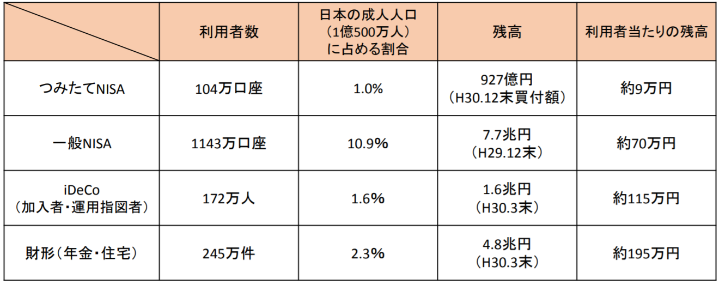

しかし、日本の成人人口(1億500万人)※で制度を利用している人は以下にとどまるとされています。

※優遇制度の対象外の人も含まれていることになるため、ちょっと微妙な数値ではありますが。

つみたてNISA:1.0%

一般NISA :10.9%

iDeCo :1.6%

財形 :22.3%

米国との比較

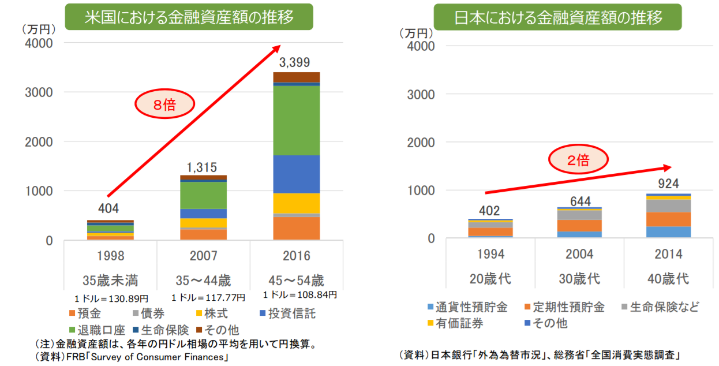

一方、米国では退職口座(401k)や投資信託により、現役世代から資産継続を継続し、金融資産を20年間で8倍強に増加させています。

一方、日本は、預貯金の割合が高く、金融資産を増やすことができません。これも非常に悲しい現実です。

日本人は金利が付かない銀行に預けたままか、或いは、FXや仮想通貨のようなギャンブル投資に積極的かのいずれか。ギャンブル投資については私もあまり人のことを言えないところがありますが、それにしても、長期間×税制優遇で投資、或いは、長期×コツコツ積立投資への理解があまりにも薄いように思います。

老後資金不足問題、どう対処するか?

金融庁のレポートでは「iDeCoとNISAを併用し老後の資産形成をしましょう」と述べられていますが、具体的にどうすべきかについては記載がありません。

そして、iDeCoの方が税制優遇が大きいとしながら、「老後を含め、ライフプランに応じた支出を賄うために資産形成を行う観点からは、つみたてNISAが柔軟でオススメ」といった内容でまとめられています。

う~ん。確かに、柔軟性があって万人向けなのはつみたてNISA。

複雑になるので、資料のわかりやすさを優先し、省いた可能性もありますが、やはり、資金的余裕がある人には、つみたてNISAよりiDeCoを先に利用。余力があればさらにつみたてNISAの利用を!とアドバイスすべきだったのではないか…と思った次第です。

過去の記事に、投資余力があることを前提に、いくら以上の年収があるならNISAよりiDeCoの方がお得かなど、まとめましたので参考にしてください。

老後資金2000万円を貯めるために読んでおきたいリンク集

資産形成の基本

- iDeCoとNISAどちらを利用すべきか?

メリットはiDeCo > NISA。しかし無収入の主婦のiDeCo利用はメリット小。どちらを利用するかを分ける目安年年収は? - 老後が不安な理由は「わからないから」

【初心者】お金の不安の解消にはライフプランシミュレーション。人生の必要額を視覚化しよう - 老後資金、本当にためるべき金額は?

国民年金(老齢基礎年金)以外の老後資金、1億円必要?ホントはいくら必要?不足分はどう貯める? 2018年

iDeCo

- 若く始めれば老後資金2000万円は可能

30才独身会社員ならiDeCo(毎月2.3万円掛金)で2000万円が貯まる!? - ポートフォリオの違いで簡単に1000万円以上の差がつく

iDeCoで資産形成!運用利回り5%を実現するポートフォリオと金融機関はこれだ! - SBI証券で始めるiDeCo

iDeCoで始める資産運用:投資すべき具体的な金融商品とその割合はこうだ!【SBI証券編】 - 楽天証券で始めるiDeCo

iDeCoで始める資産運用:投資すべき具体的な金融商品とその割合はこうだ!【楽天証券編】

NISA

- NISA オススメ商品+推奨アセットアロケーションとポートフォリオ

投資の達人が選ぶ「つみたてNISA」おすすめの7本 - SBI証券で始めるNISA

SBI証券で始める”つみたてNISA” 選ぶ金融商品はこの3本 - 楽天証券で始めるNISA

楽天証券で始める”つみたてNISA” 選ぶ金融商品はこの3本