確定申告は、基本的に毎年2月16日〜3月15日まで。

それぞれの日付が土曜・日曜・国民の祝日・休日の場合は、翌日です。

そのため、2021年(令和3年)の確定申告期間は、申告・納税の期間は、2022年(令和4年)2月16日(水)〜2022年(令和4年)3月15日(火)です。

サラリーマンの方の中には、昨年、会社に年末調整の書類を提出したから大丈夫と思っている人もいると思いますが、サラリーマン(給与所得者)でも、大きく分けると以下の2タイプがいます。

❶確定申告の上、追加納税が必要な方

❷確定申告で所得税の還付金が受け取れる方

今回は、確定申告が必要な方はどのような方で、いつまでに確定申告をすればいいか、どのように追加納税すればいいか、どのように還付金還付金を受け取れるのか、など紹介します。

目次

確定申告が必要な人:追加納税が必要な場合

確定申告が必要で、追徴課税が必要な方は、簡単に言えば、所得が多い/複数の収入減(例えば副業)などがある方です。

❶給与の年間収入額が2,000万円を超える

❷2か所以上から給与の支払を受けている人で、主たる給与以外所得の金額の合計額が20万円を超える人

❸副業・投資などの雑所得が20万円以上

参考HP 国税庁:No.1900 給与所得者で確定申告が必要な人

副業収入、投資による収入(※)がある方も該当します。また、贈与税がある方も対象です。

※例えば、株式の場合、源泉徴収ありの特定口座や税制優遇のあるNISA等の場合は別です。

確定申告が必要な人:年末調整対象外の所得控除がある場合

確定申告が必要で、追徴課税が必要な方は、簡単に言えば、年末調整では対応しきれない所得控除があった方です。

確定申告をすることで、税金が減額=還付されます。

❶住宅ローン控除(初年度)を受ける ※初年度に限り必要、但し控除額最大40万円!

❷医療費控除を受ける

❸セルフメディケーション税制控除を受ける

❹株式投資で損失を出した

❺配当控除を受ける

❻ふるさと納税以外の寄付金控、或いは5自治体以上にふるさと納税した

❼ふるさと納税の寄付金税控除に関わる申告特例申告書を1月10日必着で提出しなかった

上記の通り、⑥,⑦のふるさと納税者で、ワンストップ特例制度対象外となった方、1/10までに申請書類を提出できなかった方も確定申告の必要があります。

該当する方は、損しないために、しっかり提出しましょう。

また、住宅ローン控除などは、提出するしないで税金額が大きく異なりますので、面倒くさがらずに、必ず申請しましょう。

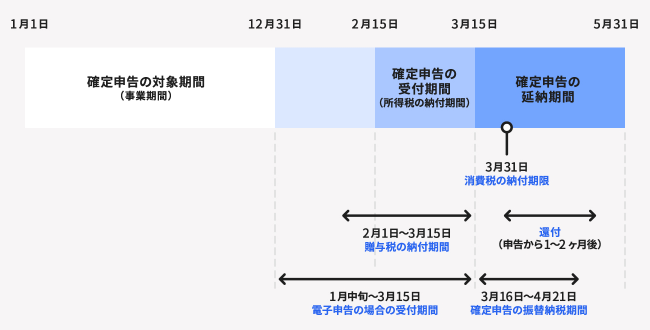

確定申告の基本:日程

確定申告の期間は上図の通り。最も基本となる確定申告・納税期間は以下のようになります。

確定申告期限:令和4年16日(水)~3月15日(火)

納付期限 :令和4年3月15日(水)

振替日 :令和4年4月21日(木)

参考HP 主な国税の納期限(法定納期限)及び振替日

還付金の振込:書面申告の場合、1ヵ月~1.5ヵ月程度

e-tax利用の場合、3週間程度

確定申告書の作成方法・提出方法

確定申告書の作成方法

確定申告書の作成は国税庁のサイトの「確定申告書等作成コーナー」を利用するのが最も簡単です。

参考HP 国税庁:確定申告特集ページ

作成方法がわからない場合は、税務署に問い合わせましょう。電話でもOKです。

参考HP 国税庁:税についての相談窓口

確定申告書提出方法

確定申告は以下の方法で提出が可能です。

❶税務署に出向き提出

❷郵送する

❸e-Tax(電子申告)する

❶の税務署に出向いく場合、おそらく税務署は人でいっぱいで提出には列に並ぶ必要があります。ただし、記入の方法がわからない場合、係りの方が丁寧に教えてくれます。

最も便利でメリットが大きい提出方法は❸e-Taxです。自宅から24時間提出が可能で、印刷の必要もありません。ただし、マイナンバーカードの準備など、事前準備が必要となります。詳細は以下の記事にまとめているので、合わせてご確認を。

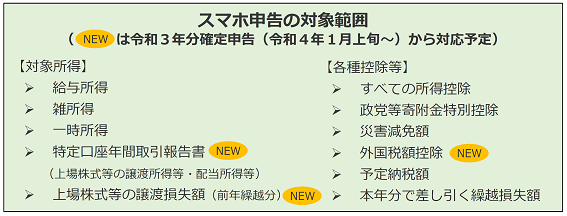

スマホ申告にも対応していますが、すべての機能は使えません。最初はパソコンで一連の作業を覚える方が、流れが分かって勉強になると思われます。

確定申告書類に不備があった場合

申告期限内に不備に気づいた場合 :訂正申告が可能

申告期限を過ぎて不備に気づいた場合:修正申告の必要あり

税務署の指摘を受けてから修正申告をする場合は、不足している税金の支払いや加算税や延滞税のペナルティを受ける可能性があるので、間違いがないようにしましょう。

【還付金がある場合】どのように受け取れるか

還付金がある人には、税務署より「国税還付金振込通知」と呼ばれる中綴じハガキが届きが届きます。指定した金融機関への振込金額と振込期日が記載されているので、確認しましょう。

なお、確定申告期日ギリギリに申告をすると還付時期も遅くなります。早く還付金を受け取りたい方は、早めの提出が必要です。

早く還付金を受け取りたい方、還付金があるはずなの国税還付金振込通知が届かない場合の対処法は、以下の記事を参照ください。

【追加納税がある場合】納税の方法

納税方法は複数あります。

❶QRコードを利用したコンビニ納付

❷ e-Tax(国税電子申告・納税システム)を利用して電子納税

❸振替納税

❹クレジットカード納付

❺窓口納付

税金はクレジットカードで納付で得をする方法

私は、上記4つの納税方法から❹クレジットカード納付で納付を行っています。理由は、ポイントが付く分、実質的な税金が安くなります。

ただし、手数料がある、税金払いではポイントが付かないクレジットカードもあるので注意が必要です(後述)。

クレジットカード納付は国税クレジットカードお支払サイトで行えます。

参考HP 国税庁:クレジットカード納付の流れ

【重要】クレジットカード納付の注意点

クレジットカードで納付する場合は注意点が3つあります。

❶納付手数料がかかる

最大の問題点は、クレジットカード納付には手数料が発生することです。

10,000円を超えるごとに決済手数料83円がかかります。つまり、クレジットカードの還元率が0.83%より小さいと、ポイントをもらうどころか損します。

❷税金払いはポイント対象外のクレカがある

クレジットカードにより、税金支払いはポイント対象外となる場合があるので、注意が必要です。ご自身のカードは納税でポイントが付くか、確認してください。

私が税金払いなどに利用しているのは、高還元率なリクルートカードです。このカードなら、税金支払いもふるさと納税も満額高還元率でポイントが付きます。

より詳細は以下の記事をご参考に。

❸納税額が高額すぎると利用できない

クレジットカードには、必ず、日頃の利用状況に応じて「利用額上限」設けられています。つまり、クレジットカードの利用上限額以上の金額の場合、納付はできません。

ただし、クレジットカード会社に相談の上、「一時的に上限枠を上げる」ことができます。

一時的にクレカ利用枠を上げる方法は、以下をご参考に。

最後に

今回は、サラリーマンでも確定申告が必要な人(追加納税がある、還付金がある)について紹介したうえで、その対処法について紹介しました。

その他、確定申告に関する情報は以下にまとめています。是非、参考にしてください。

確定申告書の作成にお困りなら

| マネーフォワードクラウド | freee(フリー) |

|---|---|

家計簿アプリ「マネーフォワード」利用者ならコレ! | クラウド会計ソフトシェアNo.1 |