2024年から始まる新NISA。

年間の利用枠が拡大。投資可能期間・非課税機関も無制限になり、投資家にとって非常に使いやすい制度に生まれ変わります。新NISAと現NISAの違いを簡単にまとめると次のようになります。

❶新NISAは 「つみたて投資枠」 「成長投資枠」の併用運用

❷生涯投資枠が1,800万円(売却で生涯投資枠が復活)

❸1年間の投資可能額が、120万円 +240万円=360万円へ拡大

❹「投資可能期間」「非課税期間」が無期限に(ロールオーバー不要)

❽レバレッジの商品は購入不可

さて、ここで、2023年のNISA、及び、保有銘柄について、方針を持って挑まなくてはいけなくなるのが、現在「一般NISA」を利用されている方です。その理由について、私が考えるところをまとめます。

目次

2024年から開始「新NISA」

本記事は、2024年から始まる「新NISA」がどのようなものであるかを知っていることが前提に話を進めます。

新NISAについては、以下の記事で、現在判明している内容をまとめているので、参考にしてください。

【現:一般NISA】5年満期で損失を抱えている場合の問題

さて、新NISAが始まると、現:一般NISAを利用者が、これまで以上に真剣に考えなければならなくなるのが、【保有銘柄の出口戦略】です。

現:一般 NISAでは、投資期間が5年でこれまではロールオーバーで延命をすることができましたが、新NISAが始まると、ロールオーバーができなくなるからです。さらに、NISA制度では、損失が出ている場合も「損益通算」もできません。

※つみたてNISA民も出口戦略は必要ですが、猶予期間が十分に長い

以下では、一般NISA 5年満期と損失が出ている場合の問題について見ていきましょう。

5年で満期

NISAは、購入した株式・投資信託などが値上がりした後に売却した際、その利益に対する税金が非課税になる制度です。売却益だけでなく、配当金利益も非課税になります。

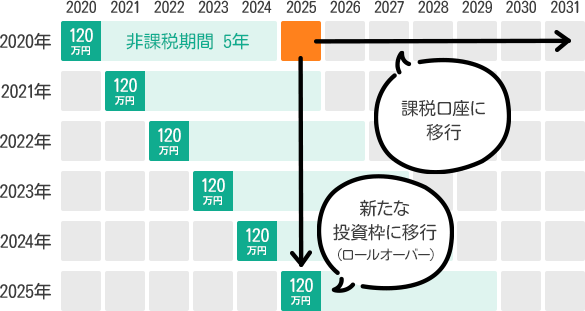

つみたてNISAと一般NISAが大きく異なるのは、年間投資額と満期までの期間です。期間については、つみたてNISAが20年満期であるのに対し、一般NISAは5年満期で、以下の①~③から対応を決めなければなりません。

①売却する

②課税口座(一般口座や特定口座)に移す

③保有している金融商品を翌年の非課税投資枠に移す(ロールオーバー)※2023年まで

①を選択するのは、多くの場合、利益が出ているからでしょう。以下では②③についてより詳しく見ていきます。

非課税期間終了までに何もしなければ②「課税口座に移行」

今年末までに何も手続きしなければ、②が適用され、資産は自動的に課税口座へ移行となり、翌年以降の配当や売却益は20.315%課税となります。

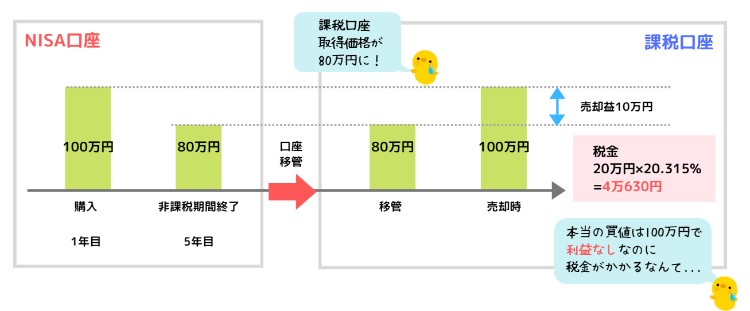

このとき、NISAから一般課税口座に移管される場合の株価取得額は、移管時の価格となります。利益が出てる場合は問題がありませんが、損失が出て切る場合は、実際の購入額より低い価格で一般課税口座に移管されることになり、NISAを利用しなかった時よりも税金が多くかかることになります。

③ロールオーバーをする

非課税期間終了時の3つ目の対処方法「ロールオーバー」とは、NISAを5年後満期を迎えたNISAを新しい年のNISA枠の中に移行する方法です。手続きをすればさらに5年間、非課税で購入した投資信託や株式を引き続き保有することができます。

ロールオーバーを選んだからといって、必ずしも税金的に有利になるとは言えなかったものの、損失が出ているときは、期間延命で、株価の上昇を見守ることができました。

しかし、ロールオーバーができるのは、来年の2023年まで。2024年に新制度が始まれば、これができなくなります。つまり、①売却、②課税口座に移す のどちらを選ぶにしても、「損益」が確定。損失が出ている場合は、損が確定することになります。

さらなる問題:NISAは「損益通算」ができない

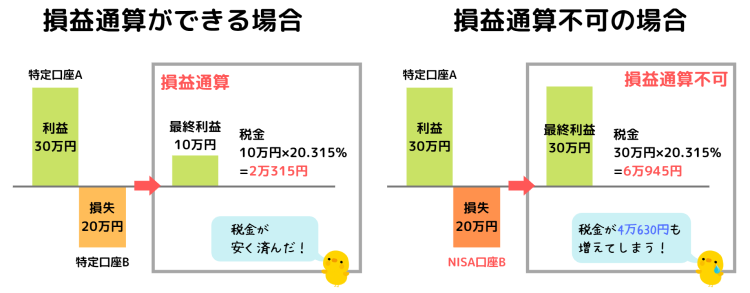

さらなる問題が、NISA制度では、「損益通算」ができない点です。

損益通算とは、利益と損失を相殺できる制度です。課税口座の場合、口座Aでは損しても、口座Bで利益が出ていれば、それらを合計した額に税金がかかるため、合計の税金を安くできます。しかも、通算後も損が残れば、翌年以降3年間繰り越せます。しかし、NISAの場合、これができません!

つみたてNISA おすすめ金融機関

問われる一般NISAの出口戦略

ここまでをまとめます。一般NISAを利用している場合は、以下の点に十分気を付ける場合があります。

・2024年から新NISAがスタート

・一般NISAでロールオーバーができるのは2023年まで

※5年満期時は売却か課税口座へ移管が必要

・5年満期の段階で損失が出ていても、損益通算ができない

一般NISAは、保有銘柄の「終い方」が特に大事

一般NISAの場合は、ロールオーバーができないので、残りの「非課税投資期間」に慎重に売却時期を検討することが必要になります。株式市場の如何によっては、「損益がマイナス」で終わる可能性も否定できません。

今後、一般NISAで満期を迎える分は、基本的に、株価が好調な時を判断して、売却することが求められます。慎重な判断が必要です。

株価の動きは神のみぞ知る。誰にもいついくらになるかを正確に当てることなどできません。しかも、2022年に続き、2023年も相場は難しいと思われます。場合によっては、早めに売却した方がいい相場付き展開となるかもしれません。

タイムリミットを十分考慮して、一般NISA保有株の対処を考えられることをおすすめします。

ちなみに私はNISA株は2017年にすべて売却し利益で終わることができました。その後、現在に至るまで、「つみたてNISA」をしています。

2023年分はつみたてNISAの方がメリットがあるかも

現NISAと新NISAは、完全に投資枠が別枠です。そのため、2023年分は「つみたてNISA」を行えば、新NISAの生涯投資枠1,800万円とは別に、40万円の20年間の長期運用非課税枠を獲得できます。

このような点を考えると、細かく株価を見て、売買を行っている方は一般NISAの方が利益が上げられるかもしれませんが、あまり株価を見ていない人は、2023年は「つみたてNISA」に切り替えて、そのまま長期保有を続ける方が、メリットが大きいのではないでしょうか。

2023年の株価は不透明:どう構えるか?

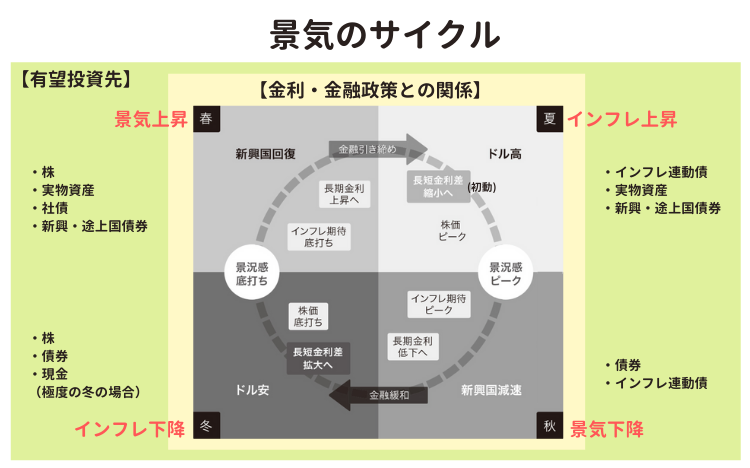

2022年、世界は混迷を極めています。株式投資も、世界の株価に影響を及ぼす米国株式は、相場サイクル的に「秋・冬の時代」です。日本でも、2022年12月、日銀が方針の修正を行い、先行きが不透明です。

景気サイクル的には下降局面ですが、2023年は米国のアノマリー的には株価を期待したいイベントも控えています(以下の記事で紹介)。

こんな具合で、2023年も株式投資の判断が難しい年になるだろうと個人的には考えており、個人的には、コツコツ長期積立投資を継続しつつ、株価の下落に備えるヘッジ手段を用意しておくことが大事だと考えています。

ヘッジ手段を用意しておく

現物株や投資信託を保有してる人は、下落相場でのリスクヘッジ手段をお持ちでしょうか?

持った個別株やインデックスファンドなどを長く持ちたい場合は、下落相場でも値下がり分を補てんする手段を持っておくことをおすすめします。実際にヘッジの手を打つかどうかは別問題として、ヘッジが必要なタイミングはいきなりやってくるので、先に口座の準備をしておく個ことが大事になります。

以下では、その方法の一つとしてCFDを紹介しています。準備だけでもしておいてはいかがでしょうか。

- 【7/3まで 4日間限定】小学館 マンガ 50%還元、1万冊以上!葬送のフリーレン/薬屋のひとりごと/チ。/ ありす宇宙までも/ ミステリと言う勿れ/ 路傍のフジイ

- 【7/3まで】今地球の歩き方 夏直前!旅行ガイド本 実質999円セール!50%以上の還元本ザラ!国内・海外旅行はもちろん、「読んで旅する」シリーズも

- 【7/3まで】小学館 女子マンガ50%還元。まとめ買いに!ミステリと言う勿れ / セクシー田中さん/ ホタルの嫁入り/ マロニエ大国の七人の騎士/ 負けヒロインが多すぎる! 他

- 【7/5まで】Amazon Fliptoon 縦読みマンガを10話読んで100ポイントもらえる。無料マンガ多数。使い方・料金など徹底解説

- 【7/7 10時まで】楽天モバイル新規申込で20,000ポイント還元!楽天マジ得フェスティバルで \通信費が“実質18カ月タダ”になるチャンス/

- 【7/7まで】Kindle 激安マンガ 1冊44円 「ASUKA」創刊40年記念。全巻セールも! 彩雲国物語/ 月華国奇医伝/ KATANA/ 今日からマのつく自由業!他

- 【7/9まで】Amazonで冷凍食品 3,000円以上まとめて購入で10%オフ。調理食材から、冷凍野菜、麺、おやつ系まで

- 【7/9まで】KADOKAWA ガンダムエース24周年記念フェア、最大50%オフ。機動戦士ガンダム・レギン暗殺計画・シャアの日常 / アラサーOLハマーン様

- 【Amazonタイムセール】MSI 23.8 インチ FDHモニターが33%オフの9,980円で1万円切り!格安ディスプレイをお探しの方に

- Amazon Mastercard、セブンイレブン スマホタッチ決済で最大7%還元に(7/1~) | 新規入会・利用で11000ポイントもらえるキャンペーン(7/14まで)

- 【7/14まで】kindle本 まとめ買いキャンペーン:最大15%還元(2週開催) 。プライムデーで通常より還元率UP!

- 【今週の実質無料】ヤスイイね:食品・飲料・お酒・日用品など合わせ買いでおまけもらえる。今週は柔軟剤・ヘアオイル・おむつ

- 【7/1 10時:Amazon・楽天などで購入可】政府備蓄米 販売予約サイト一覧表 | その他 Yahoo/ au PAYマーケット/アイリスプラザ 等申込先 | 安い米・代替食材活用術

- Amazon Pay はじめての利用で最大20%還元、しばらくぶりの方は最大5%還元。事前エントリー必要(7/31まで)

- 【Amazonタイムセール】Dell 23.8 インチ FDHモニターが38%オフの10,800円。格安ディスプレイをお探しの方に。

- 【Amazonセール】Anker 65W 急速充電器が実質30%以上オフ。「Anker PowerPort III」と「Anker 735 Charger」ポート数・見た目はほぼ同じ。どちらを買うべき?

- 楽天トラベル サマーSALEがスタート! 毎日最大22%オフ!クーポンは早めの取得が吉。安く旅行予約をするチャンスを見逃すな!旅費を安くする攻略法

- 【6/29まで】 Google Playギフトコード、楽天でロブスタ用割引クーポンもらえるキャンペーン

- 【楽天Kobo端末】どのモデルがおすすめ?全機種比較・特徴・注意点。小説/マンガで選ぶモデルは異なる

- 【6/26 まで】楽天リベーツ、Apple公式サイトで購入でApple Watch購入で6%還元、その他1.5%還元。〖還元率を上げる攻略法〗

- 楽天ブックス、Switch2 4回抽選開催予告 | Yahoo!ショッピングは 招待販売受付中(6/17 12時まで) | Amazonは現在も予約受付中。他ゲーム機も負けじと割引セール

- 【7/1~】楽天ペイ、1.5%還元には 楽天ポイントカード2回以上の提示が必要に… 条件クリアのカウント開始は5/16~

- 楽天ペイ「総額1億円還元キャンペーン」。山分けポイントもらえる。とりあえずエントリーを(6/2まで)

- 【GWに行うお買い物決済の見直し】楽天ペイなら高還元率チャージルート利用で5%還元に、はじめてチャージで200円相当もらえる

タグ:NISA