2022年12月20日、日銀が予想外の金融緩和政策の修正を発表しました。

金利の上昇につながるため、市場には黒田ショックが走り、外国為替市場では円高が急速に進行、日本10年物国債の金利も上昇、株式は下落するなど、経済に大きな影響を与えています。

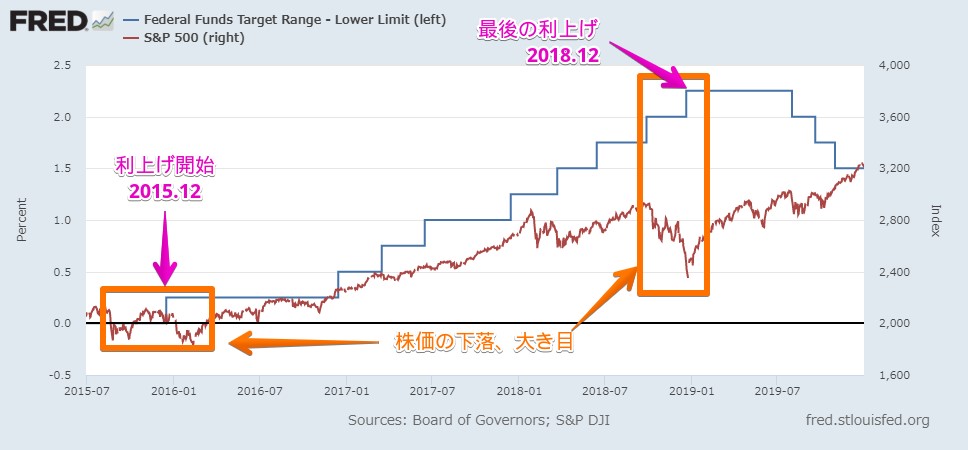

この相場の動きは、ある意味、金利変化に伴うセオリー通りの値動きとも言えます。

今回の日銀の課金融緩和修正は大きな転換点になると思いますので、今回の発表と市場の動きを記事にまとめておきたいと思います。

目次

日銀が金融緩和を修正

日銀は2016年から短期金利をマイナス0.1%程度に、10年物長期金利の金利を0%程度に抑える金融緩和策を行ってきました。このうち長期金利の目標については若干の幅を持たせ、±0.25$程度としてきましたが、これを0.5%程度にまで引き上げました。

金融市場の反応

この発表は、市場にとっては想定外。黒田総裁は「金融引き締めではない」と発言していますが、市場はこれを実質的な金融引き締めと受け止めました。

金融市場の反応を、ざくっとまとめると以下の通り。

❶ドル円 :急落し、一時130円台まで下落

❷日本10年国債利回り:金利は跳ね上がり、一時0.45%に急上昇

❸日経平均 :大引けは前日比669円61銭(2.46%)安の2万6568円03銭

ドル円の金利差が狭まるので、円が買われて、円高に進むのは必至。

10年国債は、今まで日銀が利回りが0.25%以下買い支えていたのが0.5%が上限となるなら、投資家が国債を売るのも当然の反応。

日経平均も、長期金利が上昇するなら、株価にも悪影響がでるので下がっています。

3市場とも、「金利のセオリー通りの動き」をしたと言えます(セオリーについては後述)

以下、上記値動きを記録しておくために、日足チャート」と「月足チャート」を❶ドル円、❷日本10年国債利回り、❸日経平均 の順で掲載しておきます。

日足チャート

❶ドル円

❷日本10年国債利回り

❸日経平均

月足

❶ドル円

❷日本10年国債利回り

❸日経平均

なぜ、今、日銀は予想外の修正を行ったか。その意図

日銀の予想外発表に対する説明

これまで、日本では、日銀が金融緩和で強引に金利を抑えこむのに対し、米中央銀行FRBは記録的なインフレを抑え込むために政策金利を大幅に引き上げてきたことで、米長期金利の上昇傾向が続いてきました。

日銀は今回の修正に対し、「10年物国債の取引が成立しない日もあるなど、市場にゆがみが生じており、これを放置すれば、企業の社債発行による資金調達にも影響がでるなど、経済に与える影響が懸念されるため、今回の変動幅の修正に踏み切った」と説明しています(2021年3月に長期金利の変動幅を±0.1%⇒±0.25程度としたときの狙いも同様)。

確かにそうかもしれませんが、これは本音?

通常、中央銀行は市場に動揺を与えないように「市場と対話」を大事にします。しかし、今回は「予想外」の発表です。

なぜ、このタイミングで予想外の発表

「予想外の発表」を行えば、市場が動揺するのは日銀もわかっていたはずです。

また、ドル円が150円に迫ったタイミングではなく、逆にドル円が下降トレンドに転じてから発表を行っています。普通に考えるなら、円安で消費者物価指数がどんどん上がり、日銀への声も強くなっているドル円上昇タイミングに行う方が適当にも思えます。

では、なぜ、今のタイミングに、しかも、想定外の発表をしたのでしょう?

それは、黒田総裁が7月時点での発言にあったように、「(強烈な円安トレンドが発生しているタイミングで)金利を少しぐらい上げても円高は到底止まるとは考えられない」という発言に答えがあるように思います。

確かにこれはその通りです。世界が相手の為替市場では、ちょっとやそっとのことでトレンドは止まりません。行きつくところまで行くのが市場です。

とするなら、円安がピークを迎え、下降トレンドに入っているところで、日米金利差が縮まる施策を「予想外」のタイミングで行えば、市場は驚いて、一気にドルを売る動きが出て、円高に向かう。

実際、一時、ドル円は7円も急落して130円台まで戻したのですから、日銀の思惑は大当たりなのかなぁと思ったりします。しかも、諸外国からも「円安対応」とあれこれ言われずに済みます。

一般的なニュースでは「日銀は市場との対話を!」と報じられていますが、逆に、「そんなことしたら、効果ないじゃん」というのが、日銀のホンネなのではないかなぁ…と考えます。

1997年~1999年の円高時代に、ミスター円こと榊原英資さんは「ドル売り円買い」の市場介入を何度も行いましたが、簡単には市場は反転しませんでした。市場を操作するとは、国であっても難しい。今回の件は勉強になりました。

問題は終わらない。金利上昇で起こる問題

ドル円は円高に動いた点はよかったですが、それで問題がすべて片付くでわけではないのが金融の問題の難しいところ。

日本の長期金利が上がれば、「人は家を買わなくなる」「企業はお金を借りなくなる」となり、お金を使わなくなる。すると、モノが売れずに経済が悪くなる….という問題が起きます。

まだ、日銀は市場引き締めを行っているわけではありませんが、こういう問題があることは、押さえておかなければなりません。今後の消費者物価の動きにも目が離せません。

いやはや、経済・景気とは本当にコントロールが難しいものですね。教科書的な本で読んで知るのと、経済をリアルで感じて学ぶのとでは大違いです。経験は大事です。

著書「感じる経済学」は、経済は感じて学ぶことが大事であることを教えてくれる良書です。

どんなシーンで感じられるか等、日常生活で経済を感じる気づきがいろいろ書いてあります。マネーに強くない人でも比較的読みやすい本です。日常生活で、経済を感じて、投資に活かす知識を貯めましょう。

金利セオリー:金利が動くと、為替・債券・株式はどう動くか

金利(差)の変化で、為替・債券・株式はどう動くのか。以下では、参考になる記事・本を掲載しておきます。

金利は市場の「炭鉱のカナリア」

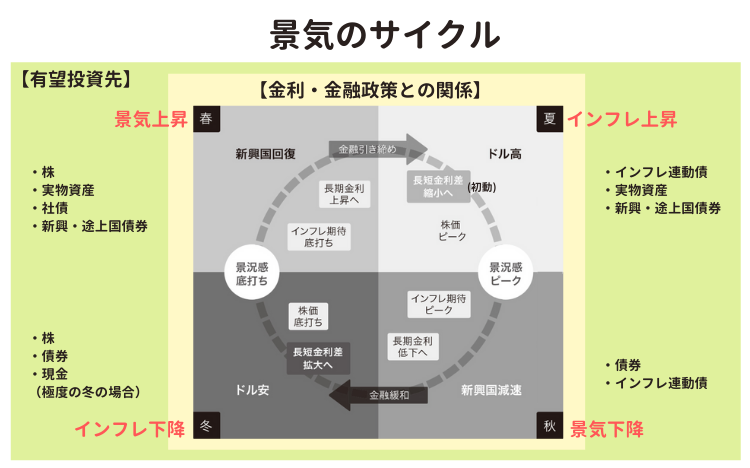

以下の記事は、大きな相場の方向性を決定づけるものが「金利」であるをテーマに

・なぜ、金利は為替を動かすのか?

・景気のサイクル(金利・金融政策との関係)

についてまとめています。

米国の金融引き締め時に向かう際に書いた記事

以下の記事は、米国が金融引き締めに向かう際に書いた記事です。「金利上昇と債券・株価の関係」や「金利上昇期に投資家ができること」について触れています。

金利を学ぶおすすめ本

当ブログでは何度も同じことを記載していますが、投資をするなら「金利の勉強」はしておいた方がいいです。

以下の本は、金利を学ぶおすすめ本。過去、金利は何度も景気減速示唆する警鐘を鳴らしていたことがわかる良書です。

この金融イベントで私はどうしたのか

さて、今回の金融イベントで私は何をしたか。

全くつまらない回答で申し訳ないですが、ほとんど大した動きはしていません。

少しドル円で取引

20日夜、150円越えでトレンド転換後、長期で持っていたFXのドル円売りポジションを131円付近で買い戻しました(日米の金利差が凄いので、マイナスの利息ががっつりで、利を削っています)。

なお、この売りポジの解消は、今回の黒田ショックを受けての反応ではありません。この水準は、過去の最安値付近だったからで、元々、ここで反転するならポジション解消をしようと思っていた水準です。上記チャートの、ドル円チャートの丸印を付けた部分を見て頂けると分かると思います。

また、本日21日午前中、ツイッターでつぶやきましたが、132円が重たそうだったので、小ロットでFXで売りポジションを持ちました。セオリーならもっとしっかり売るべきかとも思ったりもしますが、現在は様子見中。ポジ解消も、売り増しも状況を見ながら対応したいと思います。

その他は特に無対応

その他は、特に何もなし。

2022年は年初から「2022年は株も仮想通貨も投資が難しい。比較的取引しやすいとすれば、2つの通過の金利差で動くFXだけ」と思っていたので、円が円安に向かう段階でFXでドル円を持って売ってしまってからは、淡々とつみたてNISAとiDeCo+αで積立投資をやっているくらいだからです。

結果、年初からみると、「円の待機資金が増加」しました。

今後、日本の物価がどうなるかは注目したい

さて、一人の消費者としては、日本の消費者物価は気になるところです。日本の消費者物価指数は大きく上昇しています。スーパー、コンビニに行く度、ヤレヤレ😩と感じます。

今回、為替が円高に向かいましたが、この円高が効いてくるのは、今すぐの話ではありません。

また、日銀は金融緩和を修正こそしましたが、金融緩和の終了を発表したわけではありません。今後、引き締めに転じないと、さらに、インフレが進むということもないわけではありません。

2023年4月には黒田総裁の任期も終了します。どうなるのか、ウォッチが必要です。