老後の資産形成のために国が国民に用意した最強投資&節税法 iDeCo(イデコ)。

iDeCoが最強投資&節税法たる所以は、同じく優遇税制が適用されているNISAよりも掛金が所得税控除の対象となるため節税効果が高いから。

掛金を拠出し放置するだけで、平均的な年収の方なら

①節税分だけで15~20%以上の利回りでの資産形成が実現

②配当、売却益についても利益控除

となります。

ただし、iDeCoでどのようなポートフォリオを組むかで、利回りは大きく変わってきます。

しかし、難しくありません。若く始めれば、老後2000万円不足問題も解消できることが、読み進めるとわかります。

そこで、初心者の方にもわかるようにiDeCoとは何かといった基礎にも簡単に触れつつ、iDeCoの長期投資で得られるリターンについて学んでいきましょう。

目次

【初心者】iDeCoとは?

iDeCoの基礎を知りたい方は、以下の記事をご参考に。

- 今、最強の節税・投資法「iDeCo(イデコ)」とは?

- iDeCo、NISA、どっちがいい?主婦・低所得者はNISAが向く

- iDeCoとNISA、制度の違いで最適な運用方法は異なる

- みんなの掛金額はいくら?iDeCo加入者数の推移と掛金実態

なぜ、iDeCoで投資額の15~20%の節税ができるのか

冒頭で、「節税分だけで15~20%以上の利回りでの資産形成が実現」と述べましたが、この理由を標準的な会社員を例に考えてみましょう

モデル例)

「企業年金がない会社」に勤務する課税所得が270万円※の会社員

※年収400万円程度=給与所得者の平均年収相当

iDeCoの年間掛金はすべて控除対象です。結果、節税率、年間節税額は以下のようになります。

年間節税率 = 所得税率10%+住民税率10%=20%!

年間節税額 = 年間掛金27.6万円×20%=52,200円

これが、iDeCoに拠出(積立)しただけで得られるメリットで、節税15~20%の理由です。

所得税率は年収(課税所得)によって変わり、高年収な人ほど段階的に高くなる(4,000万円超の場合、最大税率45%)ので、高年収の方は適用税率に基づきもっと大きな節税効果があります。これ以外に、積立投資した対象商品が値上がした場合、売却益についても大きな控除があります。

投資の大原則:長期・積立・分散

初心者でも成功する投資の基本は「長期・積立・分散」です。

この3原則の「長期」「積立」については、iDeCoで問題なく実現可能です。では、残りの「分散」についてはどうか?

分散投資に当たっては、iDeCoでどのような性質の商品に、どのような割合で投資するかが非常に大事になります。

卵は一つのカゴに盛るな

資産運用には「卵は一つのカゴに盛るな」ということわざがあります。

大きな市場変化があった場合も、資産が壊滅的な状態にならないように、性質の異なる金融商品をバランスよく配分してもつこと、つまり、リターンが大きく、リスクが小さな最適な組み合わせを探ることが大事とされます。

分散のためのアセットアロケーション(資産割合)とポートフォリオとは?

長期的な運用においては、短期的な市場の動向により資産構成割合を変更するよりも、基本となる資産構成割合を決めて長期間維持していく方が、効率的で良い結果をもたらすことが知られています。

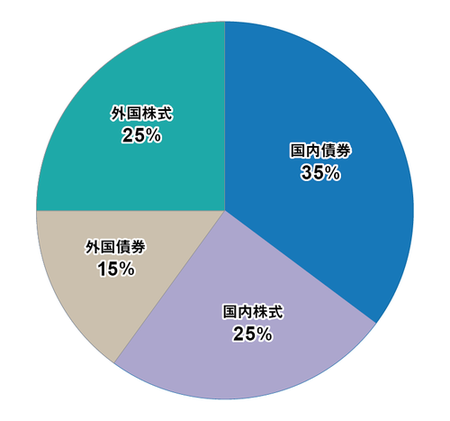

このとき、「安全かつ効率的な運用」を行う観点から、組み合わせるのが以下の4つの資産です。

「株式」はリターンが高いがリスクも高いアセット、「債券」はリターンが低いがリスクも低いアセットです。

長期運用においては、これら4つの資産の割合を決める=ポートフォリオを決めることで、投資リターンもほぼ決まってきます。

| アセット | GPIF基準構成割合 | リターン | リスク | コメント |

|---|---|---|---|---|

| 国内株式 | 25% | 6.0% | 25.1% | リターンが大きいがリスクも大きい |

| 外国株式 | 25% | 6.4% | 27.3% | リターンが大きいがリスクも大きい |

| 国内債券 | 35% | 2.6% | 4.7% | リターンは小さいがリスクも低め |

| 外国債券 | 15% | 3.7% | 12.6% | リターンは小さいがリスクも低め |

※参照:GPIF資料

・リターン:経済中立ケース(名目リターン=実質的なリターン+名目賃金上昇率)

・リスク :過去20年間データ

iDeCoでどのぐらいの運用利回りが期待できるか?

金融商品の格付けを行うモーニングスターの代表取締役 朝倉智也氏は著書「「iDeCo(イデコ)」で自分年金をつくる 個人型確定拠出年金の超・実践的活用術」の中で、長期投資が前提、かつ、適切な金融商品でポートフォリオを形成すれば、4~5%台の運用利回りは可能と述べています。

以下ではその内容についてみていきましょう。

iDeCoで4~5%の利回りを実現するポートフォリオ

具体的にiDeCoでどのようなポートフォリオを組めばよいでしょうか?

上記書籍では、(1)50歳までと(2)50歳以降で異なるポートフォリオが提案されています。

50歳を境にポートフォリオを変更する理由は、若いうちは株式で積極投資、運用期間が10年を切ってしまう50歳以降は債券の割合を増やすことで安全投資を目指すためです。

具体的な資産の割合は以下のようになります。

| 運用年齢 | 国内株式 | 先進国株式 | 新興国株式 | 先進国債券 | 新興国債券 | 期待収益率 |

|---|---|---|---|---|---|---|

| 50歳まで | 20% | 50% | 30% | – | – | 5.2% |

| 50歳以降 | 10% | 30% | 10% | 30% | 20% | 3.5% |

大事なポイントは、このポートフォリオの「期待収益率」=リターンです。50歳まではすべてを株式で運用することで、期待収益率が5%を超えています。

なお、このポートフォリオでは外国株式が先進国株式と新興国株式に、外国債券が先進国債券と新興国債券に分けて考えられています。

また、国内債券は含まれていませんが、現金(日本円)などは手持ちでも持っていますし、ほとんどリターンがないので、除外されています。

利回りシミュレーション

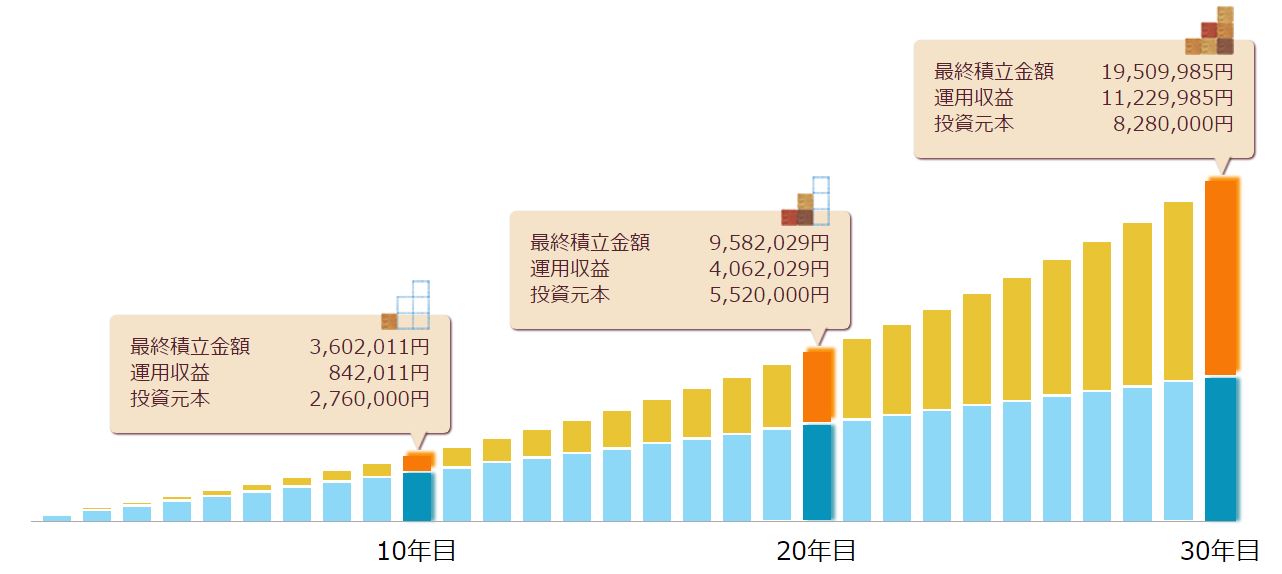

さて、ここで疑問が、期待収益率=5.2%といわれても、どのぐらい資産が増えるのかピンときませんよね。

企業年金のないサラリーマンが積立できるiDeCoの月額上限額は2.3万円でしたね。

そこで、毎月2.3万円、利回り 5.2%で30年間(20~50歳まで)投資した場合、資産がどのぐらい増えるか確認してみましょう。

元本828万円が30年間で1,951万円(+1,123万円)となっています。

現実的には、大学新卒社会人の22歳から60歳までの38年間の時間があります。よって、iDeCoだけで、老後2000万円不足も解消できてしまうのです。

30歳だろうと40歳だろうととにかく始めたほうがいい。まだiDeCo投資をやっていない方は今すぐ始めましょう。

【まとめ】朝倉流、iDeCoポートフォリオの特徴・ポイント

朝倉氏の提案するポートフォリオは、ごくごく一般的な年齢別ポートフォリオよりも積極的です。

利回りが低いポートフォリオでは資産の増加は低くなります。日本は今後も低成長が続き、利回りが低い状態が続くと考えられます。そこで以下のような戦略をとっています。

- 50歳までは積極投資。株式のみで運用

- 国内資産よりも海外資産の割合を高く設定

- 新興国株式も組み入れる

iDeCoを始めるには

iDeCo投資は、「iDeCo」を取り扱っている金融機関に口座を開設することから始まります。

金融機関によって、取り扱う金融商品や手数料が異なるため、金融機関選びは非常に重要です。

金融機関を選ぶ場合は以下に注意する必要があります。

- 手数料が安い

- 投資したい金融商品がラインナップされている

iDeCo金融機関はココだ!

iDeCoを取扱っている金融機関はたくさんありますが、それぞれを比較するのは非常に大変です。これを調べるだけでやる気を失ってしまうことでしょう。

でも、そんな手間暇をかける必要はありません。

これまでの実績、商品ラインナップの良さ(低コストファンドや新興国株式など含む)、管理手数料の安さから、SBI証券と楽天証券のいずれかから選べば間違いはありません。

SBI証券

・運用歴10年を超える実績

・口座開設手数料・運用手数料が無条件で0円

・2つのプランから選べる、多様な運用商品ラインナップ

◇セレクトプラン

2018年11月に導入したプラン

「低コスト」と「多様性」にこだわり、選定した商品ラインナップを提供

◇オリジナルプラン

2005年来の商品ラインナップ

コストや運用実績などを総合的に鑑み、選定した35商品を提供

・証券口座と年金口座をまとめて管理

楽天証券

・口座開設手数料・運用手数料が無条件で0円

・「楽天証券経済研究所」が選び抜いた厳選の32本をラインナップ

・証券口座と年金口座をまとめて管理

・Webサイトがわかりやすい

まずは資料請求(必須)

iDeCoの口座開設は、Webページから資料を請求するところから始まります。(ネット申込だけでは完結しません)

まずは、時短のためにも上記2社の資料を申込して、紙の資料が到着するまでに、具体的な金融商品を考えるとよいです。

以下に、おすすめの金融商品を紹介するので、別途ご確認ください。

[…] 金融機関を選び、信託報酬(同じく手数料のようなもの)の小さい金融商品で積み立てることです。 過去記事 iDeCoで資産形成!運用利回り5%を実現するポートフォリオと金融機関はコレだ! […]

[…] iDeCoで資産形成!運用利回り5%を実現するポートフォリオと金融機関はこれだ!https://smart-investlife.com/201704/ideco-portforio/老後の生活のために、少しでも早く始めるべき資産形成。資産形成の […]

[…] iDeCoで資産形成!運用利回り5%を実現するポートフォリオと金融機関はこれだ!https://smart-investlife.com/201704/ideco-portforio/老後の生活のために、少しでも早く始めるべき資産形成。資産形成の […]

[…] 過去記事 iDeCoで資産形成!運用利回り5%を実現するポートフォリオと金融機関はこれだ! 過去記事 iDeCoでの資産形成にはSBI証券or楽天証券がいいらしいけど、選ぶならどっち?投資すべ […]