国家と言えど、「破綻」する

時折、ニュースをにぎわす国家破綻危機。投資をしている人にとっては、「デフォルト危機」と言った方が、耳馴染みがいいかもしれません。デフォルト危機がささやかれると、株式をはじめマーケットは大混乱。最近では、国家が危ういと国民が感じたとき、自国国家通貨よりもビットコインの方が信頼が置けるとして、ビットコインが買われるようにもなりました。国の借金が「1100兆円」を超える借金大国「日本」も、どうなるかはわかりません。

では、我々は、各国の国家破綻リスク(デフォルトリスク)をどのように察知・把握したらいいのでしょう?

その方法の一つが、「国債金利」と「CDS(クレジットデフォルトスワップ)」の推移の確認です。

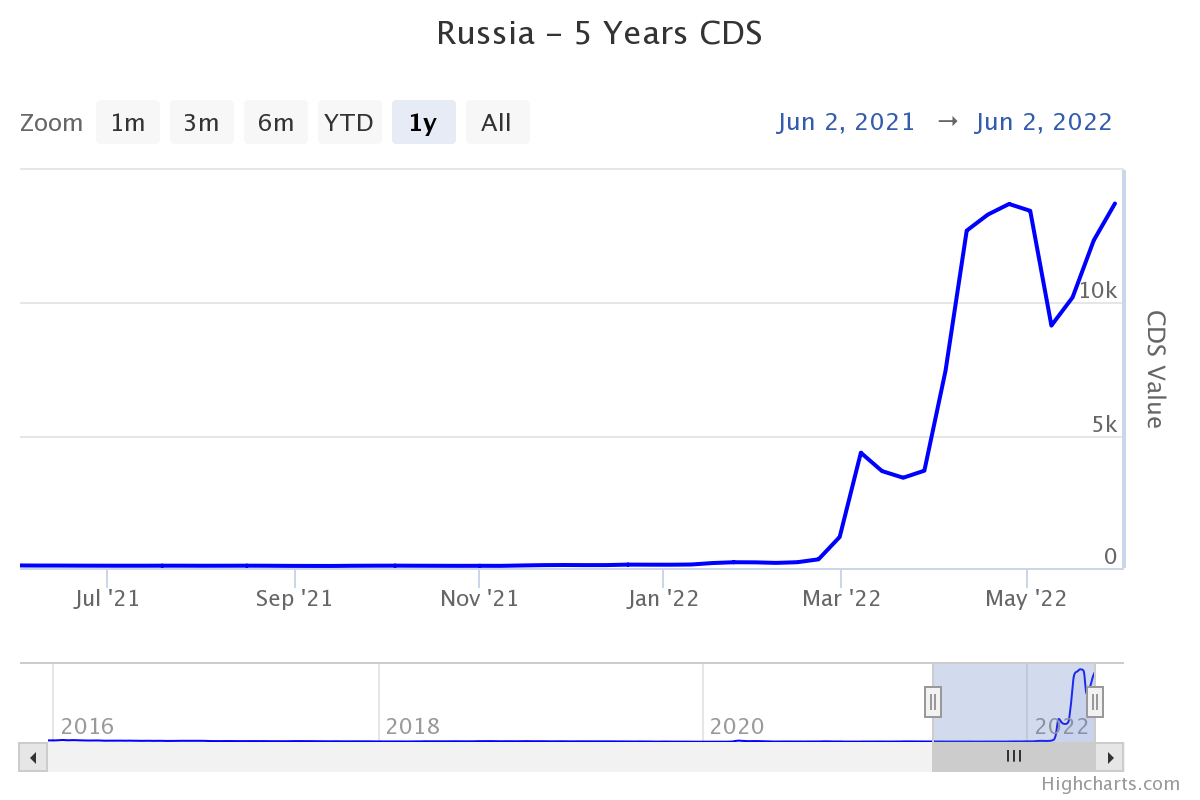

世界の主要な金融機関の代表などでつくる「クレジットデリバティブ決定委員会」が、2022年4月4日に期限を迎えたドル建てのロシア国債をめぐって一部の利子の支払いが行われていないと認定。

今回の判断によって、国際金融市場からロシアを締め出す動きを決定づける可能性があると報じられています。

CDSは大きく上昇していますね…

NHKのニュースによると、海外の投資家が保有するロシア国債の残高は、去年12月末時点でおよそ620億ドル。日本では、公的年金の積立金を運用しているGPIFが、去年3月末時点でロシア国債をおよそ280億円保有しているのだとか..ただし、6月2日、官房長官は「日本からのロシア向けの債権投資が対外債権投資全体に占める割合は限定的で、ロシア国債の動向が金融機関を含む日本の投資家に及ぼす直接的な損失は限定的」と述べています。

目次

国家破綻リスクが高まると上昇する「長期国債金利」

国債の金利は、その国の破綻リスクを端的に表す一つの指標となります。

それは、国債は国が発行する債権、つまり、国の借金だからです。以下、詳しく見てきましょう。

「ギリシャショック」を覚えてる?

世界を奈落の底に陥れた2008年9月のリーマンショック。ほぼ同時期に、「ギリシャショック」は、2009年10月の政権交代を機に、財政赤字が公表数字よりも大幅に膨らむことが明らかになったことに端を発する金融危機です。格付け会社が相次いでギリシャ国債の格付けを引き下げ、ギリシャの国債を引き受けている投資家、そして、全世界を脅かしました。

このとき、ギリシャの長期国債10年物の金利は暴騰しました。

国債利回りが上昇すると何が問題なのか?

国債とは国が発行する債権、つまり、国の借金です。国がやばくなると長期金利は暴騰します。

人から「お金貸して」と頼まれたとき、信用力のない人にお金を貸す場合、通常、金利(利息)を高くしますよね。全く返済能力がない人、お金を貸しても返ってきたためしがない全く信用がおけない人にはお金を過信せん。これは、相手が国だって同じです。高い金利を提示することで、だったら、お金を貸してあげるよという人が出てきます。日本の国債の利回りは非常に低いですが、これは、日本にお金を貸したら返してくれるという信用力があるからです。

ギリシャショックよりも新しいトルコショックを例に、長期金利がどう動くか見てみることにしましょう。

トルコショックは、2018年8月に発生しました。この時、トルコリラが大暴落する一方で、トルコ10年債利回りは急騰しました。これはまさに、トルコの信用力が落ちて、金利が上昇していることを示しています。下図はその時の金利暴騰を示しています。

トルコ国債10年もの金利チャート(週足)

戦争などの地政学リスクの上昇も長期金利上昇の要因

戦争に必要なもの、それは莫大な「戦費」です。「国債」を発行して戦費を賄おうとするのはよくある話です。金利もと依然に影響を受けます。

国債の大量発行で上がる長期金利

国債が大量に発行されると何が起こるか?それは「金利の上昇」です。

また、大量の国債を中央銀行が直接引き受けるとなると、市中に大量のマネーを供給すれば、すると通貨の価値は減少し、インフレになります。ひどい場合はハイパーインフレになります。

戦争とマクロ経済に関する話は著書「戦争と経済の本質」が参考になります。読んでおいて損のない本です。概要は書評記事にてご確認を。

日本も国家破綻(デフォルト)経験あり

実は、日本は、太平洋戦争後、日本も国家破綻(デフォルト)→ハイパーインフレ→預金封鎖、という典型的なデフォルトパターンをを経験しています。

当時の日本の財政は軍事関係の支出によって大きく拡大。国の財政は戦時中に発行された国債によって賄われていました。また、戦争中は統制経済と戦時国債の個人購入で資金を吸収することで戦争時のインフレーション傾向を抑えていたが、敗戦でこの仕組みが崩壊。

さらに、戦時中に発行された国債の償還、終戦に伴う兵士達への恩給などを工面する必要があり、大量に紙幣増発したんですね。

結果、起こったのが、急激なインフレ。Wikiによると、結果的に、1945年10月から1949年4月までの3年6か月の間に消費者物価指数は約100倍にもなったのだとか。

その対策に、日本政府は、1946年2月に、旧円⇒新円への切り替えと、預金封鎖を実施しました。預金封鎖により、預金の引き出しは、1ヶ月に世帯主300円、その他家族は100円に制限されました。

銀行が危ういとニュースになったときに、銀行に人が殺到して取り付け騒ぎが起こることはご存知ですよね。これが、国家レベルで起きるとなったら、安心して生活できる状況ではないことはわかりますよね。日本には関係ない、なんて思ってたらダメなこと、お分かりいただけたでしょうか。

CDS=(Credit default swap、クレジット・デフォルト・スワップ)とは

CDSとは、企業や国などの破綻リスクを売買するデリバティブ(金融派生商品)で、投資対象の破綻=デフォルトに備えた保険です。CDSの買い手は売り手に一定の手数料を支払う一方、投資先がデフォルト(債務不履行)した場合には売り手が損失を肩代わりし、「保険金」を支払います。

国家破綻のリスクが高くなった!というときに、国債の金利が上昇しますが、国債金利以上に端的に破綻リスクの高まりを表すといわれるのが「国債CDS」です。

CDSの保証料率は、プラミアム、スプレッドとも呼ばれますが、このCDSスプレッドはCDSマーケットの需給によって日々変動します。のCDSは信用リスク=危機リスクを示す先行指標となり、信用リスクが高まるとCDSスプレッドチャートもいきなり上昇するため、危機を端的に表す指標となりえるのです。

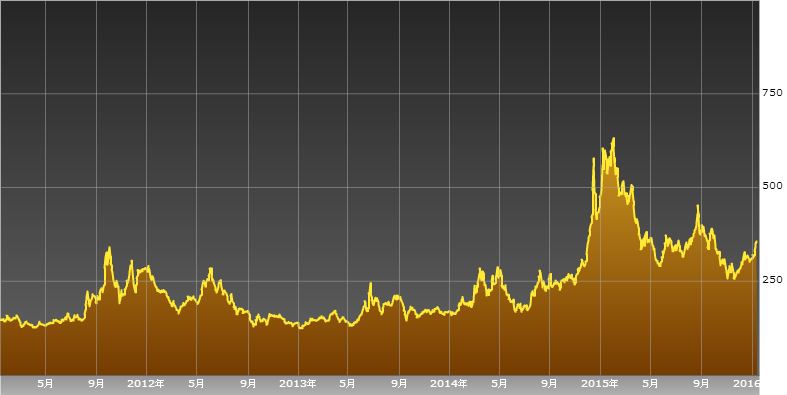

下記は2014年に為替が大暴落したときのロシアのCDSの推移です。急激に上昇している部分がありますね。

ちなみに、2022年にウクライナに侵攻したロシアの国債金利、ロシア国債CDSも急騰してひどいことになっています….リンク先で現状が確認できます。

リーマンショック時に「クレジット・デフォルト・スワップ(CDS)」という金融取引に目をつけ、ウォール街を出し抜く事を画策した実話を描いた映画が「マネー・ショート」です。

以下の記事で紹介しています。

バフェットはCDSを「金融大量破壊兵器」と呼んだ

2008年9月のリーマンショック以前、世界的投資家ウォーレン・バフェットは、CDSのことを「時限爆弾 time bomb」「金融大量破壊兵器 financial weapons of mass destruction」と呼んだことは有名です。

CDSの売り手は企業のデフォルトリスクが高まるにつれ用意しておかなければならない証拠金が高騰。その資金を信託会社に支払うために、大量の現金が必要となり、結果、健全な金融商品まで投げ売りし現金を用意する必要が生じ、金融マーケットでの負の連鎖が世界の株価大暴落につながりました。

貧乏父さん・金持ち父さんで知られるロバート・キヨサキ氏は、バフェット氏の「金融大量破壊兵器」発言に対し、著書『金持ち父さんの「これがフェイクだ!」 』の中で興味深い発言をしています。

①バフェット氏の「金融大量破壊兵器」発言、②キヨサキ氏の考えるフェイクマネー、③政府とエリートにより行われる搾取(一般人・貧乏人が損する構図) について大変興味深い分析がされています。以下の書評にてご確認を!

各国の国債10年物金利とCDSチャート

さて、それでは、国家破綻リスクを表す各国の国債金利10年物のチャートと国債CDSチャート(Sovereign CDS / 5 Years Credit Default Swaps)はどこで確認できるでしょうか?

我が国日本の、国債金利の推移、日本国債CDSの推移も気になりますよね。

そこで、主要国をメインに国債金利とCDS推移のリンク表を作成しました。

※sovereign bond:各国の政府又は政府関係機関が発行し又は保証している債券(国債など)

sovereign CDS:各国の政府又は政府関係機関が発行し又は保証しているCDS(クレジット・デフォルト・スワップ)

・国債金利の危険水域は7%。

欧州危機ではギリシャをはじめ南ヨーロッパの国が、危険水域を超え、市場が荒れました。

・CDSスプレッドは、保証料率4%(400bp)が危険、保証料率2%(200bp)が要注意です。

・国債金利もCDSスプレッドも一旦上昇し始めると加速し、CDSスプレッドチャートが急激に上昇するため注意が必要です。

| 国 | 国債10年物金利 | 国債CDSチャート | 過去のデフォルト※ |

|---|---|---|---|

| 日本 | 日本国債金利 | 日本国債CDS | 1946~52(対内) |

| アメリカ | 米国債金利 | 米国債CDS | |

| ドイツ | ドイツ国債金利 | ドイツ国債CDS | 1948(国内) | イギリス | イギリス国債金利 | イギリス国債CDS |

| フランス | フランス国債金利 | フランス国債CDS | |

| イタリア | イタリア国債金利 | イタリア国債CDS | |

| スペイン | スペイン国債金利 | スペイン国債CDS | |

| ポルトガル | ポルトガル国債金利 | ポルトガル国債CDS | |

| ギリシャ | ギリシャ国債金利 | ギリシャ国債CDS | 恒常的デフォルト状態 |

| 中国 | 中国国債金利 | 中国国債CDS | |

| 韓国 | 韓国国債金利 | 韓国国債CDS | |

| ロシア | ロシア国債金利🔥 | ロシア国債CDS🔥 | 1991、1998(対外) 1998~99(対内) |

| トルコ | トルコ国債 | トルコ国債CDS | 1987、1982(対外) |

| アルゼンチン | アルゼンチン国債 | アルゼンチン国債CDS | 1982,1989,2001(対外) 1982,1989~90,2002~05(対内) |

※参照:海外投資データバンク

第二次世界大戦後のデフォルトを種類で分類 対外債務⇒対外、国内債務⇒国内

以下では、リスクが高い時にチェックしておきたい指数などの情報を紹介します。

投資家の心理状況を知る「恐怖指数(VIX指数)」

VIX指数は、株価が急落したときなどに暴騰することで知られる指数です。詳細は以下の記事にてまとめています。

VIX指数は、日本ではCFD取引などで取引できます。CFDなら日本の証券市場がお休みの祝日も取引ができるため、万一の時に口座準備があると役立ちます。また、差金決済なので、少ない資金で、日経225や米ダウ30を代表する各国指数などを売ることで、現物保有株のヘッジを行うこともできます。

米国株式の暴落の予兆「ヒンデンブルグオーメン」

ヒンデンブルグオーメンが点灯すると、株価が急落することが多いです。詳しくは以下の記事にてご確認を。

米国株式市場を簡単に把握できるツール「finviz」

米国株式の状況を知るなら、以下の無料ツールが便利です。

相場の変動を知る「ボラティリティーチェックツール」

為替の値動き状況(期間別変動幅)を知りたかったら、以下の記事にてご確認を。

最後に

国債金利、及び、CDS(クレジットデフォルトスワップ)が、国家破綻リスクを示す重要な指標となることをご理解いただけたでしょうか。

国家危機が騒がれたときは、是非、確認してみてください。