驚くほど進んだ円安。

先週、ドル円は140円手前の139.4円まで進み、ユーロドルは一時パリティ割れまでドル高が進みました。

今現在、一旦ピークアウトし、若干ですがドル独歩高から、少し反転するような動きを見せています。

ドル円もユーロドルも節目となってもおかしくない水準にあります。今ここで、重要と思われるチャートを確認の上、今後、米国のインフレは収まりドル高修正となるのか、考えてみたいと思います。

目次

現状をチャートで確認する(2022年7月)

為替からはドル円・ユーロドル、

インフレの状況把握のために、米国10年物国債金利、および、3つのコモディティ(原油、金、銅)のチャートを順に確認していきます。

FX:ドル円

ドル円は7/14に139.4円まで上昇しましたが、その後、下落傾向。138円を割る動きを見せています。

日足チャートでは、MACDに相場反転の兆しとなりやすい「逆行現象」が発生しています。

■月足

■日足

FX:ユーロドル

ユーロドルは先週、20年ぶりのパリティ割れを見せました。

パリティとは、1ユーロ=1ドルの等価のことで、ドル高を背景に、1ユーロ=0.995ドルまで下落しました。

ユーロドイツというとドイツ経済の影響が大きいですが、米国のインフレ対策に加え、ロシアにエネルギーを頼ってきたことが災いし、ユーロ安に拍車がかかっています。ドイツでは、エネルギー価格の高騰、および、ユーロ安で輸入コストが大きく上昇した結果、今月発表された5月の貿易収支が1991年6月以来の31年ぶりの赤字に転落しています。こうした中、今月7月21日には、ECBは11年ぶりの利上げを行うのではないかと市場は見ています(利上げ幅0.25%)。

■月足

■日足

過去、ユーロドルは16年周期があると言われており、過去に習うなら、現サイクルは「上昇」となる時期ですが、ユーロドルは1.0 – 1.25の間でのレンジ相場となっています。

レンジの底値圏、パリティ割れ、ECB利上げとなることで、若干上昇へと向かうのか、今後の動向を見守りたいです。

米国10年物国債

現在、米国10年物国債金利は、3.5%をピークに下落傾向にありますが、どんどん下落するという雰囲気ではなく、3%前後を推移しています。

■月足

■日足

コモディティ:原油

原油は、130をピークに下落に転じています。

直近では日足の200日移動平均線が下値支持線となっています。この200日移動平均線が下値支持線となるのか、割れていくのかには注目したいです。

■月足

■日足

コモディティ:金

金もピークアウトして下落に転じています。金は、月足ベースにおける下値支持線は1680付近にあるように見えます。ちょうどこの水準が一目均衡表の雲にも重なる水準です。

■月足

■日足

コモディティ:銅(カッパー)

最近気になるのが、銅です。

銅は、景気の先行指標と言われます。銅は、住宅の建設や自動車販売、パソコン・携帯・産業用機械などのエレクトロニクス製品の生産に欠かせない素材あるため、需要が高まると見込まれる場合は、事前に銅を大量に仕入が発生し価格が上昇する一方、今後需要が落ちると見込まれれば、仕入れが減少し、価格も下落します。そのため、景気の先行指標として、ドクター・カッパーとも呼ばれます。

日足でみると6月上旬からの下落はかなり厳しいものがありますが、月足ベースで200月移動平均線が下値支持線として機能しており、一旦下落にストップがかかりそうに見えます。

■月足

■日足

ここからの経済をどう読むか

ここまで、チャートで、これまでの状況を見てきました。大事なのは、今後、株価、為替などのマーケットが今後どう動くのか?

コモディティはそこそこ調整をしたようにも思います。この結果を受けて、インフレのピークはいったんストップし、再び、株価も上昇に向かうのではないかとみる投資家もいます。

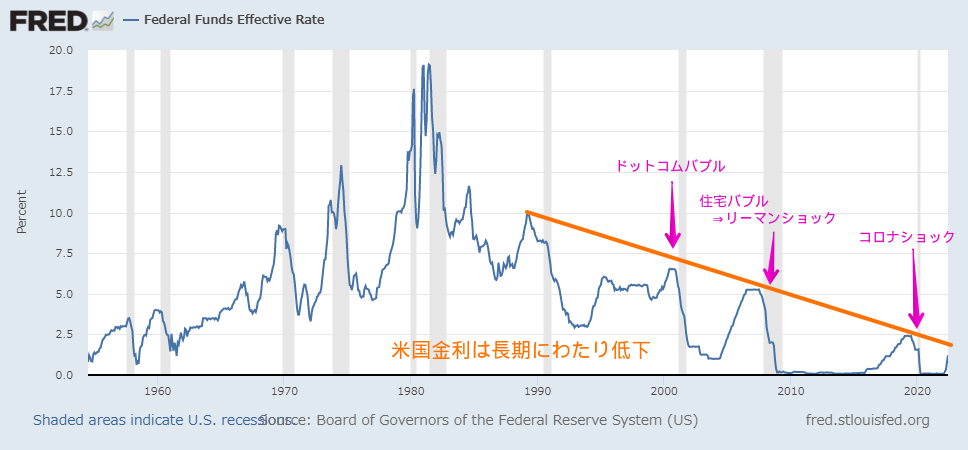

これまでの米政策金利の推移

過去、米国に限ったことではありませんが、過去、世界経済に勢いがあった時代、インフレ率はもっと大きく、それに伴い政策金利も大きく引き上げることで物価を押さえてきました。

しかし、世界経済の成長は鈍化傾向にあり、それを抑え込むために政策金利を大きく上げることでインフレを収めてきました。しかし、現在は、その政策金利も年を追うごとに低下してきており、オレンジ色の線を見ると、そろそろピークアウトが近くなっているようにも見えます。

これまでの米政策金利の推移

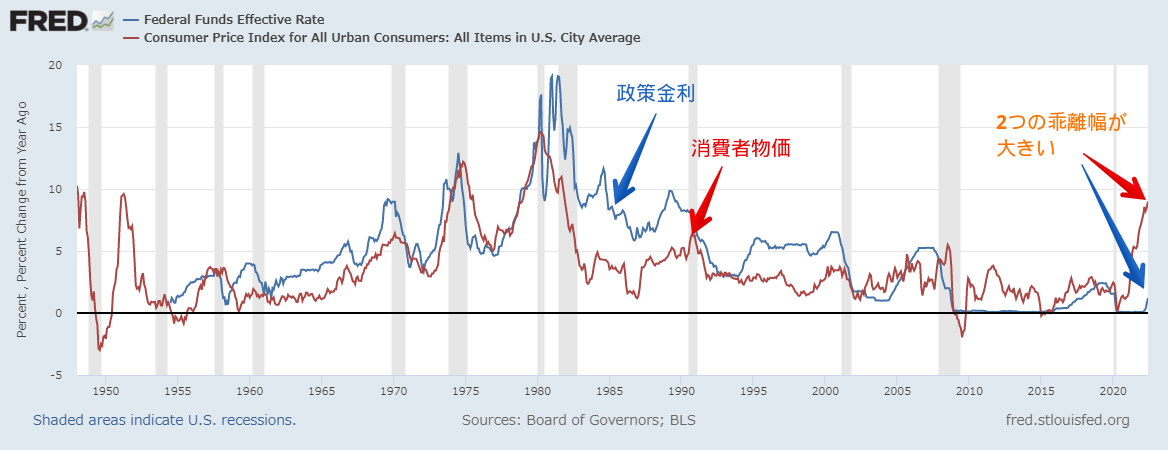

ただ、政策金利(青線)とインフレの推移前年比消費者物価:赤線を重ね合わせてみてみると、少し事情が違って見えます。

現在、政策金利は1.2%。一方、消費者物価は9%で、2つには大きな乖離があり、十分、物価が下がっていないことを示しているように見えます。

このような環境下で、インフレがすんなり落ち着くのか、疑問。もう少し状況を見守りたいというのが、現在の私の判断です。

いつ政策金利がピークアウトし、

それから何カ月最高値の政策金利が継続し、

そして、いつ金利が下落に転じ、経済も下向いていくのか?

このような観点から、相場のウォッチを続けます。

2022年3月、米国のCPIは前年比8.5%となりました。これは、 40年ぶりの高い上昇率です。コロナショック前(2019年12月)と今を比べると、供給網の制約で供給が需要に間に合わない財関連などの値が高騰しています。

その要因についてや、これからの米国経済の今後についてを、世界経済の事情(ヨーロッパ、新興国…)にも触れながら解説されています。

深い学びが得られること、間違いなしです。

最後に

今回は、2022年7月段階のマーケットをチャートで確認しました。また、現在の米国の政策金利と消費者物価を見るに、個人的にはスポットでの投資は、まだまだ投資判断ができず、様子見を続けていることことをまとめました。

なお、株式の積立投資は、変わらず投資を続けているので投資をしていない訳ではありません。ただ、「積立投資は相場の動向がわからないことを前提に、世界経済の成長に掛ける投資」として、淡々と継続しています。