1月13日のニューヨーク外国為替市場で円が一時、1ドル=127円台半ばと2022年5月以来、約7カ月ぶりの円高水準となりました。

米国の物価上昇率の鈍化などを受け、米連邦準備理事会(FRB)の利上げが減速するとの見方から日米金利差が縮小したためです。これを受けて、ドル円は約7か月ぶりの円高127円台半ばをつけました。

【日経新聞】円、一時127円台半ば 約7カ月ぶり円高に

この背景を確認しておきたいと思います。

目次

アメリカの消費者物価は前月比でマイナス

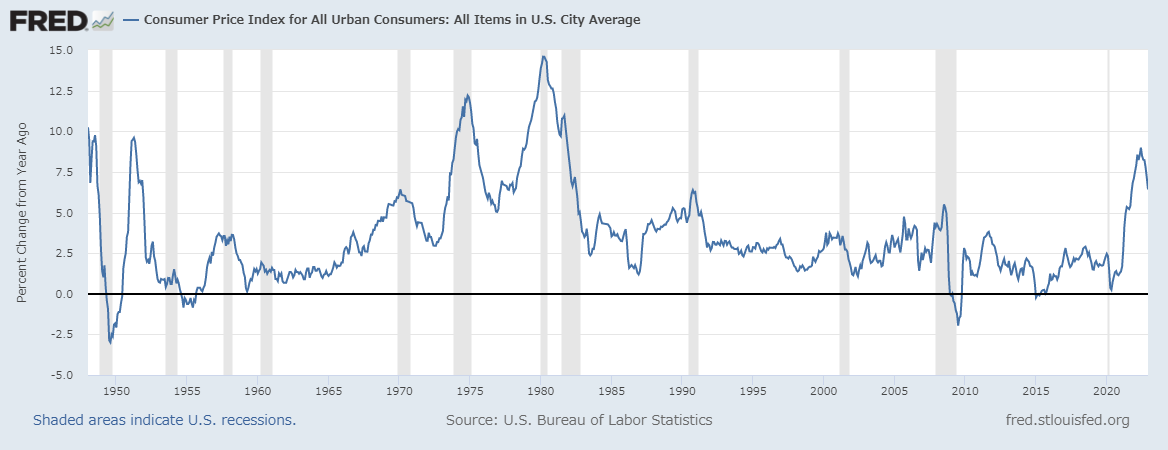

今週1月12日、アメリカの先月2022年12月の消費者物価指数が発表されました。上昇率は6か月連続で前の月を下回り、1年1か月ぶりに6.5%となりました。

米国消費者物価指数は、前月比マイナス

米国消費者物価指数の変化を具体的な数値を示すと以下の通り。

前年比:6.5%(予想6.5%、前回7.1%)

前月比:-0.1%(予想-0.1%、前回0.1%)

12月は、これまでのような「物価上昇の減速(上昇率の前月比低下)」ではなく、「物価が低下」しています。

住宅費は上昇、住宅価格は下落。この意味するところは

商品項目では、ガソリン価格や中古車の価格が前の月に比べて下落、一方で、電気代、住居費、食品価格などは前の月に比べて上昇したと報じられています。

電気代、住居費、食品価格などは、生きていくために必要な生活のコアとなる支出で、これらが下がらない限り、生活実感的には物価の高いままといった感じかもしれません

大事なのは、これら指数が今後、下落に転じるかです。

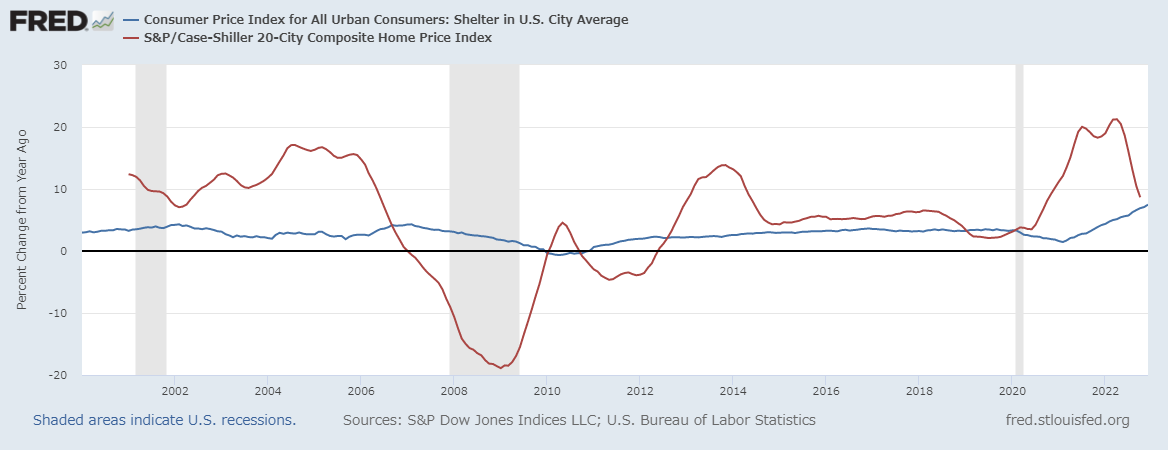

赤線:住宅価格(ケースシラー指数 前年比)

コア消費者物価指数はどうなるかを見るに当たって注目したいのが、比重が大きい「住宅費」。

現時点で「住居費」は上昇していますが、住居費に先行して価格変動する「住宅価格」は既に伸びが低下しています。

これらデータを見る限り、米国の住宅費は後追いして下がり、物価が下落に転じ、インフレも低下していくと考えるのが自然。そして、インフレが低下していけば、FRBも利下げに舵取りをする時期がいずれ訪れます。

このFRBの方針転換のターニングポイントがいつになるかを見極めていくのが重要になると考えます。

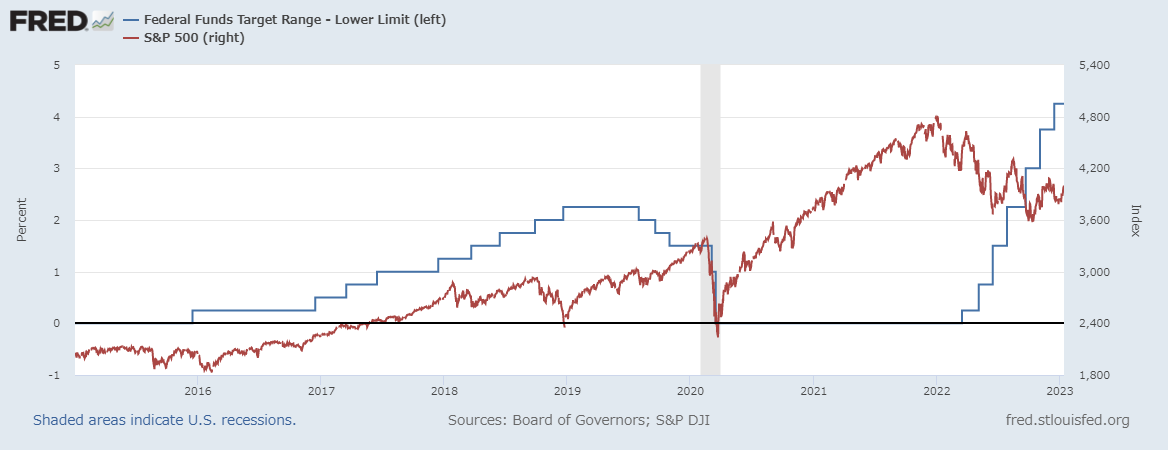

現在の米国政策金利と株価・ドル円

赤線:S&P500

米政策金利とS&P500の推移は以下の通り。

さて、ここから、どのようなことが起こると予測されるか。前回の政策金利の上昇とその下降時に何が起きたかを鑑み、今後の投資を見極める必要があります。

個人的には、「現金比率を高める or 国債に投資する時期」との判断を継続です。

ただし、淡々と非課税投資&節税&老後資金の観点から、淡々と積立投資を継続しています。

日銀の動き

さて、ここからは、ドル円の動きを見るにあたって、日銀の動きも見ておきます。

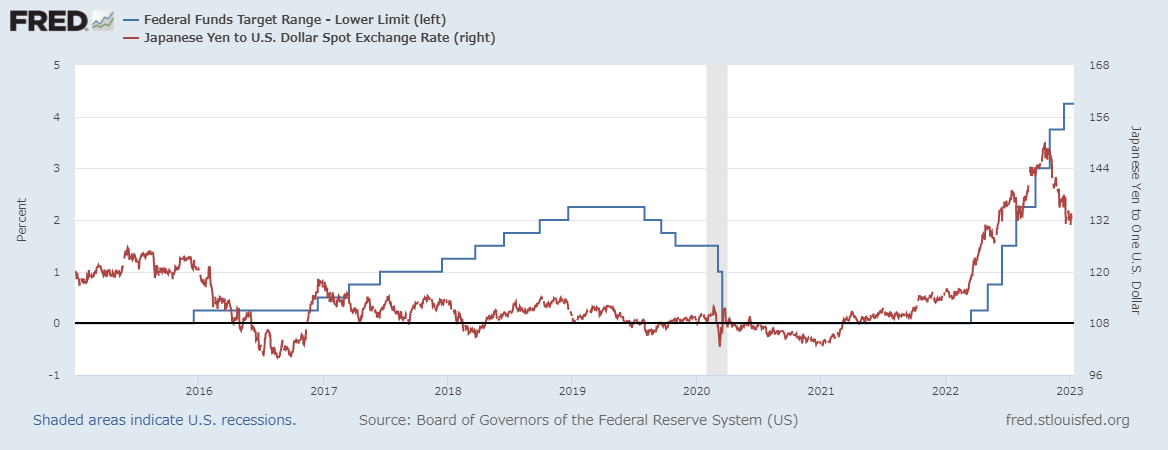

日銀が、日銀が”予想外”の金融緩和修正を行ったのは先月2022年12月20日のこと。これにより、一時151円をピークに円高に向かっていた円高の流れは一気に加速。黒田ショックとなりました。

そして、ここにきて、上記黒田ショック時につけた129円をさらに割り込み、127円台まで円高が加速しています。

ドル円の動き

赤線:ドル円

長期時間軸で見た、ドル円の動きは上図の通り。米国の動きと合わせて見られるように、米政策金利とドル円を一枚の図にしました。

只今、市場では、日銀が来週17~18日に開催する金融政策決定会合で、昨年12月に続き金融緩和策の修正を行うとの見方が広がっています(記事)。

これを背景に、13日の東京債券市場では長期金利の指標となる新発10年物国債の流通利回りが上昇。日米の金利差が縮小するとの見方が広がったことで円買い・ドル売りが加速し、一時127円46銭まで上昇したというわけです。

基本的には、日米金利差が縮まっていく方向にあります。

一方で、円高が急激進行する中、日銀がどのような姿勢を見せるのか、そして市場がどのような反応を見せるのか、私は判断がつきません。

発表前に円高が進み、発表終わって一時的な反転となるのか?

FXで売るにしても、なかなか大きな日々のマイナス利息がつくので、無理をしないのが一番だと考えています。

ドル円が下落しても日本の物価は下がらない

ドル円が上昇して、日本では食品・日用品・電気代など様々なものが値上がりしています。

では、ドル円が下がれば、日本の物価は下がるのか?個人的には、ガソリン代・電気代などはかなり時間を置いた後に下がる可能性はあると思っていますが、食品・日用品などの価格は下がらないだろうと思っています。

企業が値上げは企業存続のために、断行せざるを得ない時期はあります。一方、値上げ後に企業が価格を下げる必要は基本的にありません。競合がシェア獲得のために値下げをする時期まで値下げは待てばいい。そのうち、国民も値上げの価格帯に慣れ、それが常識化します。

物価も上がり、賃金も上がる?

一方で、これまで上昇してこなかった年収・賃金を上げる方向に舵取りをしている国内企業も出ています。(査定評価の変更などで素直に喜べない人たちも出てきますが)。

日本人の平均給与は2021年で443万円で平均年収は停滞したままです。物価の値上がりで実質賃金は下がってています。

今後は、賃金上昇ができる企業、できない企業、この二極化がさらに進み、それによって、個々人の幸せも二極化が進む。富むものは益々富み、格差はさらに広まる。これは資本主義のセオリーです。

押さえておこう:金利セオリー

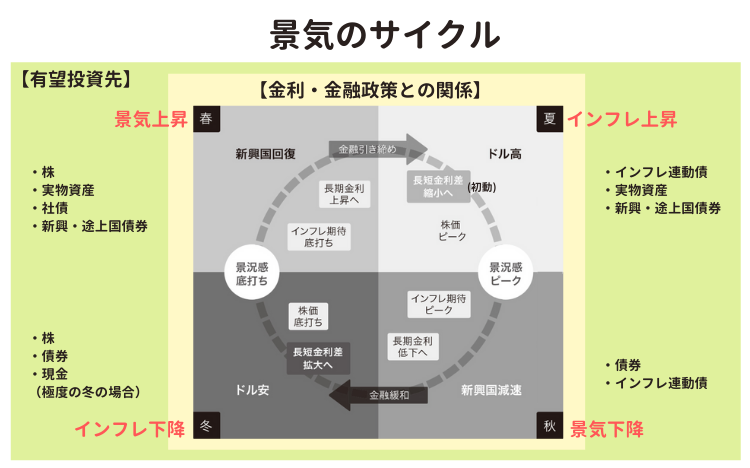

金利(差)の変化で、為替・債券・株式はどう動くのか。以下では、参考になる記事・本を掲載しておきます。

金利は市場の「炭鉱のカナリア」

以下の記事は、大きな相場の方向性を決定づけるものが「金利」であるをテーマに

・なぜ、金利は為替を動かすのか?

・景気のサイクル(金利・金融政策との関係)

についてまとめています。

米国の金融引き締め時に向かう際に書いた記事

以下の記事は、米国が金融引き締めに向かう際に書いた記事です。「金利上昇と債券・株価の関係」や「金利上昇期に投資家ができること」について触れています。

金利を学ぶおすすめ本

当ブログでは何度も同じことを記載していますが、投資をするなら「金利の勉強」はしておいた方がいいです。

以下の本は、金利を学ぶおすすめ本。過去、金利は何度も景気減速示唆する警鐘を鳴らしていたことがわかる良書です。