米国の金融政策を決める2022年5月の米連邦公開市場委員会 FOMC が開催されました。

市場はFOMCに先んじて、

・5月の政策金利の利上げ 0.5%

・6月の政策金利の利上げ 0.75%

・量的引き締め(保有債権などの売却)950億円

という強いインフレ対策を織り込んでいましたが、パウエル議長が「6月以降の0.75%幅の引き上げは積極的に検討していない」と発言。結果、パウエル議長会見中に株価が上昇に転じるなど、市場に安堵感が広がり、米国株式S&P500は3%高で引けました。

FOMCの結果は、米国の株式市場のみならず、為替、仮想通貨、コモディティなど金融市場全体に及ぼす影響が極めて大きいです。

そこで、今回のFOMCの内容を確認するとともに、金利・債券・株価セオリーから今後の金融市場を予測(考察)してみます。

目次

5月FOMCの内容

2022年5月のFOMCでは、大きく以下の2点が決定されました。

・政策金利の利上げ0.5%

・量的引き締めは、6/1から月額計475億ドルで資産縮小をスタート

3ヶ月かけて950億ドルまで拡大

FOMC前の市場はより厳しい発表を織り込んでいたため株価は上昇しましたが、政策金利利上げ幅0.5%は2000年以来の大幅利上げ。FOMCは全会一致でこれを決定しています。

また、これまで長期わたって買い入れられた結果、膨張し続けてきた資産は、今後、下落にトレンドを転換することになります。

本来ならいずれの施策も株価押し下げ要因ですが、事前の市場の見方がより厳しかったからか、或いは、いつものごとくイベント通過で起こるリスクオンなのか、株価は大きく上昇しました。

米国株式 S&P500

今後の市場予測:金利・債券・株価セオリーで考える

今回のFOMCの結果で、次回6月の0.75%の利上げの可能性が薄れました。この点をポイントに、金利・債券・株価セオリーから、今後の金融市場の展開を考察してみます。

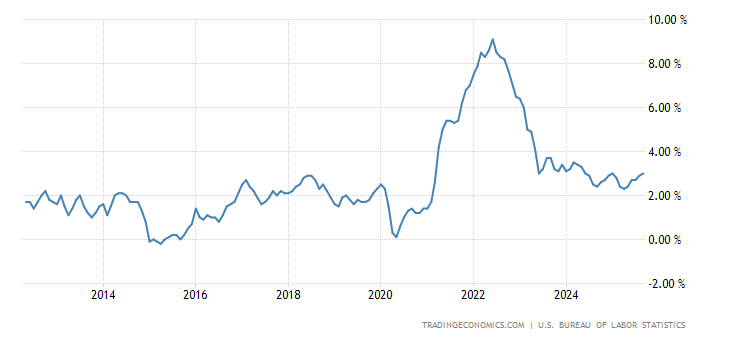

インフレは止まるのか?

FRBのインフレ対策が市場の見方よりマイルドであった点から考えたとき、現在の高いインフレ率に歯止めがかかるのかという点はポイントになりそうです。

では、現在の米国のインフレ率はどうなっているのか?

日本でもインフレが進み、一般消費者も食料品・日用品・ガソリン価格が上がって家計を苦しめていますが、米国のインフレ率の上昇はこれ以上に厳しいものです。

米国10年債利回りは3%に

米国10年債利回りも3%に達しました。現在は、3%というキリのいい数値を達成したことで、数日上昇は止まっていますが、今後下落に転じるのか、注視が必要です。

米国10年債利回り

10年-2年米国債の利回り

10年-2年米国債の利回り差がマイナスになる「逆イールド」は、アメリカの景気後退の予兆です。2022年4月上旬に短期的にこのアラートが点灯しました。

現在、金利差はプラスに転じてきています。

金利・債券・株価セオリーから考える市場予測

いずれにせよ、FRBのインフレ対策姿勢が市場が考えていたよりもマイルドだったことから、今後の展開は、金利・債券・株価の関係のセオリーで考えるなら、以下のような展開が予想されるのではないでしょうか。あ

・インフレは長期化しやすい

・株・コモディティ(商品)は短期的に買われやすい

・短期国債は短期的には買い戻されやすい

・長期国債は短期的に売られやすい

最後に

今回は、5月のFOMCの結果を受け、今後の市場展開についてセオリーから考えてみました。

セオリー的な短期結論はまとめてみましたが、2022年5月は重要変化日が目白押し。株価が不安定になりやすい水星の逆行を控えるなど、今後どうなるかはわかりません。

市場は短期的な突発事項でいかようにもぶれます。「株価は常に正しい」という言葉もあるので、素直に、すべての要因を織り込む株価・為替の動きに素直に投資を行いましょう。