一気に進んだ円安。この円安局面で仮想通貨でもドル円投資をしたいと思っている方も多いのではないでしょうか。ドル円投資と言えばFXが主流ですが、仮想通貨なら、値幅益にプラスして、高い利回りで運用が可能です。

ドルにペッグした(ドル円とほぼ同じ動きをする)ステーブルコインのレンディング(貸付)やDiFeでファーミングを行うことで、値幅×通貨量増加の掛け算で資産を増やすことができます。

今回は、円安局面でステーブルコインを運用したいと考える初心者🔰向けに、DeFiなどの難しい運用なしでステーブルコインを高利回りで運用する方法を紹介します。

目次

ステーブルコインとは

ステーブルコインとは、安定した価値を実現するように設計された暗号資産(仮想通貨)の一種です。

ステーブルコインとは何か

仮想通貨は、セキュリティやグローバルでの決済の速さなどに大きなメリットがあります。しかし、ボラティリティが高すぎるとう問題があり、決済手段や資産手段として、実用的ではありませんでした。これを解決するのが、ステーブルコインで、仮想通貨としてのメリットを持ちながらも資産としての安定性があるとして、取引量が増大しています。

その中でも、取引量が多く、仮想通貨取引をする上でも重要なのが、USDT、USDC、DAIなど、法定通貨「ドル」にペッグしたステーブルコインです。これらコインは、1米ドルでペッグされており、実際に1ドル付近で価格推移しています。

ステーブルコインの種類

ステーブルコインには「法定通貨担保型」「暗号資産担保型」「無担保型」といった3種類があります。

法定通貨担保型:USDT、USDC など

暗号資産担保型:DAI など

無担保型:UST

それぞれ、法的な位置づけが異なります。法定通貨担保型のUSDT、USDCは中央集権(国の金融当局など)の規制を受ける可能性がないとは言えません。そのため「暗号資産担保型:DAI」などの方が、国による差押えなどには強いと言えます。

ドルペッグステーブルコインの使い道(運用方法)

ステーブルコインは、仮想通貨のトレードでの決済通貨として、また、DeFiエコシステムにおける基軸通貨として重要な役割を果たしています。私が考えるステーブルコインの意義が以下の4つです。

❶仮想通貨下落時の資産保持(決済通貨としての機能)

❷ドル資産の保有(分散投資のポートフォリオの1つとなる)

❸ステーブルコインの高利回り運用

❹送金・決済

❶仮想通貨下落時の資産保持

仮想通貨のメリットでもありデメリットでもある点は、値動きの激しさです。資産を守るという点からいえば、問題があります。その中で、価値が安定しているのがステーブルコインです。

特に、ドルにペッグしたステーブルコインが価値を発揮するのは、仮想通貨の下落相場から資産を守るために、一時的に仮想通貨をステーブルコインに交換するような局面です。例えば、ビットコインが値下がりしそうな時に、一時的にUSDTなどに交換すれば、ビットコインの下落から資産を守ることができます。

国内取引所だけで取引をしていると、値下がりしそうならビットコインを売る=法定通貨「円」にすればいいので、上記コイン交換の価値がいまいちピンと来ないかもしれません。しかし、グローバルに運用している場合、簡単に「円」にできないので、ドルペッグステーブルコインの価値は極めて大きいです。

❷ドル資産の保有

これは、外貨預金やFXで運用するのと同じで、通貨分散によって資産を守ることができます。

円安は「円」の価値が下がることと同意です。このようなドル安局面に法定通貨の代替であるステーブルコインを持つことで、資産を保全したり増やすことができます(為替値幅益)。

また、オンライン上でブロックチェーン上で自由に送金することが可能なので、ボーダレスな運用が実現します。

❸ステーブルコインの高利回り運用

仮想通貨の場合、ステーブルコインをレンディングやファーミングによって高利回りで運用することができます。年利8%、10%などの高利回りで運用することも可能です(後述)

❹送金・決済

法定通貨と同様に、送金したり、決済での利用が可能です。仮想通貨市場に特化した部分では、NFT(非代替性トークン)などの支払いに利用できます。

ステーブルコインでの高利回り運用(初心者向け)

冒頭でも述べた通り、ドルにペッグした(ドル円とほぼ同じ動きをする)ステーブルコインを持ち、レンディング(貸付)やDiFiでファーミングを行うことで、値幅×通貨量増加の掛け算で資産を増やすことができます。

取引所やレンディングなどに暗号資産を貸し出す方法を利用すれば、DeFiのようはハードルの高い知識・準備も必要ありません。

今回は、以下の2つの方法を紹介します。

・国内取引所に貸し出す

・国内レンディングサービスに貸し出す

【国内取引所に貸し出す】GMOコインの場合

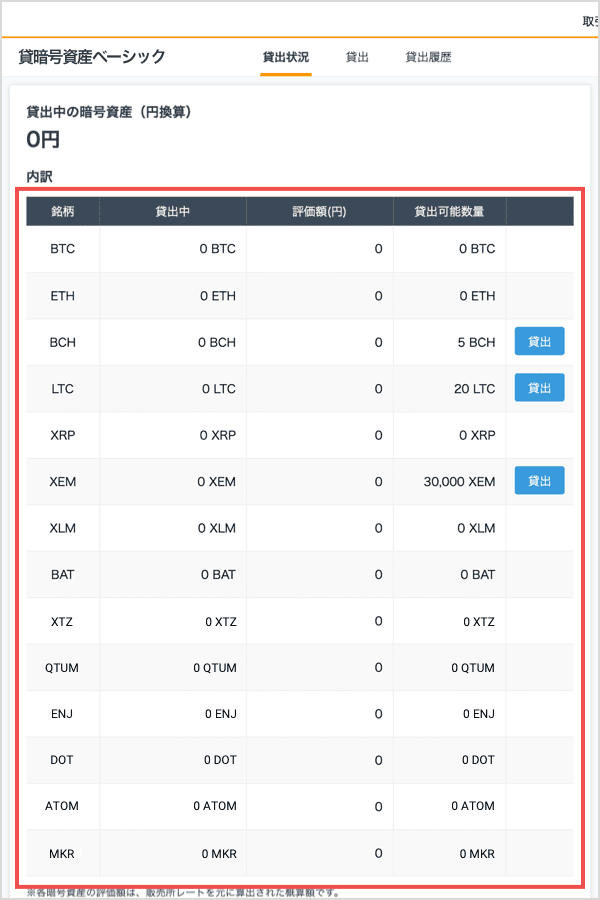

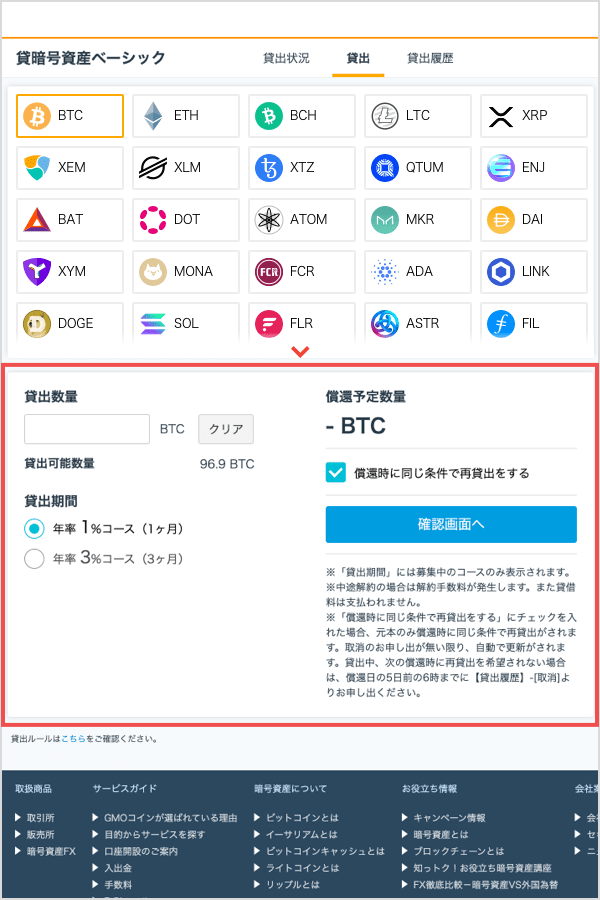

取引所に暗号資産を貸し出す一例として、うGMOコインでDAIを運用する方法を紹介します。GMOコインの貸暗号資産ベーシックの場合、以下の2つの年利(期間)で運用ができます。

年率3%コース(3ヶ月)

年率1%コース(1ヶ月)

GMOコイン口座でDAIを保有していれば、簡単3ステップで運用が開始できます。

※下図は、BTCの貸し出し例

❶会員ホームのメニューから【貸暗号資産】を選択

❷貸出したい銘柄を選択

❸コース(貸出期間)を選択し申し込む

【国内レンディングサービスに貸し出す】Bitlendingの場合

GMOコインの場合、貸出募集枠がいっぱいで、暗号資産を貸し出すことができないことが多々あります。そこで利用したいのが、国内レンディングサービスに送金し貸し出す方法です。

国内取引所よりも、貸出年利も高いのが特徴です。ステーブルコインの場合、年利は10%です。

詳細は以下の記事にてご確認ください。

最後に

今回は、ステーブルコインを運用したいと考える初心者🔰向けに、DeFiなどの難しい運用なしでステーブルコインを高利回りで運用する方法を紹介しました。

リスクもあり自己責任でもありますが、チャンスもあります。運用の一つの方法として検討してみてください。