株やFX には上がりやすい月と下がりやすい月がある

相場の世界では、「説明はつかないけどよく当たる」、アノマリーという現象があります。

中には格言と言われているものも含みますが、相場に内在する、サイクル、季節性、クセを攻略し、アノマリーを意識してトレードする投資家も多いため、結果的にアノマリーの通りに相場が動くことが見受けられます。

アノマリーを活かした投資法を知っていると、効果的に投資、或いは、適切でないタイミングでの投資を回避でき、失敗確率が下げられる可能性が高まります。知っていて損のない情報です。

本日から11月相場入りです。2021年9~10月の下落相場からの反転以降、米国経済には重要な変調が見られるように思います。

本記事では、11月のアノマリーについて触れた上で、現在、米国経済に見える変調を、長期的サイクルの観点から俯瞰的に押さえておきたいと思います。

月別アノマリー投資

相場には、月ごとに特有の動きがあります。毎年そのルールが当てはまるとは言えませんが、相場の傾向を把握したうえで売買戦略を考えた方が成功確率は高まることは間違いありません。

以下のアノマリー投資本は是非、一読をおススメします。

今月のアノマリー 11月:株高の月

11月のアノマリーは「株高の11月」。

相場格言「Sell in May」では、投資家は5月に市場を去り、9月第2週の土曜日までは帰ってくるなとの教えがありますが、9月、10月は過去の大暴落の月なだけに、市場が恐々としていることがあります。事実、アノマリー通り、9~10月の米国株式はやや大きく下落しました。

そんな投資家が本腰を入れ始めるのが11月。米国では12月にサンタクロースラリーによって株価が上がりやすい傾向があるため、その前に買っておこうと11月から先行して株価が上がりやすいとも言われています。

ただし、注意点がないわけではありません。

【注意1】10月の決算が悪い年は「45日ルール」による株式売却に注意

10月の決算結果発表が悪い場合は、ヘッジファンドの45日ルールで売りが膨らむ可能性もあります。

ヘッジファンドの4半期決算は通常、3月、6月、9月、12月ですから、その45日前の2月、5月、8月、11月の各15日ににポジション整理が起こりやすくなり株式市場では警戒が高まります。中でも、5月と11月は下落の影響が出やすい月になります。11月の場合は、節税対策の観点から売りが増える場合もあります。ただ、最近はヘッジファンドの11月決算は少なくい傾向にあるため、影響は限定的になりやすいです。

【注意2】タックスロス・セリングによる下落

タックスロス・セリングとは、年末にに向けて、個人や法人が含み損が出ている株を売る行為です。損失を確定することで、利益との相殺で、税金の支払額を軽減する「節税対策」のために発生します。

特に、今年2021年は、タックスロス・セリングが強まるとみられています。但し、悲観しすぎも禁物です。

以下の記事では、タックスロス・セリングがいつ、どのような銘柄で発生しやすいか、また、2021年にタックスロス・セリングが強まりやすいとみられている事情について解説しています。

米国株式 3指数+米国債10年物金利 :日足チャート確認

以下では、現状の米国株をチャートで日足チャートで振り返っておきます。

9~10月に下落はしましたが、10月を終えてみれば、最高値更新となりました。

先月も述べていますが、株価下落に警戒は必要ですが、まだまだ株価を全部売り払うのは早計との考え。但し、老後用の長期積立投資を前提としてない場合は、少しずつ投資先は変更していった方がいいと考えています。

米ダウ CFD日足チャート

10/1に200日移動平均線まで下落し反発。現在最高値圏

S&P500 CFD日足チャート

10/1を底に、減殺、最高値更新中

ナスダック CFD日足チャート

10/1を底に、減殺、最高値更新中。9月の下落も大きかったが、なんだかんだ言って強い

米国債11年物金利 日足チャート

10/22に上値トレンドラインに到達後、反転下落。金利低下でナスダックが強くなった

11月現在の景気サイクル状況(大局をつかむ)

月のアノマリーは月の動向を読む一つの方法です。しかし、投資をする場合はもっと長期目線で相場の方向感を理解しておく必要があります。

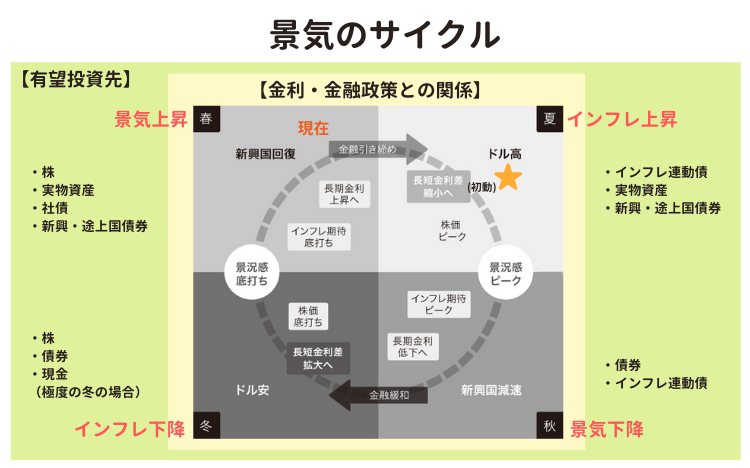

上記は、景気サイクルを示した図ですが、金利と政策金利の関係、有望投資先との関係を理解してくことは、投資パフォーマンスを上げるうえで重要です。

2021年11月は「インフレ上昇期」

現状、上図の景気サイクルで言えば「夏」=「インフレ上昇期」です。以下のような状況が見られます。

❶資源価格上昇などによるインフレ圧力

❷ドル高(円安、ユーロ安など)

但し、資源国通貨や金融引き締めへの転換が早い国の通貨はドルより強い

❸債券イールドカーブに変調

30年米国債と20年米国債の利回りに逆転現象が発生

⇒将来の景気後退を少しずつ織り込み始めている

投資のフェーズとしては難易度が増してますし、投資銘柄も変えていく必要があります。

以下では❸の解説に当たり、先に債券イールドカーブのきそについて簡単にふれた上で、現状について解説します。

債券イールドカーブとは

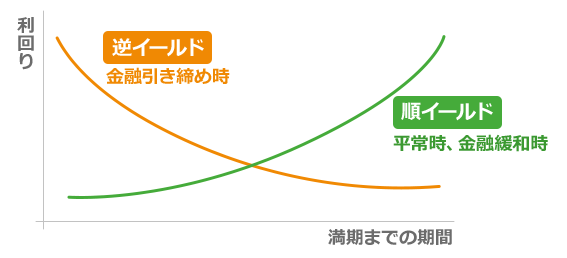

イールドカーブとは、債券の利回り(金利)と償還期間との相関性を示したグラフのことで、横軸:償還までの期間、縦軸:利回りとして引いた曲線のことで「利回り曲線」とも呼ばれます。

右上がり(償還までの期間が長いほど利回りが高い)のときを順イールドと呼び、平常時、或いは、金融緩和時に見られます。

一方、右肩下がりになる時を逆イールドと呼び、これは金融引き締め時に見られます。

上記で、30年米国債と20年米国債の利回りに逆転現象がみられると説明しましたが、これは、債券投資において、投資家が次のような行動をとることにより起こります。

期間の短い国債:政策金利の引き上げが予測され、売られる⇒利回りが上昇

期間が長い国債:景気の減速を見越して国債が買われる⇒利回りが低下

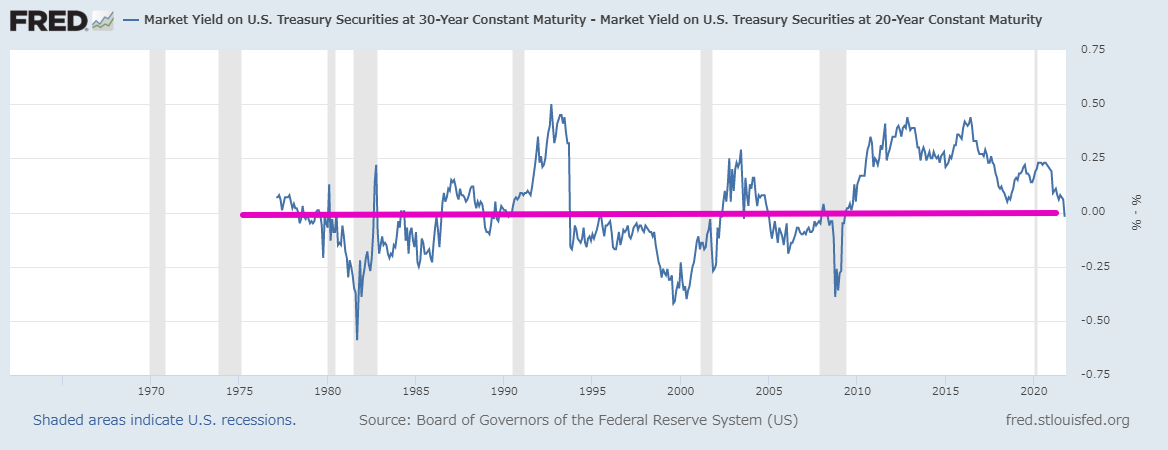

「30年米国債と20年米国債の利回り差」を確認してみる

上記は「30年米国債と20年米国債の利回り差」の推移です。ちょうど、10月末に差が「0」を割り込む=30年米国債と20年米国債の利回りに逆転現象が発生しています。

但し、過去の状況を見る限り、0を割り込んだからすぐに景気後退する(グレーの部分)というわけではないことがわかります。実際に景気が落ち込むのは随分先と思っておいた方がいいことが分かります。

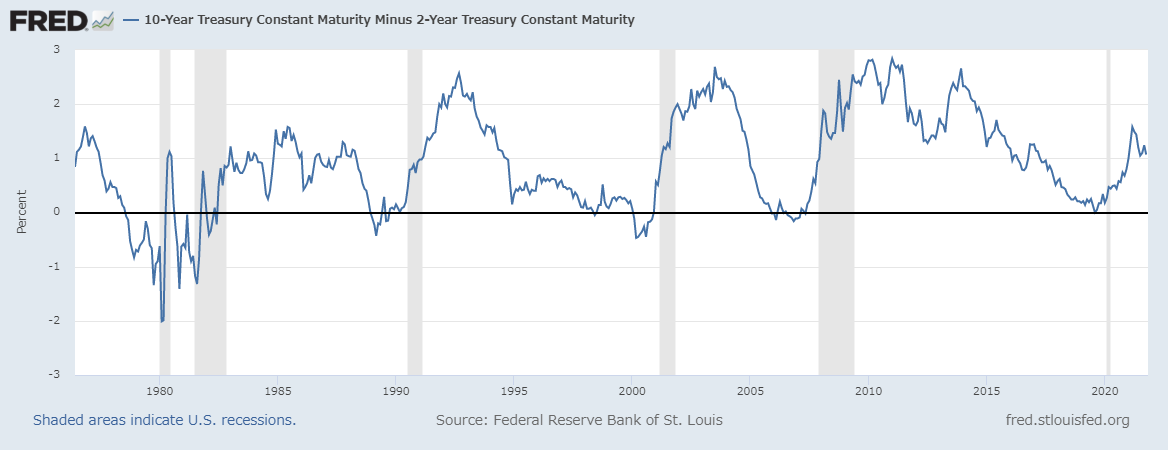

景気後退予測に使える!?「10年-20年米国債の利回り差」

逆イールドが起こったときによく引き合いに出される、長短金利差と言えば「10年債と2年債の利回りの差」や「10年債と1年債の利回りの差」だと思います。

上記は「10年債と2年債の利回りの差」のグラフですが、これを見ると、1985年以降は、マイナスに落ち込む期間は短く、しかも、景気後退の半年~1年強後に、景気後退入りしています。

まずは、今後の米国景気の景気後退予測指標として、まず「10年債と2年債の利回りの差が0を下回ったら、それから、しばらくして、景気後退期がやってくる可能性が高い、と認識してきたいと思います。

その他、以下では、世界の株価予測に押さえておきたい事項を掲載しておきます。

また、月初は米国の重要指標の発表が多いので、スケジュールを押さえておきましょう。

#株式 だけでなく #仮想通貨 市場にも影響を与える #米国重要指標

月初は、重要な発表が多い今週、 #株式相場 は底堅そうですが、以下、押さえておきましょう

11/1 23:00 #ISM製造業景況感指数

11/2~3 #FOMC

11/5 21:30 #米国雇用統計 #失業率FOMC は #テーパリング の年内開始を決める公算が大

— chami (@poststand) November 1, 2021

市場を見る目を養うには

世界の経済や情勢は、目がぐるしく動いていきます。いくら最新の情報を毎日キャッチアップしようと努めても、たちまち古くなってしまいます。

だからこそ、大事なのは、表面的な情勢がどう動いたとしても変動しない「本質」を学ぶことが大事です。

では、変わらないもの「本質」とは何か?

そんな観点からおすすめの本を紹介します。

「歴史×地理×宗教」からお金の流れを学ぶ良書

国際情勢の背景にある「変わらないもの」の1つ目は、歴史、地理、宗教です。

例えば、最近、中東と米国の関係の関係が変化しつつありますが、この背景には、歴史、地理、宗教が関わっており、これらを背景に「お金」や「権力(覇権)」のパワーバランスが変化しようとしています。

ただ、これらを歴史、地理、宗教を学生時代に戻って勉強しなおすのは結構大変です。そこで、初心者🔰や忙しいビジネスマンでも歴史、地理、宗教をまとめて学べる本を3冊紹介します。

Audible 聴き放題 対象本

Audible 聴き放題 対象本

「市場サイクル」からお金の流れを学ぶ良書

投資情報をいち早く知ることは重要ですが、目まぐるしく変わる相場の中で、SNSなどで常に人の意見を当てにしているようでは必ず出遅れます。あなたが情報を知ったころには、既に遅すぎて、完全にカモ🦆になっているかもしれません。

自分で判断知識を身につけるためにも、「お金の流れのセオリー」を学んでおくことが大事です。

市場サイクルは「お金の流れのセオリー」そのものであり、「お金の流れ」そのものです。

以下は、市場サイクルを学ぶのに役立つ本です。是非、手に取って読んでみてください。

最後に

今回は、月別のアノマリー投資について解説しました。お役に立つと幸いです。

本記事が少しでもお役に立ったなら、記事を書く励みになりますので、 Twitterフォローや RSS(feedly)登録をしてもらえると嬉しいです。新規記事公開時にお知らせいたします。