相場に注意が必要と言われる「水星の逆行」が9月27日から始まります。

水星は「コミュニケーション」をつかさどる天体で、逆行期間は、自分自身ではしっかり伝えたつもりでも、意思伝達が不足になり、不安定になりやすい時期とされ、金融相場においては、方向感がはっきりせず、不安定な傾向があります。そのため、短期売買に徹して、有利な方向に相場が動いている場合はすぐに手仕舞いをした方がいいとされています。

株価に大きな影響を与えますが、株価下落に大きく影響を受ける仮想通貨投資家にとっても無視することはできません。

では、過去の実績はどうだったのか、チャートで確認。また、今後の株価予測に大事なFOMCの結果についても確認しておきます。

また、9月に開催されたFOMCの結果を考慮の上、私の現在の米国株式に対する投資スタンスも合わせて紹介します。

目次

水星の逆行とは

水星の逆行とは、上述の通り、金融相場では、方向感がはっきりせず、不安定な傾向があるとされる時期です。その時期が間もなく到来します。

1回目:2021年1月31日~2021年2月21日

2回目:2021年5月30日~2021年6月23日

3回目:2021年9月27日~2021年10月19日

※前後3日間も注意が必要

特に、水星の逆行の初期は「ウィップソー」と呼ばれる「だまし」の動きが起きやすい時間帯でもあります。故、急騰・急落によって往復売買で損失を被りやすい要注意な時間帯なのです。

より詳細な情報は以下にまとめているので合わせてご確認ください。

sisuu

株価と水星の逆行

S&P500と水星の逆行

上記は、米S&P500の日足チャートに水色枠で「水星の逆行期」、青色で米国の暴落予兆サイン「ヒンデンブルグオーメン発生日」(※後述補足)をプロットしたものです。

2020年については、水星の逆行のスタートと同時期に株価が下落しはじめた傾向が顕著でした。一方、2021年は必ずしも水星の逆行スタートとともに、大きく下落してはいません。2021年の前半は、バイデン新政権の大規模経済対策やコロナ感染からの経済回復により大きく上昇したため、あまり下落が見られなかったのかもしれません。しかし、期間中、一本調子で上昇したわけではなく、やはり、下落期間を含んでいます。

2021年後半は株価が、FOMC、金利の状況に株価が左右されやすい状況が続いており、2021年前半のように予測がしやすい相場ではありません。水星の逆行期間は株価が不安定になる確率が高いことを十分意識し、相場に挑んだ方がよいでしょう。

【参考】ヒンデンブルグオーメンとは

ヒンデンブルグオーメンは、米株暴落の予兆とされるサインです。詳細は以下にてご確認ください。

日経平均と水星の逆行

また、上記は日経平均日足チャートに水色枠で「水星の逆行期」を描画した結果です。

日経平均についても、S&P500と同様の傾向があります。こちらも最高値圏にあることもあり注意必須です。

今後の株価に重要な政策金利の金利動向を探る

先週は米国の金融政策を決める9月のFOMCを無事通過で直近下落していた米国株式は3指数とも上昇しましたが、今後の経済・株価はどのように予測したらいいでしょうか。そのカギを握るのが米国政策金利の見通しです。

米国の金利は米国株価に影響を与えます。そして米国株価は日本株にも影響を与えるので、日本株投資家も無視することはできません。

FOMCのまとめ

FOMCの内容は、今後の経済・株価を読むうえでも重要です。特にサプライズもない予想通りな結果でしたが、FOMCのポイントをまとめると以下のようになります。

- テーパリング開始の決定は次回11月FOMCに持ち越し

- パウエル議長は早ければ11月に開始し、2022年半ばにも完了するという見通しを公表

- FOMC参加メンバー中、2022年の利上げ派が半分にまで上昇。2024年には1.75%まで利上げが進むとの見方が示された

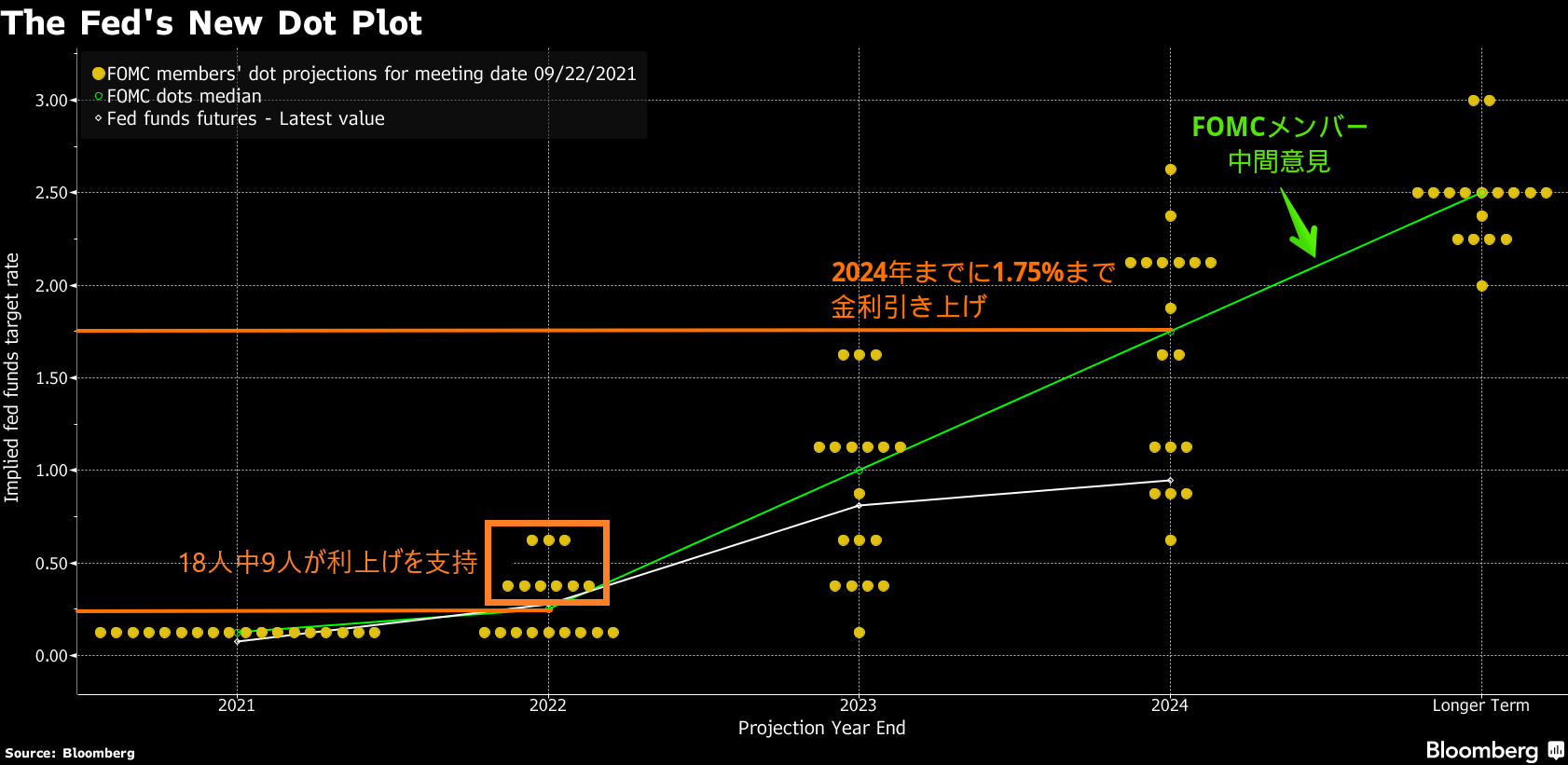

Fedドットプロットに見る政策金利の見通し

詳細FOMC発表資料

上図は、米金融市場が注目するFedメンバーのドット・プロット(金利予測分布図)です。

FOMCメンバーによる今後の金利政策の見通し」を示したもので、上記から、当局の間で、9月時点では、半分のメンバーが2022年に利上げを開始すべきと考えていることが分かります。半数に到達したのは、今回が初めてです。

そして、2024年には1.75%までの政策金利上昇を見通しています。

米国10年物利回りが上昇

これら見通しを意識し、米国10年物国債金利(上図:日足)は1.45まで急ピッチで上昇しています。急な上昇は株価によろしくありません。

5月31日には、最高値1.775まで上昇し、下落となりましたが、今回はどうなるか?注視が必要ですね。

【私の考え】今、慌てて米国株を売る必要はない

前節で示した通り、米国10年物国債金利は上昇、その結果として、ナスダックが売られやすい状況になっていますが、私としては、仮にテーパリングが開始されたとしても、米国株式指数や米国株式指数連動の投資信託などを手放す必要はないと考えています。※個別株は銘柄による

むしろ、今、手放すと、その後の株価同様後のさらなる株価上昇に乗れなくなってしまうと考えており、もし余力があるなら、株価が下落したところは買いだと考えています。

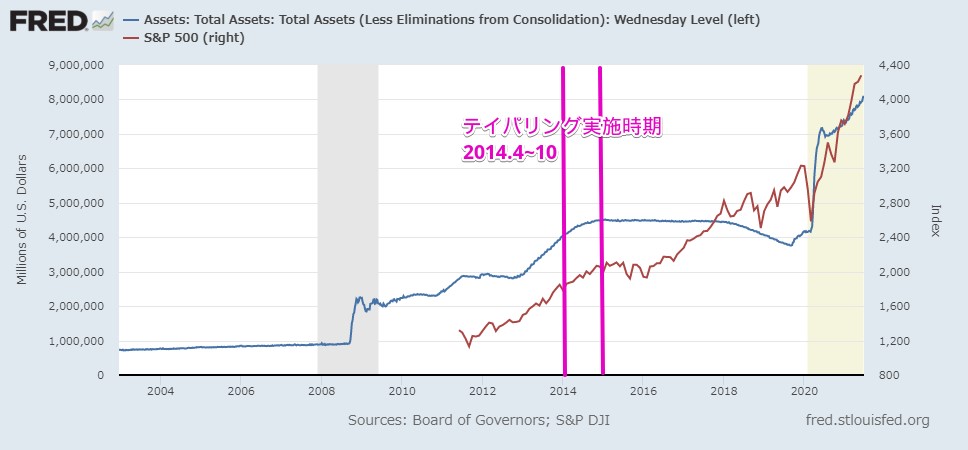

上記のように考える理由は、「前回のテーパリング時に株価がどのように動いたかの結果」から、今回も同様のことが起きると考えるからです。

FRB資産額 と S&P500株価の関係

青線:FRB資産額 赤:S&P500

前回のテーパリングの時期は、2014年1月~10月。サブプライムショックからの景気回復期に実施されました。グラフを見る限り、テーパリングの期間、一時的に株価は下落することがあっても、大きな下落は起きていません。

ちなみに、テーパリング後、政策金利が上昇した期間の金利と株価の関係についてもまとめているので、ご興味のある方はご確認を。

最後に

今回は、水星の逆行期間にS&P500と日経平均がどのように動いたかをチャートで確認。私の現在の米国株式に対する投資スタンスも紹介しました。

株式市場では何が起きるかわかりません。しかし、確率が高い方にbetする(ちゃんとリスクをとってアクションを起こす)ことは非常に大切だと考えています。

時には失敗もあるでしょうか、損切りを実施しつつ、リスクを取ってきたいと思います。

本記事が少しでもお役に立ったなら、記事を書く励みになりますので、 Twitterフォローや RSS(feedly)登録をしてもらえると嬉しいです。新規記事公開時にお知らせいたします。