2021年1月後半以降、①バイデン新政権での大規模景気対策、②米国のコロナ感染拡大にピークアウト傾向から、米国株価は上昇すると考え、短期レバレッジ投資(CFD)にて、積極的な投資を行ってきました。

現時点でも、2022年まで米国のコロナからの景気回復(実体経済の回復)を背景に、世界の株式はおっかなびっくりを繰り返しながらも強いという方向性は変わりません。しかし、ここ直近、特に日経平均の上昇スピードが速すぎることに違和感を持っていました。

そこで、2月16日ポジションを見直し。CFD投資については、ポジションの一部を利益確定。株式ポジションを減らす代わりに、株式に比べて上昇余地が大きいと判断したドル円への投資を増やすことにしました。

今回はこのポジション変更を行った背景や私の考えについて、以下にまとめてきたいと思います。

現在の投資の考え

まず、私の長期的な今後の見通しについてです。

冒頭で記載の通り、基本的な景気動向に関する考えは、米国の動向が最も大事であり、直近1~2年間は「強気」との考えです。その理由をまとめると次のようになります。

- 世界景気はなんだかんだいって、米国に左右される。米国の景気の方向性を最重視。

- 米国ののワクチン接種効果により感染者数は既にピークアウト。ワクチン接種のペースがさらに上がることで、米国景気は回復。行動規制が緩和され日常生活が徐々に戻ることにより、これまで抑えられていた消費が回復⇒実体経済が回復に向かう。

- 消費が回復することにより、徐々にインフレが進む。

- インフレが2%に超える、或いは一時的に超えると、2020年から続く大胆な金融緩和の終わりが意識される。しかし、FRBはこの状況を見越し、2%を超えて上昇しても、失業者が十分減るまで金融緩和を続けると宣言している。イエレン米財務長官も追加経済対策パッケージが不十分であると雇用と経済の回復は遅れる恐れがあると指摘。失業者が十分減るまでは金融緩和は続く。※

- 2021年中に雇用が十分に回復する見込みは薄い。早くて2022年。※

※エレン米財務長官、来年に完全雇用も-大規模な経済対策なら(2021年2月8日)

投資の方向性

上記のような考えに立ち、大方針として以下のような考えで投資をしています。

- 積立投資はコツコツ継続。株式・ETFの個別投資もそのまま保有を継続

- レバレッジ投資は、もう少し短い相場の波に投資する方針も継続

- 米国株式は既にかなり高い。まだ投資をやめるべきではないが何を買ってもいいわけではない。

- 今後、上昇が見込みやすい投資分野は、コロナを理由に需要が弱かった分野「石油」「ホテル」「エネルギー(石油)」「防衛」、及び、金利上昇で恩恵を受ける「金融」などのセクター。

- 新興国にもお金が回り始める

- コモディティも上昇する

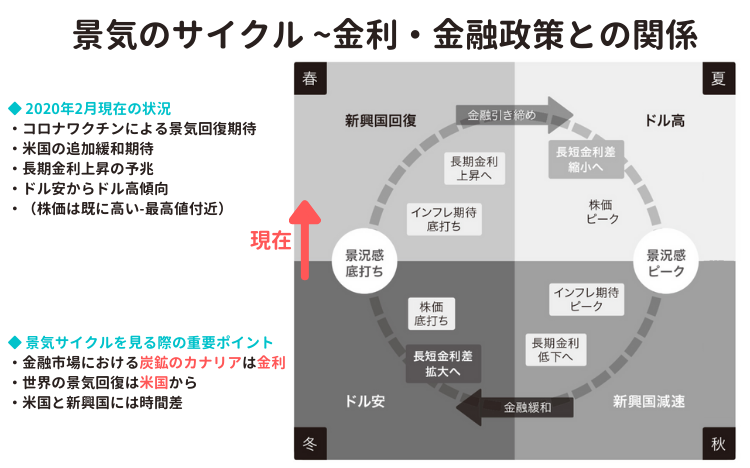

- 米国景気の最も大事なターニングポイントはFRBの金利引き締め。関連して、以下の点にも注意。

- 米国債の金利動向

- FRBの金利政策への憶測で市場は何度も動揺する

- 金利引き締めが始まっても、すぐに株価下落&景気後退入りするわけではない(半年~1年)

- バブルは必ず破綻する。コロナ回復景気はリーマンショック後からの回復のように長くは続かない

- ただし、バブルはいつでもラストダンスの上昇が大きい。なぜなら、機関投資家は危険とわかっていても安易にダンス会場を後にできない。運用成績で他に負けるわけにはいかないから。

- 上記理由により、個人投資家も早すぎるダンス会場からの退出もはよくない。相場が上がっていく中、全くポジションを持っていないことが精神的な負担を助長し、最悪な判断を下す可能性を高めてしまうから(人は貪欲)。個人投資家は、最後まで一緒に踊らず、いかにポジションを減らしていくかが問われる。

直近相場と株式ポジション整理(見直し)

さて、ここで気になるのが3万円以上に上昇した日経平均です。相場が変化するときというのは、驚くほどのスピードで上がることも事実ですが、違和感があることも事実です。

そこで、株式のレバレッジ投資であるCFDのポジションを減らすことに。CFDでは、2021年1月後半から「株式上値追い投資」をはじめましたが、そのポジションを一部利益確定しました。

利益確定銘柄

利益確定したのは上昇ペースの早かった以下の株式指数です。

日経平均指数

ダウ30指数

S&P500指数

ナスダック指数

利益は以下のようになりました。

![]()

精神的に疲弊する取引は、いろいろな悪影響を及ぼしがちなので、別のチャンスを探したいという考えもありました。

保有継続銘柄

以下のポジションは、今後の上昇を見込んでホールド中です。

◆株式指数

イギリス100 :感染拡大被害が大きかったこともあり、米国・日本に比べて弱い

◆米国個別株

デルタ航空 :航空株

ボーイング :航空防衛株

シェブロン :石油

モルガン :金融

シティ :金融

スタバ :一般消費財

Facebook :通信サービス

◆コモディティ

金

銀

上記の内、今のところ全くうまくいってないのが「コモディティ」。含み損です😭。

大きな景気セオリー的にはコモディティは上昇なのですが、直近は、金利のつかない金は売られる展開が継続しています…ビットコインへの転換も続いていると思われます。

プラチナは大きく上昇してるんですけどね。GMOクリック証券CFDでは取扱いが廃止になってしまい買えないのが残念。(現物では、ETFをちょっと持ってますが)

取り扱来銘柄に困ることのない、IG証券のCFDの口座も用意した方がよさそうです。

株式ポジを減らし、ドル円ポジを増やす

上記の通り、全体として減らした株式のレバレッジ投資。それと入れ替わりで行ったのが「ドル円のポジション」の買い増しです。

104円台からドル円は少しずつ買い始めていたのですが、ドル円、というか、為替は長らく方向感が分かりにくい相場が続いていましたが、2020年2月以降、完全に「ドル高」に転換しました。

この状況下なら、「株式の上昇にbet」するより「ドル円の上昇にbet」する方が確率的に上昇余地が大きく、保有するにしても精神的安定感があるのではあると考えて、転換に踏み切っています。

なお、先行して、高金利通貨トルコリラ投資も実施しています。

FXについては、昨年来、株式のような明確な相場のトレンドがないので、取引を控えており、そんなに多いわけではありません。自分と相場の相性なども見ながら、ドル円ポジションを増やすのか、他の通貨を売買するのか、検討しながら投資を進めたいと思います。

最後に

今回は、株式とFXの投資を見直した件について、今現在の私の考えをまとめました。

相場は時々刻々と変わるため、今後も特にレバレッジをかけた短期投資については、すぐに状況が変わる可能性も十分あります。ただ、スキャルピングやでトレードでスクリーンに張り付く投資はメンタルで負けてしまい渡し向きではありませんので、先を見て投資を行うようにしています。

現在の考えの前提が変わったときは、ポジションを見直すときと考えて、今後も相場に挑みます。

なお、仮想通貨についても同時に新しい取り組みを始めたので、別の機会で紹介します。