年末調整シーズン、真っ只中。

会社員の場合、会社が年末調整をしてくれるので「1度も確定申告をしたことがない」という方は多いでしょう?

しかし、個人情報が大事と言われるこの時代に、会社に自分の家計のお財布事情が垣間見える書類を提出のは嫌ではありませんか?

少なくとも私は嫌でした。故、私は会社員時代、雑所得が発生した年を境に、会社に保険など控除に関わる書類は一切非提出。自分で確定申告することにしました。

今回は、会社員におくる「確定申告のすすめ」です。自分で確定申告することで、金融リテラシーは各段にアップします。今年は間に合わなくとも、来年以降、自分で確定申告ができるように、知ってきたいことを紹介します。

目次

年末調整と確定申告

まずは、確定申告と年末調整の基本的なところから話をすすめます。

年末調整と確定申告との違いは?

確定申告は、国民一人一人が収めるべき税金の金額を決めるために行う、国への申告制度です。

では、年末調整と確定申告では何が違うのでしょうか?

年末調整の目指すべきゴールは確定申告と同じ。税金額を年末調整で会社側に対応してもらうか、自分で計算して申請するかです。

年末調整で課税所得が決まる

会社員の場合は毎月の給料から所得税が引かれています。この所得税は概算値です。「Aさんの今年の収入はいくらぐらいになりそうだから、毎月の給料からとりあえず●円引いておこう」といった具合に概算額が徴収されています。

この概算で支払った税金を、実際の年収額に合わせて、調整する作業が「年末調整」です。

さて、ここで、税金額は、たとえ同じ年収であったとしても、家族構成や、生命保険などの控除対象となる支出によって収める金額は変わってきます。

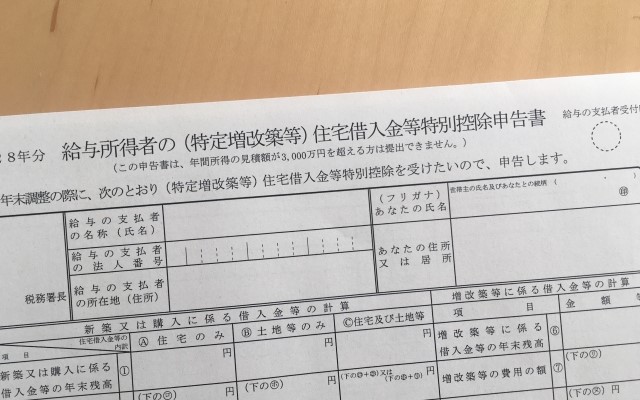

年末調整では、家族構成(扶養状況)や保険料や住宅ローンといった控除すべき支出を会社に提出することで、会社がその計算を代行してくれています。

控除情報は お金に関する個人情報

会社員は必要控除書類を会社に提出することにより、自分で確定申告を行う必要はなくなります。

家族が何人いて、どんな生命保険に入っていて、いくらの住宅ローンが残っていて、iDeCoに年間いくら投資している など…個人情報を会社にさらけ出すことになります。

個人情報漏洩が大きなニュースになるというのに、身近な会社の人に、極めて個人的なお金に関する個人情報を暴露するのは嫌ではないですか?

そこで、私は、控除書類の提出をやめ、自分で確定申告することにしました。

自分で確定申告することで得られる効果

はじめての確定申告は確かに大変に感じるかもしれません。

しかし、国税庁の確定申告書等サイトでフォームに数字を入れてくだけで自分で税額計算するわけではないので難しくはありません。

さらに、自分で確定申告をするようになると、否応なく税金・節税に関する関心が高まり、自分で情報収集をするようになります。結果、大幅に金融リテラシーがアップします。

確定申告は、一定の所得がある限り生涯にわたって必要です。早く知識をつければ、金融リテラシーが高まった効果で貯えられる金融資産も変わってきます。

会社員「確定申告のすすめ」

ここまで読んで、会社に控除書類を提出しなくても大丈夫なの?と思った人もいるかもしれません。大丈夫です。ちなみに私は控除資料非提出で会社から何かを言われたことはありませんでした。

仮に、もし会社から何か言われたら、「確定申告でないと控除されない申告があるので、勉強も兼ねて自分で確定申告してみます。」とでも回答しておけば、会社は控除書類の提出を求めることはできないでしょう。それでも何か言われるようなら、この会社は社員の懐具合を掌握しようとしていると、勘ぐってもいいかもしれません。

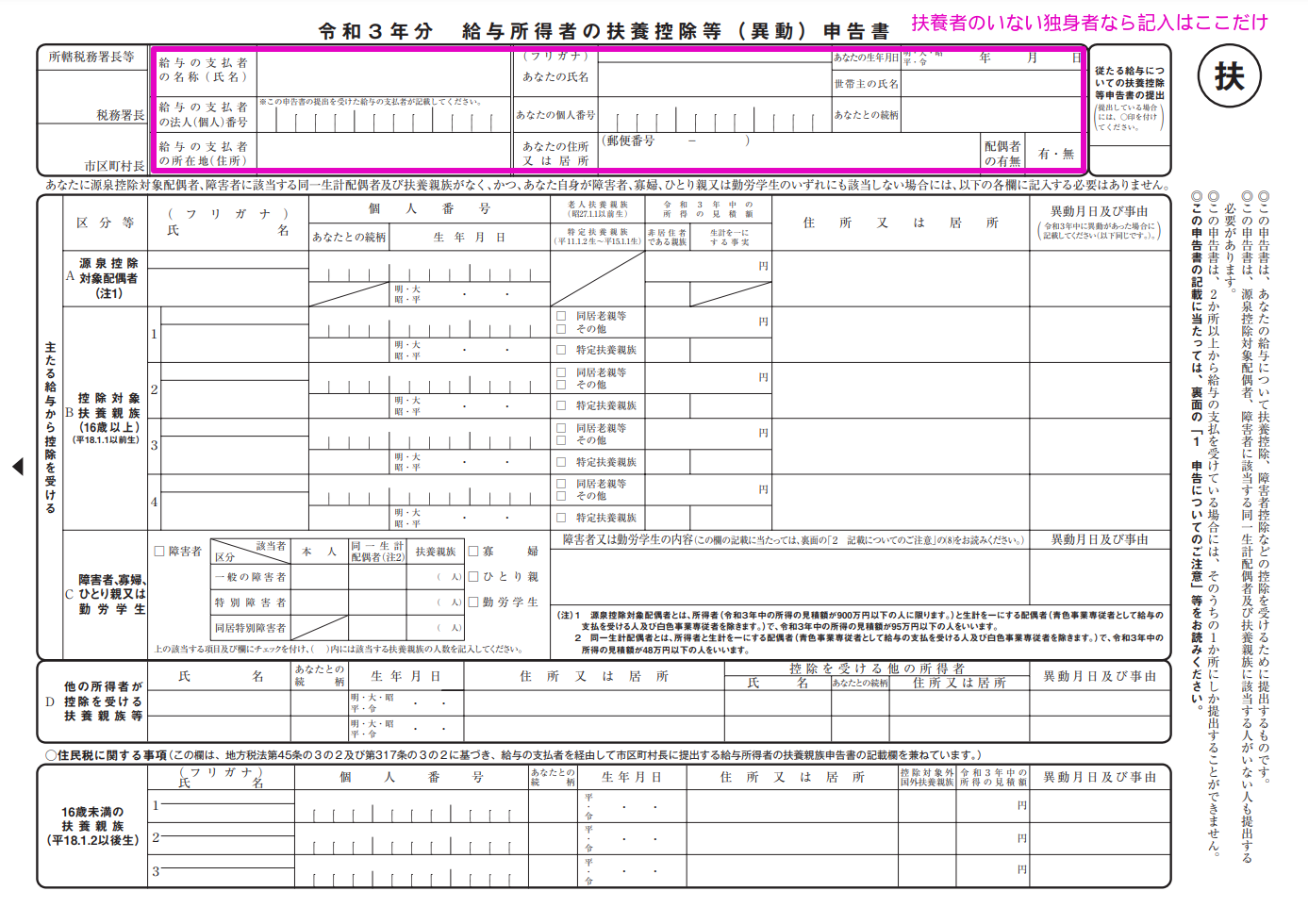

年末調整で提出が義務付けられている書類のみ提出すればよい

各種控除申請は自分で確定申告するとしても、会社には年末調整申請書は提出が必要です。控除欄を未記入にすればいいだけです。

| 申告書 | 申告書 | PC入力用 | 記入例 |

|---|---|---|---|

| 令和3年分 給与所得者の基礎控除申告書 兼 配偶者控除等申告書 兼 所得金額調整控除申告書 | 申告書 | PC入力用 | 記入例 |

| 令和3年分 給与所得者の保険料控除申告書 | 申告書 | PC入力用 | 記入例 |

| 令和4年分 給与所得者の扶養控除等(異動)申告書 | 申告書 | PC入力用 | 記入例 |

独身で扶養家族もいなければ、「給与所得者の基礎控除申告書」の上段に名前・住所などを記入し、提出するだけです。

控除関連書類の提出は、自身で確定申告

・どんな生命保険/介護医療保険/個人年金保険にいくら加入してるか

・どんな地震保険にいくら加入しているのか

・企業年金/確定拠出年金(iDeCo)で毎月いくら拠出しているのか など

控除の種類については以下にまとめているので、ご確認ください。

金融リテラシーをつけて、収入UPにも努めよう

金融リテラシーが上がってくると、以下に節税して増やすかに関心が向きます。

副業という方法もありますが、毎月一定額を投資資金として捻出できるなら、まず最初に手掛けるべきは「制優遇投資」です。

私は以下の順番で投資をすべきとの考えを持っています。❶❷はそれぞれ年間の投資枠があるので、その枠のを使い切ったら、次の投資を手掛けるのがよいです。

❶iDeCo

❷つみたてNISA

❸一般課税投資(まずは、株式のインデックス投資)

まず、手掛けるべきは節税効果抜群の「iDeCo」

毎月5000円以上の投資資金を捻出できるなら、まず、最初に行うべきは「iDeCo」です。老後資金作りのための税制優遇制度なので60歳までは引き出しができませんが、これほど節税効果の高い投資法方法はありません。一度、設定してしまえば、毎月自動で積立実行されるので、手間もかかりません。

以下の記事では、❶iDeCoや❷つみたてNISAの情報をまとめているので、まだ実施してない方はご確認ください。

また、私は❶~❸の3つで毎月積立投資を行っていますが、それぞれ「具体的に何にどの銘柄(投資信託)に投資しているか」は、以下の記事の中で紹介しています。投資銘柄選びの参考になれば幸いです。

確定申告が最も面倒な「仮想通貨」

iDeCo、NISAはもちろんのこと、積極的に投資を行っている人の中には、私のように仮想通貨投資を行っている人も多いことでしょう。ここで20万円以上の利益が出ている人は、確定申告が必須です。

この際、国内仮想通貨取引所のみで投資を行っている人は、取引所が確定申告用に「年間投資報告書」を作成してくれるので、確定申告もしやすくなりましたが、

・複数の仮想通貨取引所を利用

・海外仮想通貨取引所を利用

・DeFiなどで運用

などを行っている場合は、その損益通算が以上に大変です。自分で計算できていたつもりでも、実は正しいルールをわかっていない場合も多々あり、間違った計算をしている可能性もあります。

仮想通貨税金計算サービス【CRYPTACT(クリプタクト)】

仮想通貨の損益通算計算にお困りなら、仮想通貨税金計算サービス【CRYPTACT(クリプタクト)】![]() を使ってみるのも手です。

を使ってみるのも手です。

・損益計算サービスにおける利用者数No.1

・対応取引所数、対応コイン数、対応取引種類数で総合1位

・取引履歴をアップロードするだけで、最短10秒で仮想通貨の損益計算ができる

・税理士にも多く利用されている信頼の損益計算サービス

・仮想通貨に精通した者が迅速にサポート対応

・ユーザからの要望には基本的に応えて随時機能アップデート

今なら、無料アカウント作成で、使用感の体験可能。

また、12月24日まで、4周年記念で20%OFFになるキャンペーンも開催中です。

上手に利用してみてください。

最後に

今回は、年末調整の控除資料提出で会社に家計状況を知られるのが嫌な私が会社員時代に行ったこと(確定申告)と、その結果得られた効果(金融リテラシーの向上)について紹介しました。

税・投資に疎いと生涯にわたって損をします。そんなお金の知識を「On the Job」で学べる確定申告。本記事が、「自分で確定申告をしてみよう」とするきっかけになれば幸いです。

本記事が少しでもお役に立ったなら、記事を書く励みになりますので、 Twitterフォローや RSS(feedly)登録をしてもらえると嬉しいです。新規記事公開時にお知らせいたします。