2022年以降難しくなった株式投資。

さらに、米国株価低迷、急激なドル円変動など、投資が難しい状況が続いています。

変化の背景となったのは、「米国のインフレ」と、インフレ抑制のための「米国政策金利の変動」。2022年3月以降、FRBはインフレを抑制のために、政策金利を徐々に引き上げ、現時点では4.5%まで上昇しています。

一方で、政策金利の引き上げはコントロールを間違うと、一気に株価下落や景気後退を招く諸刃の剣です。どこかで株価はピークアウト、為替もドル安に転換し、金融市場の逆回転が起こります。

この「米国の景気後退の予兆」を示す一つの指標として知られているのが、10年-2年米国債の利回り差がマイナスになる「逆イールド現象」ですが、2022年4月1日、この逆イールド現象が発生しました。

今回は、投資家が株式・FX投資で資産を守るためにも重要な知識として、逆イールド現象とは何か、現状どうなっているのか、投資家はどう備えるべきか、等、私の考えをまとめます。

※本記事の初稿は、逆イールド発生時の2022年4月に書いたものですが、2023年に入り状況もしているので、内容を更新しています(2023年1月)。

目次

債券イールドカーブの「逆イールド」とは

逆イールド現象を理解するには、債権イールドカーブについて理解する必要があります。

債券イールドカーブとは

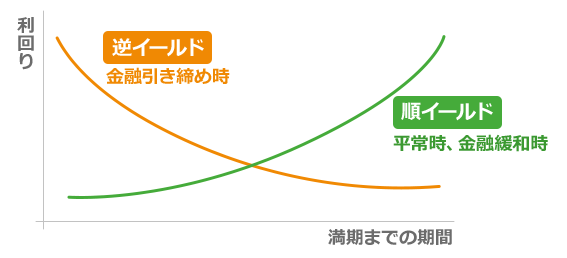

イールドカーブとは、債券の利回り(金利)と償還期間との相関性を示したグラフのことです。横軸:償還までの期間、縦軸:利回りとしてプロットされた曲線のことで「利回り曲線」とも呼ばれます。

逆イールド現象の発生時期とそのメカニズム

債券イールドカーブが、右上がり(償還までの期間が長いほど利回りが高い)のときを順イールドと言いい、平常時、或いは、金融緩和時に見られます。

一方、右肩下がりになる時が逆イールドで、逆イールド現象は金融引き締め時に見られます。

この逆イールド現象は、債券投資において、投資家が次のような行動をとることにより起こります。

期間の短い国債:政策金利の引き上げが予測され、売られる⇒利回りが上昇

期間が長い国債:景気の減速を見越して国債が買われる⇒利回りが低下

歴史が語る、逆イールド発生で景気後退

なぜ、長期金利と短期金利の差がマイナス=逆イールド現象は「アメリカの景気後退の予兆」となると言えるのか?

それは、過去、逆イールドが発生してから、しばらくして株価が大きく下落し、景気後退を余儀なくされてきたという歴史があるからです。

逆イールド→株価ピーク→景気後退へ

故、投資家は逆イールドが発生すると撤退の準備をし始めます。

以下は、逆イールドが発生した月と株価がピークをつけた期間との差を示した表です。逆イールド発生から半年~1年半強で長期上昇トレンドがピークを打ったことを示しています。ただし、2022年の場合は、株価の方が先にピークをつけました。

| 逆イールドの発生月❶ | 株価のピーク❷ | ❶→❷までの期間 |

|---|---|---|

| 1978年8月 | 1980年2月 | 18カ月 |

| 1980年9月 | 1980年11月 | 2カ月 |

| 1988年12月 | 1990年7月 | 18カ月 |

| 1998年6月 | 2000年3月 | 21カ月 |

| 2005年12月 | 2007年10月 | 22カ月 |

| 2019年08月 | 2020年2月 | 6カ月 |

| 2022年04月 | 2022年1月 | -3カ月 |

逆イールド発生のシグナルは即効性のある指標ではありません。しかし、「米国株価下落の大きなトレンドの転換点(景気後退の予兆)」になっていると言えます。

【参考】短期的な米国株式急落指標となる「ヒンデンブルグオーメン」

逆イールド発生は長期的な大きな株価下落の転換点になる指標でしたが、短期的な株価下落・景気後退の予兆として機能するのが「ヒンデンブルグオーメン」です。合わせて確認をしておくと、株価の急落に備えられる確度が高まります。

景気後退の予兆となる「逆イールド現象」を確認する方法

逆イールド:「10年債と2年債の利回りの差」を確認する

逆イールド現象の発生(長期金利と短期金利の差がマイナス)を確認するのによく用いられるのが、「10年債と2年債の利回りの差」です。

下図グラフでは、逆イールド→株価ピーク→景気後退へと向かいやすい状況をよりかわかりやすく確認するために、「10年債と2年債の利回りの差(青)」と「株価 NASDAQ(赤)」を一緒に示しています。

「10年債と2年債の利回りの差」と「株価(NASDAQ)」(長期)

「10年債と2年債の利回りの差」と「株価(NASDAQ)」(短期 2000年1月~)

過去、どうだったか

記グラフの「グレーのバー」の部分は、米国の景気後退局面を示しています。長短金利差がマイナスに陥りしばらくした後で、景気後退が起こっていることがわかります。

2000年代のドットコムバブルの時は、「10年債と2年債の利回りの差」がマイナスのとほぼ同時期に株価が下落していますが、その後の2回の景気後退局面では、「10年債と2年債の利回りの差」が発生してから株価がピークを迎えるにはタイムラグがあることが分かります。

投資家が最も心配しているのは、景気後退そのものよりも、「株価の長期トレンドのピークアウト」です。故、慎重な長期投資家は、このピークが来る前に、株を売却して現金比率を高めます。結果、株価も下落しやすくなります。

2023年1月時点の状況

上記は最新の「10年債と2年債の利回りの差(最新)」です。

2022年4月1日、10年米国債の利回りから2年米国債の利回りを引いた値がマイナスになる「逆イールド現象」が発生後、一旦、上昇しましたが、再び、マイナスに陥りました。まだ、マイナス幅も縮まっていません。

日本人の米国株投資家は株価下落と円高の影響をダブルで受ける

「10年米国債と2年米国債の利回り差」と「ドル円レート」(長期)

「10年米国債と2年米国債の利回り差」と「ドル円レート」(短期 2000年1月~)

日本の米国株投資家の場合は、米国株(ドル建て)の下落の上に、円高進行の影響でさらに円建てベースの価値が下がることになります。

上記は「10年債と2年債の利回りの差」と「ドル円レート」を一緒に示した上記グラフです。

株価のピークと同様、逆イールドが起きてからもしばらくは「ドル高円安」ですが、しばらくしてから「ドル安円高」に向かっていることがわかります。ちなみに、ドル円が150円を超えてピークとなったのは2022年10月です。逆イールドの発生から6カ月後に、トレンドが下落転換したことになります。

資産を守るためにすべきこと

投資家にとって大事なことは、景気後退局面入りする前より発生する株価下落+円高進行で、資産を大きく傷つけないことです。

【保守派】現金比率を高める

株価・ドル安のピークを言い当てるのはほぼ不可能なので、慎重に投資をするなら、徐々に投資ポジション量を減らしながら現金比率を高めていく必要があると言えます。

米国株式が崩れれば、すべての市場は崩れるので、保有する資産が、日本株であれ、仮想通貨であれ、同じです。

投資のセオリー的には、株式売却資金を「債権」や「金」に再投資するという選択肢はありでしょう。しかし、全部を振り分けるのはリスクも大きく、一定額は「現金で持ち、安いところを買う」というのが、最も、リスクを抑えられるのではないかと、個人的には考えます。

老後まで何十年かけて積み立てる積立投資を除き、少しずつ、資産を現金化していきたいと思います。

【保守派】iDeCoなら非課税で銘柄変更が可能

なお、iDeCoで積み立てている分は、つみたてNISAと異なり、利息や売却益も非課税(20.315%の税金がかからない)で投資商品の変更が可能です。

配分変更 :これから積み立ていく商品の種類や配分の変更

スイッチング:これまで積み立てた商品の種類や配分を変更(解約・売却)

用中の投資商品の残高全ての変更ではなく一部の変更も可能です。配分変更やスイッチングには手数料はかかりません。

上記により、一定期間、債券や元本確定型商品にスイッチすることができます。これあ、非課税で銘柄入れ替えできるのはiDeCoにしかない大きな強みです。

私はSBI証券のiDeCoを利用していますが、このような観点からも、節税効果の高いiDeCoでの資産形成は行っておく価値が大いにあると言えます。

【積極投資派】売りで儲ける

投資が上手な人なら、下落で儲けるという考えもあります。

少ない資産で下落でリターン得るには、CFDが役立ちます。以下、関連記事のリンクを掲載しておきます。

最後に

今回は、アメリカの景気後退の予兆「逆イールド」が発生をきっかけに、逆イールド現象についておさらいするとともに、今後の投資の備えについて私なりに考えてみました。

何かの参考になれば幸いです。

本記事が少しでもお役に立ったなら、記事を書く励みになりますので、 Twitterフォローや RSS(feedly)登録をしてもらえると嬉しいです。新規記事公開時にお知らせいたします。