米連邦準備制度理事会(FRB)が、11月2~3日開催のFOMCで、景気刺激策として実施している債券買い入れの段階的縮小「テーパリング」を今月11月から開始することを、予想通り発表しました。

これまで、新型コロナウイルスを受けた大規模な景気支援策が実施されてきましたが、金融の正常化に向けて向けて舵を切る、大きな転換点。「終わりの始まり」のスタートで、投資も難しくなってきます(今すぐ撤退という意味ではない)。

米国株式投資をするうえで重要な転機となるので、FOMC発表の内容と市場の動きについてまとめてきたいと思います。

FRB:テーパリング、11月開始を正式発表

冒頭でも述べたように、FRBはFOMCにて「テーパリングの11月からの開始」を正式に発表。11月以降のFRB資産購入額は以下のように減額となります。

国債:毎月 100億ドル減

MBS:毎月 50億ドル減

月額150億ドルのペースで減額すれば、2022年6月にはテーパリングが完了することになります。

少し前より、政策金利の上昇時期は「2022年6月」が有力とみられているため、テーパリングの完了(終了)と共に政策金利の上昇が始まる「シームレス利上げ」の可能性がでてきました。

インフレ警戒に関して

足元でインフレが加速する中、高水準にあるインフレ率はいずれ低下するとのこれまで通りの見通しを示しました。

しかし、これまでと異なり、「インフレは一過性」との表現を封印。インフレの継続への警戒感をにおわせた上で、コロナ流行と経済再開に関連した「需給の不均衡が一部の分野でかなりの価格上昇をもたらしている」と指摘。「パンデミックが数即すれば供給制約は緩和され、インフレ率も低下するだろう」と付け加えました。

パウエル議長の任期満了に向けた動き

パウエル議長は、2022年2月で任期満了を迎えます。今、次の議長が誰になるのか注目されていますが、イギリス。グラスゴーに滞在中のバイデン大統領は、

・次の議長使命を「かなり早い時期に発表」

・最良の選択肢は何なのか経済顧問と話し合い中

と発表。パウエル議長の再任については言及を避けています。

市場の反応

22年末のFF金利先物は前日から上昇。2022年に2回の利上げを見込んでいる状況は変わっていません。

また、パウエル議長は「来年の後半までに最大雇用に達する可能性がある」と指摘し、来年の利上げは避けられない上昇であるものの、下げて始まったダウは、パウエル議長のFOMC声明文発表で切替し。パウエル議長が会見で「早期の利上げ観測を否定」したと受け止められたことで、終値では、米国株式3指数、それって、最高値をつけて終えています。

個人的には、市場は株価の更なる上昇を期待しており、どうしても上げたい人たちで溢れているといった印象を受けます。

以下は、ダウ(上)とナスダック(中)、米国債10年物金利(下) ですが、ナスダックが変わらず強いですね。米国債10年物利回りが上昇し、1.6%に戻す中でも、金利上昇に弱いはずのナスダックの上昇率が大きいのが印象的です。

ダウ:日足

ナスダック:日足

米国10年債金利:日足

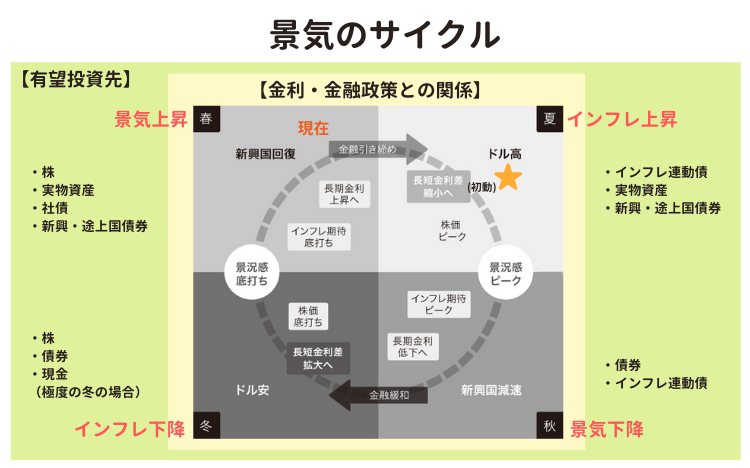

景気サイクルを確認

景気サイクルは「金融引き締め」が開始されることで、名実ともに「夏:インフレ上昇期」に入りました。

景気サイクルのどこに位置するかで、投資対象も入れ替えていく必要があります。

以下の記事にも関連事項をまとめているので、ご興味のある方は合わせてご確認ください。

最後に

今回は、FRBのテーパリング11月開始を発表と、市場の動きについてまとめました。

株式市場は上昇していますが、やや、債券と歩調が合っていないようにも見えるので、しばらく様子見が必要そうです。

個人的には、昨夜、ダウが下げたところで、ダウ指数をCFDで買い増しました。

一方、先進国各国も引き締めに動く中、日本だけが大きく取り残され、金融緩和継続状態にあります。う~ん、この国に住んでいて大丈夫なのだろうか…とちょっと心配になります。

本記事が少しでもお役に立ったなら、記事を書く励みになりますので、 Twitterフォローや RSS(feedly)登録をしてもらえると嬉しいです。新規記事公開時にお知らせいたします。