コロナ感染以降、世の働き方形態も変化し、会社を辞めて事業を始めた人、或いは、会社員でありながらも副業収入が大きく増えた方も多いことでしょう。そんな方は、今後は「事業収入」を「白色申告」から「青色申告」にしたいと考えている方もいるのではないでしょうか。

青色申告にすれば、事業収支の計算がやや大変になりものの、最大65万円が控除され、大きく税金を減らすことができます。

しかし、今後、青色申告にしたいなら、青色申告書による申告を受けようとする年の3月15日まで※に税務署に「青色申告承認申請書」を提出し、承認を受けないと、青色申告にすることができません。

※その年の1月16日以後、新たに事業を開始した場合は事業開始日から2月以内

令和2年分(2020年分)確定申告からは控除額も改正になるなど、税に疎いと、後から損していた!と気づくことにもなりかねません。後から後悔しないためにも、今ここで、「青色申告」にかかわる税金の知識を学んできましょう。

目次

青色申告と白色申告の違いとメリット

事業所得や不動産所得がある人の確定申告の方法には、青色申告と白色申告があります。

青色申告と白色申告の違いの違いは何か

青色申告と白色申告の違いを簡単に述べると、次ののようになります。

白色申告

・記帳も申告手続きも簡単な代わりに税の控除がない

青色申告

・帳簿付けも大変だけれども税控除が受けられる

・開業届の提出、および、事前に青色申告の承認が必要

青色申告も記帳方法が3種類。それぞれ控除額が異なる

実は青色申告に記帳の方法が3種類あります。一般的に、青色申告というと特別控除額が最も大きい「複式簿記」を指していることが多いです。

①簡易簿記 ⇒10万円控除

②現金式簡易簿記 ⇒10万円控除

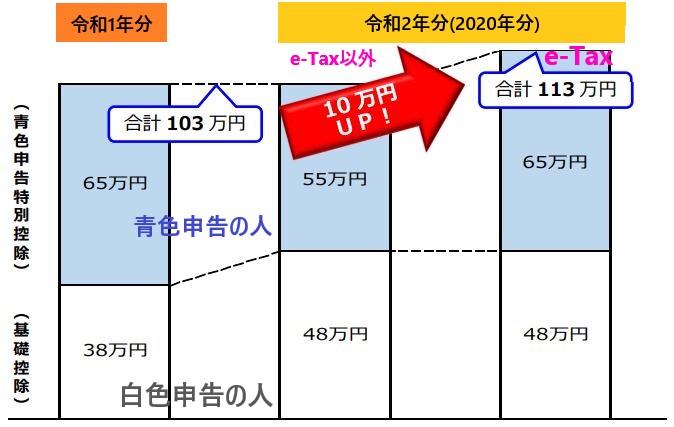

③複式簿記 ⇒55万円(または65万円控除) ※令和2年申告分から控除額が2つに分かれる

③青色申告複式簿記で確定申告する場合は、55万円(または65万円)の特別控除枠が与えられ、所得税・住民税・国民健康保険料を減らすことができます。この節税効果は絶大です。

令和2年申告分からは、e-Tax電子申告ならと特別控除額が65万円、それ以外(郵送、税務署会場にて提出)の場合は55万円万円に分離されました。

詳細は以下にてご確認ください。

他にもある!青色申告のメリット

上記で、青色申告をすると最大65万円の特別控除が得られることを説明しましたが、メリットはこれだけではありません。青色申告のメリットは以下のように複数あります。

①青色申告特別控除(55万円or65万円)を受けることができる ※上述

②青色事業専従者給与の必要経費算入ができる

③純損失の繰越しと繰戻しができる

④貸倒引当金を計上できる

白色申告より、青色申告の方がメリットが多いことは理解できましたよね。

以下では、「③純損失の繰越しと繰戻しができる」についてより詳しく見てみましょう。

純損失の繰越しと繰戻し

青色申告をしている場合、事業から生じた純損失(赤字)の金額を翌年以降3年間にわたって差し引くことができます。これが純損失の繰越です。また、前年も青色申告をしている場合は、その損失額を前年分の所得金額に繰り戻し、前年分の所得税額の還付を受けることも可能です(純損失の繰り戻し)

わかりにくいので例で見てみましょう。

純損失の繰越控除の例

例えばAさんの3年間の収支が以下であったとします。

1年目:赤字500万円

2年目:黒字300万円

3年目:黒字400万円

この場合、1年目は当然のことながら、所得税は0円です。

2年目は、-500+300=-200万円で、2年間の収支はまだマイナスです。よって、2年目の所得税も0円です。

3年目は、-200+400=200万円で、3年間の収支はプラス200万円。この200万円のみが所得税の対象となります。

「純損失の繰越控除」を受けるためには条件がある

純損失の繰越控除を受けるためには、以下の要件を満足している必要があります。

・損失(赤字)が発生した年度において、期限内に青色申告している

・損失が発生した年度の翌年以降、連続して申告している

つまり、毎年、きちんと複式帳簿をつけて、確定申告(青色申告)をしていればいいと言えます。

白色申告から青色申告に切り替えるには

では、今年の確定申告から「青色申告」にしたい場合、どうしたらいいのでしょうか?にて申請できるでしょうか?

白色申告から青色申告に切り替えるには、税務署への届けが必要です。

個人事業を開始した初年度から青色申告による申告をしたい場合、「個人事業の開業・廃業等届出書」と「所得税の青色申告承認申請書」を税務署に提出する必要があります。

「個人事業の開業・廃業等届出書」とは

個人事業の開業・廃業等届出書は、新たに個人事業を開始した際に税務署に提出する書類です。

事業を開始した日から1ヶ月以内に提出する必要があります。提出期限を過ぎたからといって罰則があったり、提出拒否わけではありませんが、なるべく早く出すに越したことはありません。

「所得税の青色申告承認申請書」とは

青色申告で申告したい場合に税務署に提出する書類です。

青色申告の申請は、一度承認されれば「青色申告者」となり、それ以降も継続して青色申告が適用されるため、毎年申請する必要はありません。青色申告の承認申請をしても、税務署から「承認の通知」はないので、「非承認の通知」がなければ、承認されたと考えてよいでしょう。

この提出書類には注意が必要です。提出期日によって、いつから青色申告できるかが異なります。

1月1日~1月15日までに個人事業を開始した方で、初年度から青色申告書による申告をしたい場合

➡その年の3月15日まで(休日と重なる場合は翌営業日まで)に提出する必要があります。

1月16日~12月31日までに個人事業を開始した場合

➡その事業開始日から2ヶ月以内に提出する必要があります。

すでに前年以前から個人事業を営んでいて、今年度から新たに青色申告書による申告をしたい場合

➡その年の3月15日までに提出する必要があります。

令和4年分の所得の確定申告を青色申告にするためには

上記説明ではわかりにくいので、改めて説明します。

特に「所得税の青色申告承認申請書」の提出期日に特に慎重になる必要があるのは、昨年、昨年令和元年分の申請が「白色申告」だった人です。

白色申告から青色申告に切り替えるには、税務署へ「所得税の青色申告承認申請書」を提出する必要があります。その期日は、確定申告の締め切りと同じ3月15日(休日に重なる場合は翌営業日)です。

期日を過ぎても提出はできますが、青色申告が適用されるのは2年後からです。

「今年はすごい収入があった」「大赤字だ」などの理由で、今年分から青色申告したいと思っても、間に合いません。だから、令和4年3月15日までに提出をしましょう。

例外:起業初年度の場合は、最初から青色申告可能

なお、フリーランス(個人事業主)として起業した最初の年に限っては、税務署に申告することで最初から青色申告が可能です。もし、あなたが今年から、フリーランスになる予定なら、開業届けと同時に青色申告申請書を提出しましょう。

まとめ:65 万円の青色申告特別控除を受けるための要件

65万円の青色申告特別控除を受けるためには要件があります。しかも、令和2年分からは法改正により、内容が変わるために注意が必要です。

重要なことなので、最後に内容をまとめておきます。

令和元年年分(2020年分)確定申告まで

①正規の簿記の原則で記帳(複式簿記)

②申告書に貸借対照表と損益計算書などを添付

③期限内申告(3月16日まで)

令和3年分(2021年分)確定申告から

上記①~③の要件にプラスして

④e-Taxによる申告(電子申告) 又は 電子帳簿保存

会計ソフトどうしようと迷っているなら、まずは無料版を使ってみよう

さて、青色申告をするなら、帳簿付けは必須。しかし、実は、忙しくて、領収書は取っていたけど、電子化は全くしていない…なんて人もいらっしゃいますよね。

何を使っていいかすらわからない….

そんな方向けの個人事業主や小規模法人の経理なら、クラウド会計ソフトの2強人気はこの2つ。

どちらも確定申告・会計に必要な機能は揃っているので、後は、どちらのインターフェースが好みか。まずは、無料で使ってみて、自分が使いやすい方を利用しよう!

| マネーフォワードクラウド | freee(フリー) |

|---|---|

家計簿アプリ「マネーフォワード」利用者ならコレ! | クラウド会計ソフトシェアNo.1 |

個人事業主/個人で家計簿をつけてないなら..無料のアプリを

個人事業主、或いは、個人で家計簿をつけていないなら、まずやるべきは、自分の出入金の管理です。

私は家計簿アプリ「マネーフォワード」で1週間分を5分もかけずに家計簿管理をしています。