1年の所得に係る税金を計算し、納税者が自ら税務署へ申告・納税する確定申告。

昨年、会社を退職し年金暮らしとなった人の中には、今年が人生初めての確定申告となる人も多いでしょう。

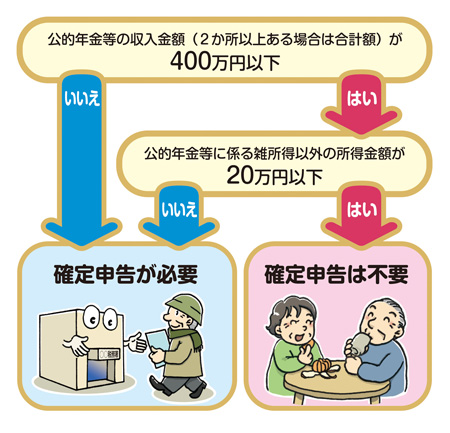

新たに年金暮らしになった方、或いは、あと数年で退職を迎える方が知っておくべきことがあります。それは、年金受給者の手続き負担軽減のため、公的年金等に係る「確定申告不要制度」。

今回は、年金所得者の手続きを軽減する「確定申告不要制度」について解説します。

目次

確定申告の申告期間

個人の場合、確定申告の計算期間は「1月1日から12月31日まで」。原則として翌年の2月16日から3月15日までの期間に申告・納税を行います。もちろん、年金も所得の一つで、その他の収入を含めて収入が多い場合は確定申告が必要です。

※今年2019年は2月16日が土曜日のため、税務署窓口での受付は18日からとなっています。

年金受給者の手続きを軽減する「確定申告不要制度」

年金受給者のために、確定申告の手続きを軽減する「確定申告不要制度」が用意されており、以下のいずれの条件も満たす場合、確定申告が不要になります。

条件②:公的年金等に係る雑所得以外の所得金額が20万円以下

「公的年金等の収入金額」って何?

条件①②を見ても、結局、どんな収入なのか、よくわかりませんよね。具体的に見てみましょう。

「公的年金等の収入」とは何か?

条件①にある、「公的年金等の収入」とは、以下が該当します。

・国民年金や厚生年金、共済組合から支給を受ける老齢年金

(老齢基礎年金、老齢厚生年金、老齢共済年金)

・恩給(普通恩給)や過去の勤務に基づき使用者であった者から支給される年金

・確定給付企業年金契約に基づいて支給を受ける年金 など

「公的年金等に係る雑所得以外の所得」とは何か?

条件②にある、「公的年金等の収入」とは、以下が該当します。

・生命保険や共済などの契約に基づいて支給される個人年金

・給与所得

・生命保険の満期返戻金 など

条件①のクリアは簡単?

一般的に、国民年金受給者より、厚生年金受給者の方がたくさんの年金をもらっています。そこで、厚生年金受給者を例に、条件①がクリアしやすい条件なのか、見てきましょう。

平成30年12月に厚生労働省が公開した「平成30年度厚生年金保険・国民年金事業の概況」によると、厚生年金の月あたり平均受給額(65歳以上)は以下の通りです。

男性:172,742円

女性:108,756円

現役時代は、夫が世帯全体を一括して確定申告していた夫婦は多いと思いますが、年金は夫婦別々で確定申告が必要です。

平均的な夫婦世帯の場合、夫、妻それぞれの年間収入はおおよそ以下のようになります。

夫:17万円×12ヵ月=204万円

妻:10万円×12ヵ月=120万円

つまり、①の条件、年金で400万円を超える収入がある人は、現役時代にかなり高額所得者だった人で、あまり多くありません。

条件②のクリアは簡単?

問題は条件②です。この条件を満たせない人、以下の理由により結構いると考えられます。

再雇用で給与等の収入有

最近は定年退職年齢の引き上げや再雇用により、年金を受給しながら働くシニアは増加中です。

「給与所得の金額=給与等の収入金額-給与所得控除(最低65万円)」で計算されます。

給与等の収入金額が年間85万円を超える場合、給与所得金額は20万円を超え、条件②を満たせません。この場合、確定申告が必要となります。

不動産所得がある、保険に係る収入があるなど

賃貸不動産から上がる不動産所得がある場合も確定申告が必要です。家賃などの収入から、固定資産税、修繕費等の必要経費を差し引いた額が年間20万円は確定申告が必要です。

また、個人年金、生命保険の満期金などの受取額が多く、経費を除く収入が20万円を超える場合は、確定申告が必湯になります。

まとめ:年金収入以外の収入がある人は、確定申告の可能性大

以上から、収入が年金だけの人は、「確定申告不要制度」の適用対象となる場合がほとんどだと思われますが、その他の収入が多い方は、自分で確定申告をしなければならない可能性が大です。

ただ、収入が多い人の場合、確定申告をすることで所得税の還付を受けられる場合もあります。以下のような控除が受けられる場合があるので、しっかり確定申告しましょう。

・医療費控除 :医療費の支払いが高額

・住宅ローン控除:住宅取得やリフォームのために住宅ローンを借り入れた

・寄付金控除 :ふるさと納税を含め、寄付をした

・雑損控除 :地震などの災害などで資産が被害を受けた