株式投資の世界では「アノマリー」と呼ばれる経験則が存在します。アノマリーとは、具体的・理論的な根拠は乏しいものの、経験的に観測できるマーケットの規則性のことです。「干支別 相場格言」もその一つです。

「相場格言から見た2025年の株式市場」は展開が予想されるのかー

2025年の干支である「巳年(みどし、へびどし)」の相場格言と共に、過去の巳年の相場のパフォーマンス・出来事、さらに、2025年の相場環境を確認しておきます。

目次

干支(十二支)と相場格言

2025年、巳年相場格言は「辰巳天井」(たつみてんじょう)。

長らく続いてきた株価が天井をつけやすいことを示唆しています。

十二支相場格言

干支格言は先人の経験則。論理的な根拠は薄いため、格言を鵜呑みにするのは賢明ではありませんが、意外と当たっていることも見逃せません。経験則は、統計に通じます。確率的にどうかを知っておく方が、知らないよりも有利に投資できます。

相場格言では、干支は「辰巳(たつみ)天井」からはじまります。

辰年・巳年で株価が天井をつける傾向があります。その後、戌年ぐらいから上昇し始めるも、丑年には再び下落。辰年・巳年に向けて天井に向かうというサイクルがあるとされています。

| 干支 | 格言 | パフォーマンス |

|---|---|---|

| 辰巳 | 辰巳(たつみ)天井 |  |

| 午 | 午(うま)尻下がり | |

| 未 | 未(ひつじ)辛抱 | |

| 申酉 | 申酉(さるとり)騒ぐ | |

| 戌 | 戌(いぬ)笑う | |

| 亥 | 亥(いのしし)固まる | |

| 子 | 子(ねずみ)は繁栄 | |

| 丑 | 丑(うし)つまずき | |

| 寅 | 寅(とら)、千里を走る | |

| 卯 | 卯(う)跳ねる |

十二支相場格言に基づく長期売買戦略

株式投資は「安い時に買って、高く売る」が基本です。仮に、相場格言通りに株価が推移するなら、干支12年サイクルの投資戦略は次のようになります。

❶12年サイクルで「売り・買い」一度なら

午の暴落したところでで仕込み、辰巳で売る

❷12年サイクルで「売り・買い」二度度なら

午で仕込み、子で一旦売却。丑で下落したところを再度買い仕込み、辰巳で売る

過去の実際の統計的なパフォーマンスを見ても、上記戦略で利益が出やすいことがわかります。

ウォッチ必須な「米国の動き」

上記、干支による投資戦略は、あくまで過去の平均を取った統計値であり、実際にどう動くのかは毎年の世界情勢を見て判断する必要があります。

世界の景気はなんだかんだいって、米国次第です。2025年は1月から本格的に動き出す「トランプ二次政権」の動きは見逃せません。

米国には干支はありませんが。大統領選挙は4年周期。干支12年は4年×3倍なので、なんらかの影響を与えているかもしれません。

過去12年の「日経平均の値動き」と「干支相場格言」

上図は、前回の辰年2010年から2025年1月までの14年間の日経平均のチャートです。直近のネズミ年以以降の相場格言をプロットしてみましたが、意外と当たっているように見えます。

| 年 | 干支 | 状況 |

|---|---|---|

| 2020年 | 子年 | コロナショックで大暴落した後、一気に「子繁栄」で株価上昇 |

| 2021年 | 丑年 | 「牛つまづく」で株価もでつまずく |

| 2022年 | 寅年 | 「寅千里を走る」というか、レンジ内で迷走 |

| 2023年 | 卯年 | 「卯跳ねる」で、株価上昇 |

| 2024年 | 辰年 | 「辰巳天上」で、 7/11:日経平均最高値株価42,224円 8/5:前週末比4,451円安、過去最大の下げ幅を記録 最終的には、年間の上げ幅は6,430円(19%) | 2025年 | 巳年 | 「辰巳天上」で、もう一度、日経平均最高値を狙えるか!? |

2025年の十二支十干「乙巳(きのと・み)」はどんな年か

「干支」と言うと、子・丑・寅・・・の「12の生き物」を思い浮かべますが、本来は「十二支十干(じゅうにし じっかん)」です。

十二支十干とは

十二支十干は、12の生き物である「十二支」と、10の要素からなる「十干」から成ります。

もともと干支は、古代中国で考え出された暦で、当時、惑星のうちで最も尊い星と考えられていた木星が、約12年で天球を一周することから、その位置を示すために天球を12の区画に分けてそれぞれに名前を付けたものが十二支(じゅうにし)の名の由来と言われています。

その後、干支は中国の古い思想である陰陽五行説も考慮し、12の「十二支」と10の「十干(じっかん)」を組み合わせた60年周期の暦に発展しました。

2025年「乙巳」が意味するところ

2025年の「「乙巳(きのと・み)」」は、「努力を重ね、物事を安定させていく年」ともみられます。

| 乙 | ・十干では第2位 ・困難があっても紆余曲折しながら進むことや、しなやかに伸びる草木を表す |

| 巳 | ・ヘビは脱皮し強く成長。「再生と変化」を表す ・その生命力から「不老長寿」を象徴する動物、または神の使いとして信仰 |

ヘビは財を大きくする力があるとも言われます。

金運アップに「白蛇財布」が支持されるのも、「財産を繁栄させる」「(ヘビが何度も抜け殻を生み出すように)お金を生み出す」という意味があるからです。

「巳年」の日経平均パフォーマンスを検証する

さて、ここまでは干支や十二支十干の意味から見る相場予測を見てきましたが、ここからは、過去の巳年の日経平均のパフォーマンスがどうだったか見てみましょう。

「巳年」の日経平均と米ダウの騰落率

以下は、1953年以降の5回の巳年の日経平均株価の騰落率(前年比)を示した表です。

日経平均は、米国株式の影響を強く受けるので、米ダウの騰落率も合わせて示しています。

| 年 | 日経平均 | 米ダウ | ||||

|---|---|---|---|---|---|---|

| 始値 | 終値 | 騰落率(%) | 始値 | 終値 | 騰落率(%) | |

| 1953年 | 361.31 | 408.06 | 12.9% | 286.44 | 280.9 | -1.9% |

| 1965年 | 1,165.22 | 1,386.03 | 18.9% | 874.13 | 969.26 | 10.9% |

| 1977年 | 4,990.85 | 4,630.39 | -7.2% | 999.75 | 831.17 | -16.9% |

| 1989年 | 30,159.00 | 38,915.87 | 29.% | 2,168.57 | 2,753.2 | 27.% |

| 2001年 | 13,785.69 | 10,542.62 | -23.5% | 10,646.15 | 10,021.57 | -5.9% |

| 2013年 | 10,395.18 | 16,291.31 | 56.7% | 13,412.55 | 16,576.66 | 23.6% |

| 平均 | 14.5% | 6.1% | ||||

6回中4回で株価が大幅上昇しており、相場格言どおりに高値をつける確率が高かったと言えます。

下落したと年を見てみると、

1977年の株価下落は、前年の1976年に株式市場が高値を付けた反動と思われます。

一方で、2001年の大幅株価下落は、米国ドットコムバブルの崩壊の影響によるものです。

つまるところ、「〇〇ショック」が発生すれば、平均など全く関係なくなるので、あくまでも、過去の傾向として捕らえておくことが大事です。

巳年の2025年の株価はどうなる?

2025年1月時点の相場環境を鑑みると、2025年は今年はプラス要素とマイナス要素が入り混じります。最も大事なのは「「トランプ2.0の動向」と米国政策金利動向」でしょう。

トランプ2.0の動向

トランプ2.0でどのような政策がとられるかで、風向きは大きく変わるでしょう。どのような政策がとられるかで、米国の景気も変わってきます。基本的には景気をよくする対策をしてくると考えられます。

パウエル議長率いるFRBも、トランプ2.0政治の風向きに敏感にならざるを得ません。

トランプ政策は基本的に「アメリカ・ファースト(米国第一)」で行われるため、高い関税を課す方針となれば、日本には打撃です。このように、米国株価上昇となっても、それを打ち消す事項もあるので、先読みが難しいですね。

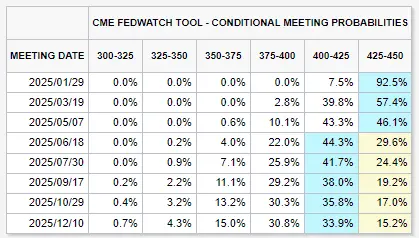

米国政策金利の動向

2024年米国は金利の引き下げを行いました。

9月FOMCで0.5%、11月に0.25%、12月に0.25%、3回連続の利下げが実施され、目下「4.25-4.5%」の設定です。

声明文では、利下げペースを表すフォワード・ガイダンスで、今後の利下げペースの減速を強調。

四半期に一度公表される経済・金利見通し(SEP)は楽観的な方向へ修正されています。

また、FOMC参加者のFF金利予想を示すドットチャートをみても、タカ派シフトしています。

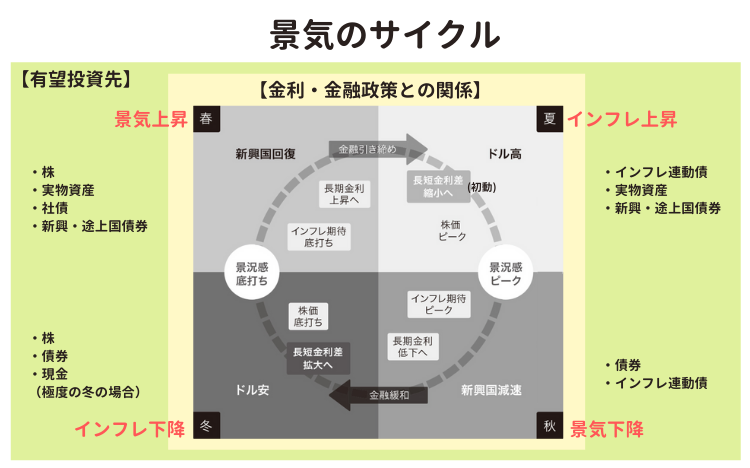

【おさらい】米国の金利と相場サイクル

米国の政策金利は、景気に大きな影響を与えます。米国金利は炭鉱のカナリアです。 「炭鉱のカナリア」とは何らかの危険が迫っていることを知らせる前兆を指す言葉であり、景気サイクルの大転換を見極める最重要指標です。

一般的には、「金利引き締め局面では株式は売り、国債は買い」です。景気後退が厳しいモノになれば、株も、コモディティも金も一斉に売られることになります。

一方、景気がソフトランディングするとなると話は別です。株式は上げたい欲求が強い資産でもあり、景気を冷やすことなく金利低下ができるなら、株式は上がることになります。

| 資産 | 軟着陸 or インフレ再燃 | 景気後退 |

|---|---|---|

| 株式(米国株) | 買い | 売り |

| 国債(米国債) | 売り | 買い |

| コモティティ | 買い | 売り |

| ゴールド | 売り(景気後退が深刻な場合) | 買い(引き締め終了で) |

今後は、米国の今後の米国雇用統計、インフレ率の指標を見ていくことがとても大事になります。

また、以下の記事で取り上げた指標も景気後退(リセッション)アラート指標です。

ちなみに、相場が下落しそうなときは、過去の金融危機でも資産を守ったことで知られるレイ・ダリオ氏の「全天候ポートフォリオ」が注目されます。

株式 :30.0%

中期国債 :15.0%

長期国債 :40.0%

ゴールド :7.5%

コモディティ:7.5%

なかなか、上記のように株式比率を落とすのはなかなか難しいものです。多くの人がポートフォリオに組み込むであろう、オルカンなどは株式への投資で米国株の比率は60%に上ります。

自分に合った投資スタイルを見つけるために役立つ情報源

世界が混迷を続ける時代(いつもかもしれませんが)には、市場の動きだけを見ていると、上下動の一喜一憂で、人生がストレスフルになります。

そこで求められるのが、自分の生き方・性格に合った「基本となる投資戦略・スタンス」が必要です。自分の方針も持たず、市場の意見・スキルのある投資家の意見に従ってばかりいては、結局、ストレスを抱えて、損することになると考えます。

このスタンスを考えるに当たっても大事になるのが「歴史を学ぶ」ことです。どのような状況で何が起きたのかを学び、自分の知識として整理しておくと、日々の価格変動への動揺が小さくなります。

私は、歴史から学んだうえで、資産状況、リスク許容度・投資の時間軸に合わせて自己で投資判断する力を実践でつけていくことが、資産を守る(結果的に増える)ことにつながると考え、コツコツ、学び、経験を続けます。

以下の本は、その知識のベースを作る点で役立つ本です。1冊でも読んでみることが、将来的な利益につながるはずです。

相場サイクルの良書

サイクル論を学ぶことは、「過去を学ぶ」ことです。投資経験を知識で補うことができ、あなたの投資判断力がUPします。勉強の価値、大いにありです。

最後に

今回は、干支相場格言と過去のパフォーマンス、そして、2025年 巳年の投資環境について確認してみました。

一つの参考情報として、読んでいただけると幸いです。