2024年4月20日 9時過ぎ、4回目の半減期イベントを通過しました。

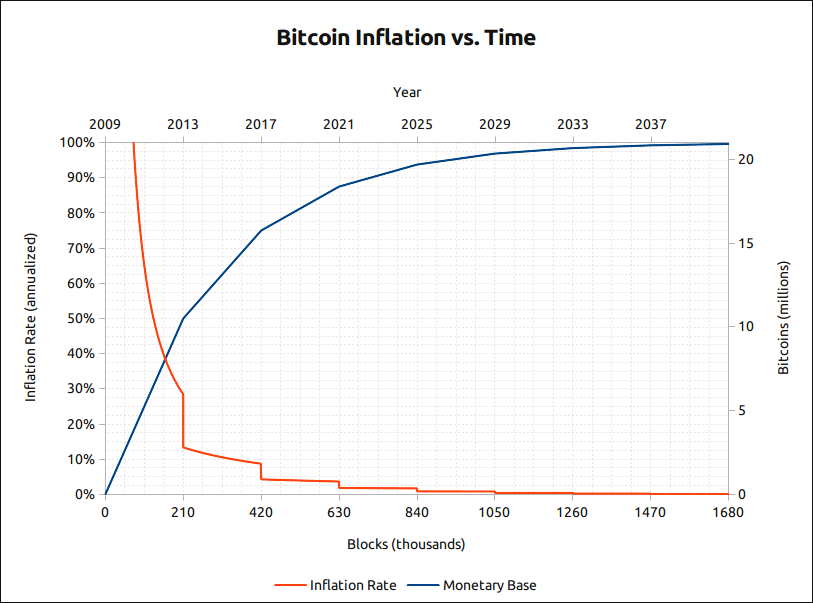

ビットコインの発行上限は2100万枚。これまで840,000のブロックが採掘され、採掘されたビットコインの割合は93.75%に上っています。今後、益々、新しく供給(採掘)されるビットコインの量は少なくなります。

4回目の半減期を機に、ビットコインは3回目の半減期から何倍になったか、今後、どのように価格形成するか(次のバブルはいつか)をシミュレーションしてみます。

目次

ビットコイン上昇の背景:4年サイクル

ビットコインの価格形成は「需要と供給」に基づいています。そして、供給量は定められており、法定通貨のようにジャブジャブ刷られることはありません。つまり、常に限定的である「供給増」に対して、買いたい需要が高まるとき、ビットコインは大きく上昇します。

この一つの要因となるのが、「4年ごとのビットコインの半減期」です。

4年に1度、半減期を迎えるビットコイン

流通しているビットコイン数と、採掘される残りのビットコイン数

ビットコインの発行上限は2100万枚とあらかじめ定められています。今現在は、93.75%がマイニング済(発行済み)です。

発行上限に達する前なので、少しずつですが、日々マイニングされ、市場に出回るビットコイン数は増えています。ただし、マイニングできる量・採掘量(供給量)は、段階的に減ることが定められています。このマイニング量が変化するタイミングが「半減期」です。

ビットコイン採掘者は、トランザクション(取引)をまとめたブロックが生成される度に、報酬としてこのビットコインを得ていますが、この報酬がブロック数21万枚を迎えるたびに半分になっていきます。

4回目の半減期は2024年4月20日。前回から10.8倍

以下は、これまでの半減期と、その時のビットコイン価格をまとめた表です。

| 半減期 回数 | 日付 | 経過日数 | BTC価格($) | BTC価格(円) | 上昇倍率 | 報酬 |

|---|---|---|---|---|---|---|

| 1 | 2012年11月28日 | $12.31 | 約1300円 | 50→25BTC | ||

| 2 | 2016年7月9日 | 1,319日 | $650.63 | 約5万円 | 38.4倍 | 12.5BTC |

| 3 | 2020年5月12日 | 1,403日 | $8,517 | 約91.5万円 | 18.3倍 | 6.25BTC |

| 4 | 2024年4月20日 | 1,439日 | 約63,900 | 約988万円 | 10.8倍 | 3.125BTC |

| 5 | 2028年4月17日ごろ? | 1.5625BTC |

半減期のサイクルは約4年。日数は確定していませんが、1,400日程度で半減期を迎えています。

3⇒4回目の通貨で、ビットコイン価格(円建て)は10.8倍になりました!

ビットコインが怖くて買えない/長期保有はできない方は、この過去を信じて、買い増し/長期保有すること決意してみてもよいのではないでしょうか。

ビットコインは1日いくら採掘されている?マイニング報酬の計算

4回目の半減期を例に、半減期を迎えた以降の1日当たりのマイニング報酬総額はいくらになるか計算してみましょう。

❶10分間に1回、ブロックが生成(取引台帳が書き込まれる)ので、

1日当たりのブロック生成数=6回×24時間=144回

❷現在、マイニングブロック当たりの報酬額=6.25BTC ※なので

1日の報酬額=3.125BTC×144回=450BTC

ビットコインの価格が上昇すれば、たとえ、ブロック当たりの報酬量は少なくなっても報酬額は増えます。

仮に、ビットコインが1000万円なら、

1日当たりのマイニング報酬総額=450×1000万円=45,000万円(4.5億円)

毎日これだけの価格分が増えるので、この増えた分を加えて、購入量>売却量 となれば、ビットコインの価格は上昇することになります。

半減期を過ぎると売り圧が減⇒上昇しやすく

さて、半減期前には価格が下落し、その後価格が上昇すると言われます。この理由は「売り圧」の減少です。

マイナーの採掘量が1日違うだけで半減します。4回目半減期であれば、前日1日9億円分だった報酬が、4.5億円分になるわけです。環境的に上がりやすくなるということです。

一方で、マイナーは慈善事業でビットコインマイニングをやっているわけではありません。当然のことながら、マイニングにはマイニングマシンへの設備投資・電気代が必要であり、これを事業縮小することなく維持するためには「現金」を確保しなければなりません。そのため、半減期前には売り圧が大きくなります。これが、半減期前に下落しやすいといわれる理由です。

なお、4回目の今回は、マイナーからの売り圧はあまりなかったようです。ただ、半減期直後は、Difficulty(難易度調整)も変化し、価格が変動します。投資家はこれらの動向にも注意を払っておきましょう。

>Difficultyの変化による影響

ビットコインのDifficultyと通貨の市場価格には、基本的に「正の相関関係」があります。つまり、Difficultyが上昇すると、ビットコインの価格も上昇しやすい傾向があります。

Difficultyが上昇は、ブロックの生成が難しくなるため(より多くの計算スピードを必要とする=設備投資がかかる)、マイナーへの報酬の水準は下がることになります。

ビットコインの「難易度調整」

ビットコインのマイニング時に行われる計算は、約10分間に1回の割合で正解が導き出せるように「難易度調整」が行われています。マイニングの難易度調整が行われる理由の一つとしてあげられる点は、ビットコインが新たに発行されるペースを保つためです。ビットコインの発行ペースを守ることで過度なビットコインのインフレの防止=価格の安定を保つことができます。

この、マイニングの難易度調整が行われる間隔は、2週間(2016ブロックごと)に1回と決まっています。直近の2週間でマイニングに成功した間隔が10分よりも長い場合には、難易度が下げられ、逆に10分よりも短い場合には難易度が上げられます。一般的に、マイナーの数が増えるほどマイニングの演算量は計算量が多くなり、必然的に難易度も上がります。

半減期とバブルの関係

上図は、対数表示で示したビットコイン価格の推移です。

ビットコイン価格が、青~緑~黄色~赤の線でで示されていますが、これは、次の半減期までも残日数を表しています。現在は「青色」で、半減期が迫っていることを示しています。

ビットコインの理論価格「S2Fモデル」

ここで、ビットコインの供給の仕組みからビットコインの理論価格を求める「S2Fモデル」について紹介します。

上図では、S2Fモデルは「オレンジ色の細い線」で示されています。

S2Fモデルとは、貴金属(金や銀)などの希少性と価値を測るモデルで、「S2F=市場に存在する量(ストック)/年間生産量(フロー)=ストック・フロー比率」で算出されます。

モデルの提唱者は、PlanB氏。採掘量が有限である貴金属と同様、発行上限がシステム的に決められているビットコインではこのモデルを当てはめた価格予想が盛んに行われています。

半減期経過日数とバブル

少し古いですが、半減期からの経過日数とバブルの関係がわかるように、図に説明を加えたものです。

これを見ると、過去のバブルサイクルに、以下の共通点があることがわかります。

・半減期前後(青~赤)の期間は❶S2F理論値に近い水準で価格が形成

・赤~オレンジ~黄色の期間に上に❶理論値より上方にオーバーシュート

・黄色~緑の期間に激しく暴落し、その後、底ねり(2年強)

このことを考慮すると、4回目の半減期が過ぎてもビットコインを持ち続け、次の半減期までの残日数が1,000~800日になる時期「黄色の時期」に売却すると高値で売り抜けられる可能性は高くなります。

次のバブルは、過去実績から2025年と予想

4回目の半減期が「2024年4月20日」とした場合、ビットコインの次のバブルはいつ頃になるでしょうか?

以下は、次の半減期までの残日数を元に、その目安となる日を計算してみた結果です。

上述した通り、残日数が1,000~800日ぐらいに次のバブル高値が来るとすれば、「2024年11月~2025年5月」の間に、最高値を迎える可能性が高いとシミュレーションすることができます。

| 次の半減期までの残日数 | 色の目安 | 目安となる時期 |

|---|---|---|

| 1400日 | 赤 | 2024年4月20日 |

| 1200日 | 橙 | 2024年11月6日 |

| 1000日 | 黄 | 2025年5月25日 |

| 800日 | 薄緑 | 2025年12月11日 |

| 600日 | 黄緑 | 2026年6月29日 |

| 400日 | 緑 | 2027年1月16日 |

| 200日 | 青緑 | 2027年8月3日 |

| 0日 | 青 | 2028年2月19日 |

ちなみに下表は、ビットコインがの半減期とその翌年の最高値を調べた表です。

| 半減期の年 | 最高値の年 | 半減期時価格 | 最高値 | 上昇倍率 |

|---|---|---|---|---|

| 2012年 | 2013年 | 0.13万円 | 12万円 | 92.4倍 |

| 2016年 | 2017年 | 7万円 | 235万円 | 33.6倍 |

| 2020年 | 2021年 | 91.5万円 | 778万円 | 8.6倍 |

上昇倍率は、4年サイクルを迎える度に、92.4倍、33.6倍、8.6倍と減少してきていますが、それでも短期間に大きく上昇しています。

価格はいくらまで上昇するでしょう?この点については、私はわかりません。

下限で見積もっても1BTC=2,000万円は超えるでしょう。過去の推移を見ていると、3,000万円、5,000万円もあり得るでしょう。

【最後に】ビットコインをポートフォリオに組み入れる意味

私は、ビットコインというか仮想通貨を資産ポートフォリオの一部に組み入れていますが、株式の資産クラスとは異なる値動きを見せることも多いに思います。デジタルゴールドとも言われますが、リアルゴールドとも異なる値動きをしている印象を受けます。

そのような観点からも、ビットコインを含む主要な仮想通貨をポートフォリオの一部に組み入れる意味はあると思っています。

ただし、ビットコインをはじめとする仮想通貨投資は値動きが激しい分、多くの人が熱くなってしまいやすい傾向があります。過去の私がそうでした。

あまり、熱くならないためにも、以下の本を読んでおかれることをおすすめします。過去の歴史や世の中の構造についてもわかって、参考になるはずです。