コロナワクチン接種が進み、2021年3月以降、力強い景気回復を見せている米国。それに伴い、米ダウ、S&P500、ナスダックとも絶好調で推移してきました。

しかし、

・メリマン重要変化日 4月23~26日

・週末のビットコインの大幅下落

・相場格言Sell in May

・先週、VIX指数がコロナショック以降最安値の15台まで低下

・ドル円 108円台へ 等

Chami的には、株式の先行きに不安を感じる要素が複数重なりました。

そこで、週明け月曜日の4月20日に、長らく持っていた短期売買(1~数ヵ月)用のCFD、FXのポジションの8割?を決済。ポジションを軽くしました。

一方で、少し株式波乱がありえるのではないかと考えて、VIX指数を少量ですが購入しました。

今回は、VIX指数を購入した理由、CFDの株式ポジションを決済した理由をまとめておきます。

目次

コロナショック後&現在のVIX指数について

最高値はコロナショック時:85(青線)

VIX指数がコロナショック後の最安値に到達

上記はVIX指数の日足チャートです。

2020年3月のコロナショック前までは、平時は$10~15、不安が高まると15を突破し20へ向かう値動きをしていたVIX指数はコロナショックをきっかけに、それぞれの水準が大きく変化。

最も楽観的な時でも「20」が底、投資家心理の不安が高まったときの上昇も簡単に「30」を超えてしまう状況が続いていました。

しかし、コロナワクチン接種の進捗と共に、2021年3月以降、米国経済は力強い景気回復がスタート。その結果、VIX指数も、それまでの底値であった「20」を割り込み、4月14日には「15.38」をつけました。

この先、株式指数が下落するのではと考えVIX購入

個人的には、冒頭に書いた「株式不安要素」が重なったため、現在持っているCFD 株式ポジションの多くを決済しました。

そして、一方で、今後、少し株価が下げるのではないかと考え、VIX指数を購入(ロング)しました。相場が反対に動いても(上昇しても)、底値は限られると思うので、ショートと違って、爆死することはないでしょう。一歩で、相場格言 Sell in Mayが当たって株価が下落すれば、ラッキーなリターンが得られるはずです。

以下は私がVIX指数を売買しているGMOクリック証券【CFD】のチャートです。

私は20台でロングポジションを持ちましたが、果たしてどうなるでしょうか。

長期投資で株式現物を保有している場合、

下落ヘッジにも重宝。

口座があると、売買戦略が広がります!

いざというときに役立つので、持っていて損なし!

米国経済と今後の株式予測

さて、上記では、相場の雰囲気や日柄などの観点からCFDの株式ポジションを整理し、VIXを購入(ロング)したと書きましたが、ファンダメンタルズ的な観点から、今後の米国経済、および相場予測をどう考えるのかについてもまとめてきたいと思います。

米国経済は力強く上昇

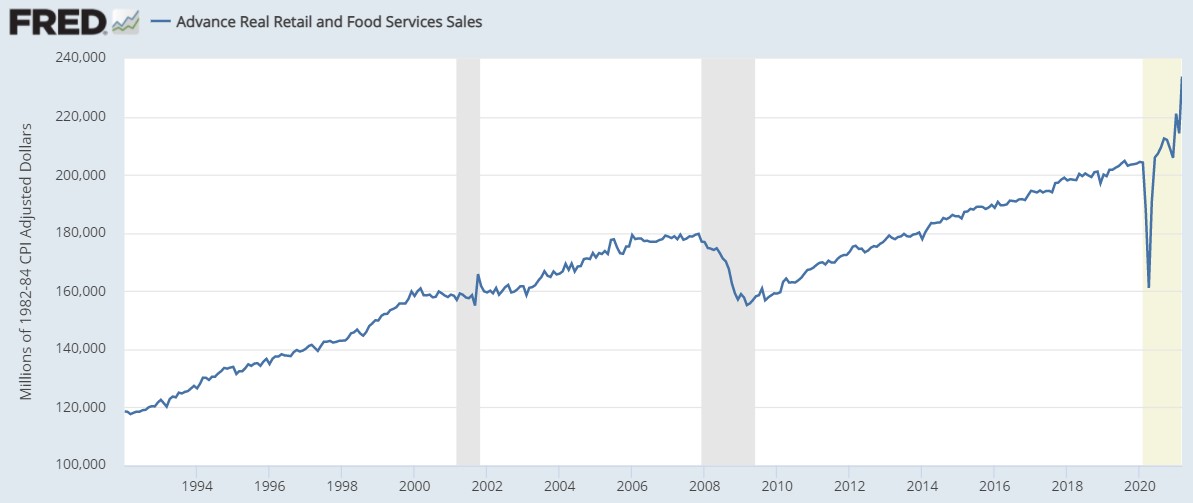

直近の株式経済は好調です。特に、米国経済の力強い上昇を明らかにしたのが、4月15日に発表された、3月のアメリカの小売売上高。下図の通り、急上昇しています。

経済成長率は今後鈍化と予測

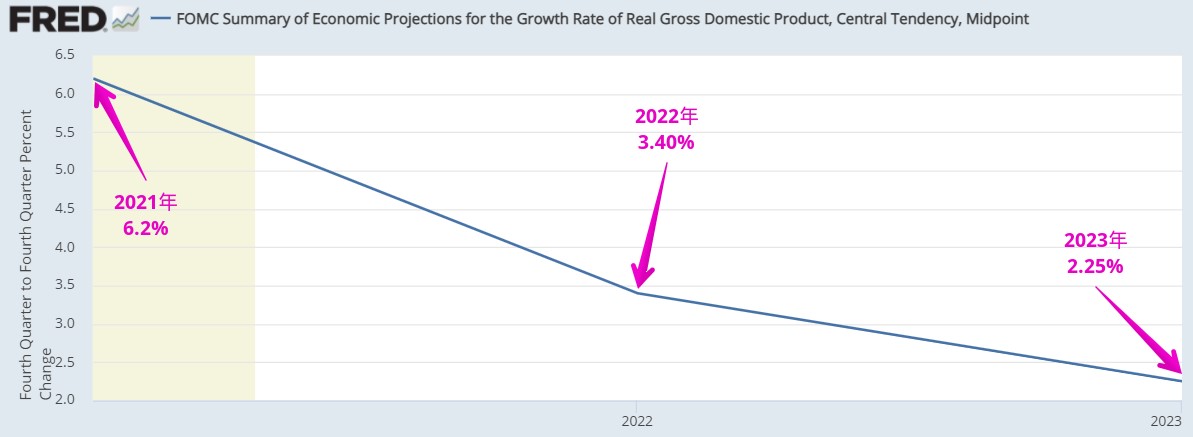

一方で、2021年からの急激な景気回復は長く続かないとみている専門家が大半です。それは、GDP成長率予測が2022年以降、下がり、緩やかな成長(=減速)になるとみていることから明らかです。

そうなら、3月に相場の話題となった、米国金利上昇やインフレも緩やかになるはずです。

この先数ヵ月の間では、長期金利・インフレが上昇することはあると思いますが、2021年の金利上昇時に不安視されたほどに長期金利・インフレも急激には進まないのかもしれません。

ポジションを大幅縮小したわけ

CFDの株式ポジションの8割を決済した理由は、2021年3~4月の上昇で利益が乗っていたこともありますが、保有していた株が、景気回復銘柄、金利上昇銘柄だったことが挙げられます。

具体的には、コロナを理由に需要が弱かった分野「石油」「ホテル」「エネルギー(石油)」「防衛」、及び、金利上昇で恩恵を受ける「金融」などのセクターです。

これらの株式は、目論見通り大きく上昇しましたが、直近では高値停滞or若干の下落という状況にありました。まだ、長期目線ではまだ上昇の余地はあると思いますが、少し前から、セクターローテーションで言うところの、一旦の「旬」は終わったかもしれないと考えていました。

そんなセクター群の場合、今後、米国株式指数が下落となるなら、一気に利確が進むはずです。

株式現物で保有しているなら、もう少し気長に保有しても気長に待っていればいいかもしれません。しかし、CFDでレバレッジがかかり、日々利息相当もかかるポジションであるため、一旦、決済するのがベターと考え、利益確定しました。

次に狙うべきセクターは?

3~4月に盛り上がったセクターの次に来る循環物色先が何なのかは、まだ、調査&経験不足でわかりません。少なくとも、銘柄選びは、これまでより、難しくなるでしょう。

少し、株式相場全体が下落するのであれば、売られたところを買い戻すという手もあるのかもしれません。

株式市場は極めて動きが早く、常に実体経済の先を見て動いていきます。景気も金利もインフレもマイルドになっても安定しているセクターが、次なるターゲットとになるのかなとも考えます。

しばらく、そばの状況を見ながら、次なるセクターor銘柄を探してきたいと思います。

最後に

今回は、市場の変化を感じて、無理せず、レバレッジ取引であるCFD・FXのポジションを縮小した理由、及び、一旦の米国株式下落を見越して、VIX指数を少量購入したことまとめました。

自分の予測が目論見通りとなるか、どうかは別として、記録としてその時の自分の考えをまとめておくと、ポジション見直すときに非常に役立ちます。

皆さんも、売買する際、なぜその銘柄を買ったか記録に残しておくことをお勧めします。

一部を仮想通貨に回そうかなぁなどと考え中です。

ドル円もFXで投資するのではなく、仮想通貨でドルペッグ通貨を買ってDefiで回す方、レンディングに回す方が、投資戦略が増えるかなぁなどと考え中です。