株やFXで市場を大きく動かす事件・要人発言・指標発表。

一瞬にして株なら数百円、FXなら1円動くことも珍しくなく、トレンドが変わったのではないかと思わせ、ポジションをどう持つか、判断に悩まされます。しかし、実際は長期トレンドを大転換させるようなイベントは滅多にありません。大体は、一定期間を経て元のトレンドに戻ります。

しかしながら、株式/FXのトレンドを大転換させる重要事項は確実に存在します。

トレンド大転換のキッカケとなる変化・予兆は、経済の原理原則を知っている人なら、株式・FXニュースなどを読んでいる方なら気が付く内容です。しかし、「トレンド大転換」は、単純に0/1で切り替わるわけでなく、上下動を繰り返しながらゆるゆると方向転換するためトレント大転換に気が付きにくいのです。

結果、多くの人はリーマンショック・コロナショック時のように、気が付いたときには大暴落に巻き込まれていて手の打ちようがなくなってしまいます。

では、何に注意すればいいか?

それは金融市場の炭鉱のカナリアとも言われる「金利」と、なんだかんだ言っても世界経済に最も大きなインパクトを与える国「米国の動向」です。

今回は、堀井正孝著「改訂版 金利を見れば投資はうまくいく」や、その他参考記事なども踏まえながら、重要ポイントを紹介します。

目次

大きな相場の方向性を決定づけるもの:金利

市場は常に上下動を繰り返しています。しかし、そこにはあるルールが存在します。

通常、経済イベント・事件などによる値動きは一時的

経済指標の発表などで予想が大きく外れた場合、市場は動揺し、市場が乱高下します。

しかし、経験則ですが、長期時間軸で見れば、経済指標によりトレンドが大転換するのは極々まれな話。多くの場合は、早ければ1時間後、数日~数週間かかっても、結局、長期トレンド方向に戻っていきます。これは、株の場合も、FXの場合も同様です。

そのため、大きなトレンドを読まず、市場で繰り返される気迷い(上下動)に付き合っていると、資金管理に厳格なルールを敷いている方ほど、「行ってこい」でやられることになります。

「金利」がなぜ重要なのか

ただし、「金利」に関する方向転換の示唆があった場合は別です。この場合は、市場の動揺と共にトレンドが転換する可能性が高いです。

以下は、2019年の藤巻健史氏のツイッターですが、「為替は米国でも動かせず、動かせるとしたら金利を動かしたときだけだ」と発言されています。

トレーダー以外の方が多く持つ誤解ですが為替は米国であろうと動かせません。動かせたら多くの経済危機は起きなくて済むと思います。

多少なりとも為替を動かせるとしたら金利を動かした時だけです。なお日本で国力以上の円高なのは市場原理が働いていないから、中国は資本規制をしているからです。 https://t.co/538i7KctTA— 藤巻健史 (@fujimaki_takesi) May 18, 2019

だから、「金利」と「米国の動向」を見ることが大事です。

金融市場の炭鉱のカナリア「金利」

「炭鉱のカナリア」とは何らかの危険が迫っていることを知らせる前兆を指す言葉です。その昔、炭鉱労働者がカナリアを籠にいれて坑道に入って、有毒ガスの探知に利用したことにたとえ、金融の世界では、株価の急落や景気変調のリスクを示すシグナルの意味で使われます。

この炭鉱のカナリアとなるのが「金利」です。

なぜ、金利は為替を動かすのか?

ではなぜ、そのようなことが起こるのか?

各国の中央銀行は、景気のバランスを取るために金利を調整しています。具体的には、

・モノが売れる

・企業は資金需要が増加、個人は消費拡大、金融機関は貸出が増加

・結果、お金の需要は高まり金利が増加

・モノが売れない

・企業は資金需要が現象、個人は消費抑制、金融機関は貸出が減少

・結果、お金の需要が低く金利が低下

つまり、中央銀行が金利上昇から金利低下に舵をきるということは、不景気でモノが売れなくなり始めたことを示す合図です。それ以降、景気は悪くなる可能性が高いため、株価は上昇から下落に転じることになります。

景気のサイクル ~金利・金融政策との関係

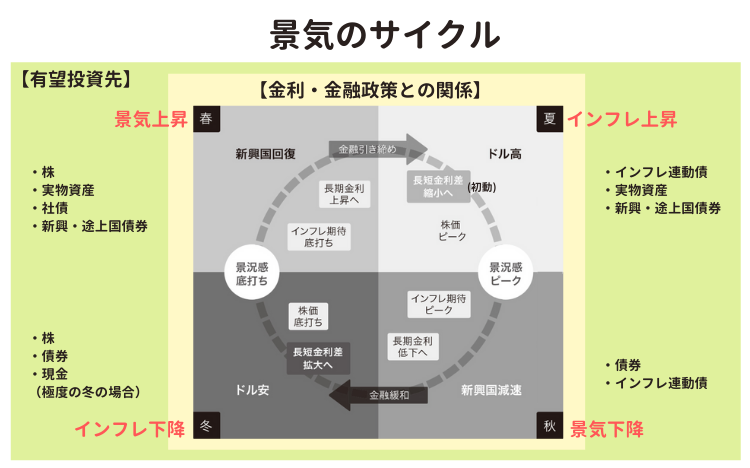

上記は、金利と金利政策の関係を含む「景気サイクル」を示した図です。

景気サイクルを理解すれば、何に投資すればいいかがわかる

景気サイクルの図を見ると、景気が上向き始める「春」、景気拡大期となる「夏」、景気が下降に転じ始める「秋」、不景気の「冬」の4つのそれぞれの局面で、投資家は何に投資をすればいいか、おおよそ判断ができます。

まずは、現在がどの段階にあるか、抑えることが大事です。

米政策金利(FFレート)を把握する

さて、ここで、景気サイクルのどの局面にあるかを見るにあたって、重要なのは、世界経済を引っ張っているのは「米国」です。故、上記、景気サイクルの現在地を把握する場合も、見るべきは「米国の金利」であり、「米国の経済状況」です。

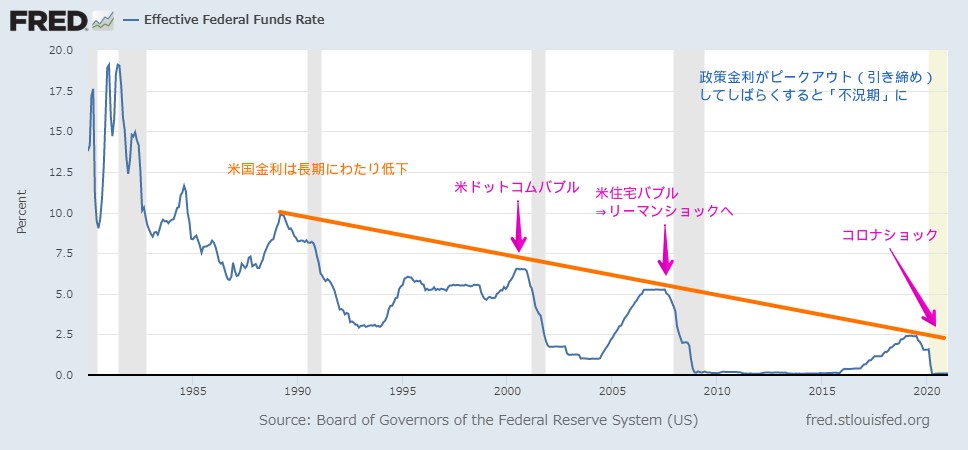

では、米国の政策金利はどのように推移してきたのでしょうか?

上記は、米政策金利(青線)と不況期灰色)の関係を表した図です。米政策金利の低下が起こってからしばらくしてバブル崩壊が起こっていることが分かります。この歴史は繰り返されています。

今後も、株式であれ、FXであれ、米国の政策金利、および、米国債の金利がどのように動くかを見ながら、投資を行うことが極めて大切です。

相場に役立つおすすめのサイクル論の参考書

金利を見れば投資はうまくいく:堀井正孝

3つの金利を使って、「金利」を「炭鉱のカナリア=警報」として機能させれば、景気の変調に気付いて、投資でうまく立ち回ることができる。

本書では、大事な3つの金利と景気の関係、金利の何に注目し、どのように変化するのか、その変化が景気にどのように影響するのか、学べる。投資をするなら読むべき1冊。

市場サイクルを極める:ハワード・マークス

「投資で一番大切な20の教え」の作者、ハワード・マークスの第二弾に当たる本。『投資で一番大切な20の教え』の中でも重要度の高い「市場サイクル」について徹底解説された良書。

市場サイクルを理解することなく、有利に投資することはできない。

「今、相場はサイクルのどこに位置しているのか」、サイクルの読み方を徹底解説。相場のいい時期・悪い時期がわかれば、投資成果は平均より確実にアウトパフォームする!

相場サイクルの見分け方:浦上邦雄

先の書籍と同じく、相場の大きなサイクルを見極め、投資効率を上げるためのノウハウが詰まった書。普遍的な株式相場の局面推移と、それぞれの局面で主役となる銘柄の種類を的確&徹底的に解説。学び多し!

政策金利を変化点に、相場を「金融相場・業績相場・逆金融相場・逆業績相場」の4サイクルに切り取り、その時々、どのように投資すべきか解説されている。

アノマリー投資:

相場には、明確な理由はないけれど、起こりやすい市場の癖=アノマリーがあるーアノマリーは別の言葉で表現すれば、季節性(季節的な統計)。

必ず起きるとは言い切れずとも、傾向を知って投資するか/否かで、投資成果に大きな差が出る。大きな利益のチャンスをとらえ、損しやすい時期に投資を控える情報が得られる1冊。

景気サイクル投資法:

景気サイクル投資法(シクリカル投資法)は、景気循環・連動を活用した投資戦略。株価の上昇トレンド、下降トレンドを決めるのは景気。ファンダメンタルズ、テクニカル分析を用いず、モノの値段を観察するだけでも大きなトレンドが読めることを教えてくれる一冊。

逃げて勝つ 投資の鉄則:田中泰輔

予言のような予測技術は存在しないが、経済、金利、株価、為替の密接なリンクから発せられる相場転換のシグナルをつかむことはできる。「投資の要」は相場サイクルを売り時(逃げ方)にこそありー。活路は国内ではなく海外にあるというのが本書の立場。多様性、分散、機動性の観点から、ETFの活用し、大敗せずに資産を築く長期投資本。

最強のお金運用術:加谷珪一

最後に:トレンド転換の前には「予兆」がある

今回は、トレンドが大きく転換する前には、ある程度の準備期間や予兆があり、注視すべきは「金利」と「米国の動向」で紹介しました。

経済・投資の原理原則を押さえることで、投資効率は確実に上がります。相場変動のストレスも軽減されるので、是非、理解をすることをお勧めします。