世代を問わず最大の悩み事「お金の不安」

「将来が不安」というときも、「お金の不安」であることが大半。

・将来どのぐらいお金がかかるのか

・リタイア後は、収入(年金)に対して、支出(生活費)がいくらになるのか

・リタイア後、貯蓄はいくら必要か

といった悩みです。

ではなぜ不安なのか?

理由は、生きていくために必要な「お金=必要額」が概算値すらわかっていないからです。

ざっくりでも、必要額の概算値がわかるとお金の不安も和らぎます。そのために実施したいのが「ライフプランシミュレーション」。

年齢ごとに必要額がわかれば、不足額を蓄えるためにどうしたらいいかといった問題解決に向けたアクションにもつながり、「漫然とした不安」から脱出できます。

目次

ライフプランシミュレーションとは

ライフプランシミュレーションとは、現在の暮らしやライフスタイル、今後の人生計画をもとに、現在から将来までの大まかな家計状況を試算することです。

Web上には無料のライフプランシミュレーションツールが多数あり、現在の年齢や就労状況、家族状況、現在の金融資産、さらには、将来控えているイベントや希望する老後の暮らし方など、簡単な質問に答えるだけで、おおよそのあなたの家計を診断、アドバイスも頂けます。

自分の人生にわたる必要額が視覚化してわかることで、家計の見直し・節約にもつながりますよ。

ライフプランシミュレーションで将来を予測

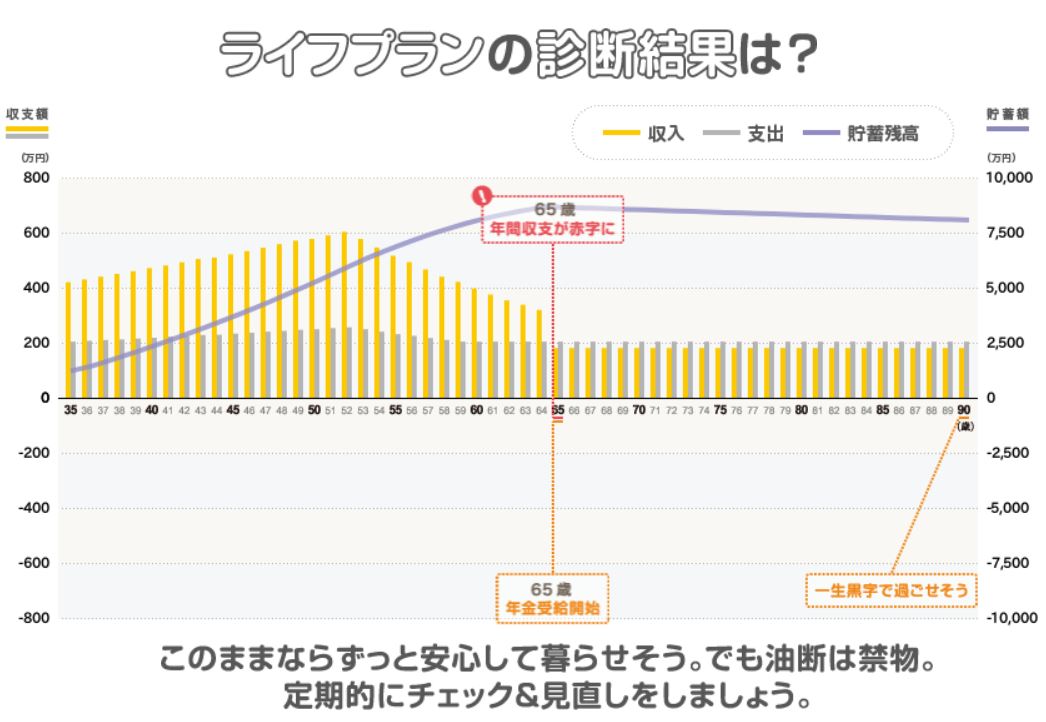

上記のライフプランシミュレーションサイトを利用すると、簡単な選択式質問の中から、自分に近いものを選んでいくだけで、年齢ごとに変化する年間の収入・支出、貯蓄残高を確認することができます。

ライフプランシミュレーションの見方

上図はライフプランシミュレーションの結果例です。収入、支出の推移、資産額が簡潔に示されます。

ポイントは、例えば会社員なら再雇用で65歳迄働くなら、以下の2点です。

・65歳の時点でしっかりと貯蓄ができているか

・年金暮らし以降、月々の不足額を貯蓄で賄い続けることができるか

大事なのは、老後必要額を具体的な「数値」に落とし込むこと

一昔前まで、「人生80年」と言われたりしていましたが、今現在は「人生100年時代」。

少なくともシミュレーション段階では90才、95才ぐらいまでは生きることを想定して、長生きリスクに備えたライフプランを考えておく必要があります。

まずは、上記で紹介したライフプランシミュレーションツールなどを利用して、漠然としたお金を問題を、「リタイアする年齢までにいくら貯めなければいけないか」という具体的な「数値」に落とし込みましょう。

老後の生活費を想定し、そのために必要となる具体的なリタイア時の貯蓄額すれば、「漠然とした問題」が、「リタイアまでにいくら貯めなければならないか」という具体的な数値に置き換わります。

これは老後のライフプランを考える第一歩です。

リタイアまでにお金を貯めるには

ライフプランシミュレーションの診断結果で、老後破綻する!という結果となってしまったあなた。

やるべきことは以下の3つです。

1.支出を削る:節約

2.収入を増加させる:努力して年収UP、副業

3.節約で浮いたお金を投資:iDeCo、NISAを利用した積立投資

まず最初に取り組むべきは「節約」

上記のなかで最も先に手掛けるのは「1.支出を削る」。家計簿をつけて自分の浪費を見つけ、それを削ることです。

家計簿付けなんて苦手…と思ったあなた、

今はスマホアプリで簡単に整理できます。事前設定、お金の使い方を工夫すればほぼ自動で家計簿付けをすることも可能です。

ちなみに私は、家計簿を自動化しているので、1週間にかかるかけ簿付けは「5分程度」です。方法は以下で紹介してるのでご参考に。

節約で浮いたお金は「積立投資」へ

これまで、投資経験がない初心者なら、まず始めたいのがコツコツ投資の「積立投資」。

中でも、優遇税制で税制面でもお得に投資できる確定拠出年金(iDeCo)やNISAがオススメです。

ではどちらを優先的に利用すべきかといえば、お得度の大きいiDeCoです。

但し、NISAは収入が少ない人はメリットが小さく、60歳迄引き出しができないというメリットもあります。

以下で、iDeCoを始めるにふさわしい目安年収について解説してるので、是非、参考にしてみてください。

iDeCoとNISAどちらを利用すべきか迷ったら…

最後に

「お金の漠然とした不安」を「いつまでにいくら必要か」という具体的な額に落とし込むことの重要性はお分かりいただけたでしょうか。

少なくとも「漠然としたお金の不安」「漠然とした老後の不安」を持っているだけでは、問題が解決されることはありません。具体的なアクションを起こすためにも、まずは、ライフプランシミュレーションを実施しましょう!