積立投資は始めるよりもどう終わるかが肝心。

FPのカン・チュンドさんの著書「つみたて投資の終わり方」を参考に、資産の取り崩し戦略について、考察しています。

今回は、その3回目。前回の資産取り崩しシミュレーションでは、65歳から85歳までの20年間のシミュレーションで、人生100年時代の取り崩しシミュレーションに対応しているとは言えません。

そこで、100歳での取り崩しをターゲット(正確には66歳からの取り崩しで40年間⇒105歳まで)の資産取り崩しシミュレーションを行ってみました。

目次

【再掲】リタイア後の積立投資の取り崩し方:方針

以下で紹介する方法は、著書「つみたて投資の終わり方」を参考にしています。

方針は次の通り。

❶安全資産:リスク資産を50%:50%に設定

❷期待リターン3%のポートフォリオを構築の上、

❸年1回、定率3%の取り崩し&リバランス(「資産比率」を復元)を、

❹手動で実施する

なぜ、この方針で行うのか、この老後資産の取り崩し法の優れた点はどこにあるのか、それをシミュレーションで確認した結果は以下の記事を参照してください。

【再掲+α】リタイア後の積立投資の取り崩し方:シミュレーション

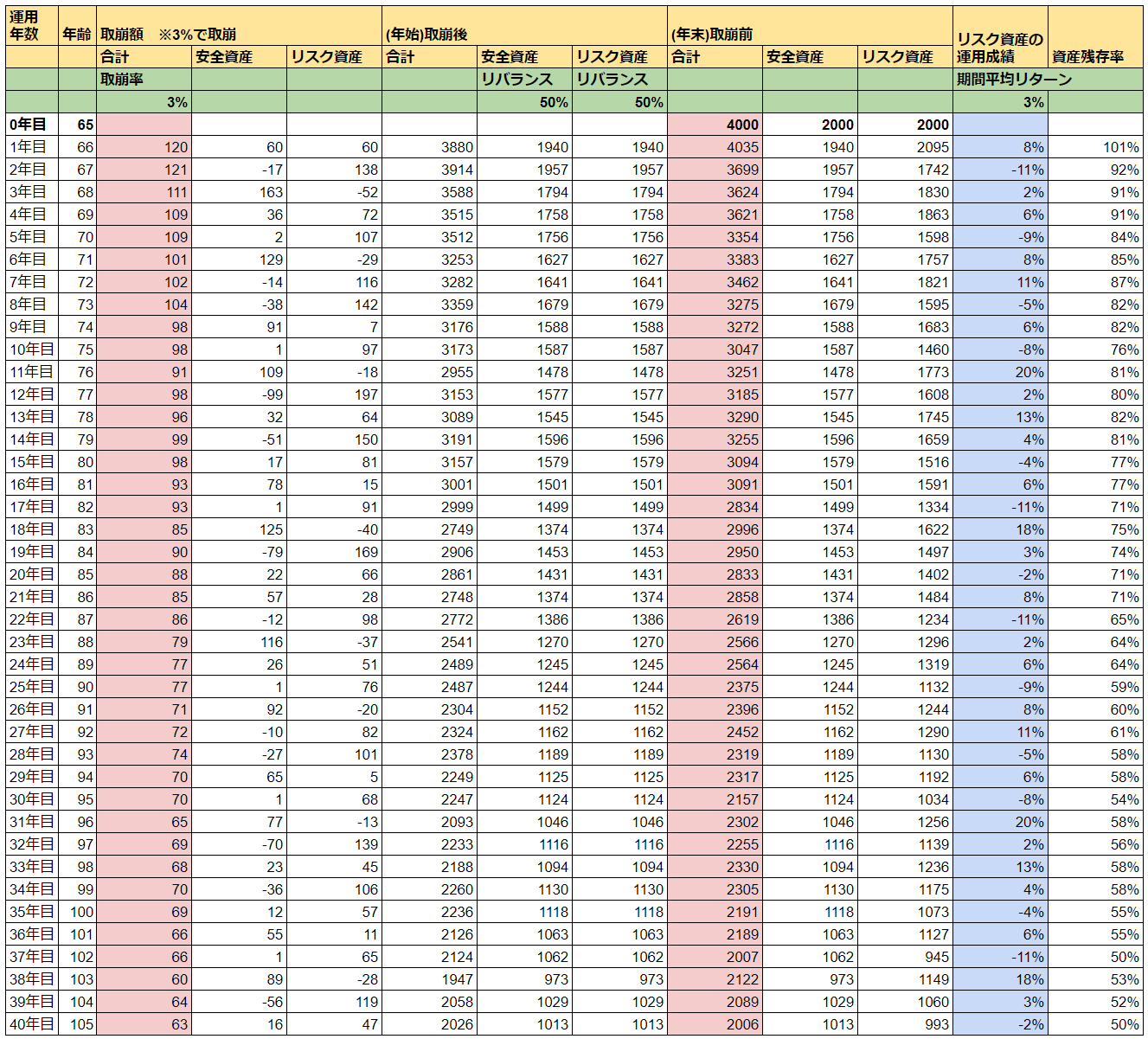

モデルケース設定

取り崩しに当たっては、以下のようなモデルを設定します。(本モデルも上記紹介の著書を参考にしています)

■リタイア年齢

65歳 ※66歳から取り崩し開始

■リタイア準備期間で準備したポートフォリオの構成

・安全資産 :貯金 2000万円

・リスク資産:eMAXIS Slim 全世界株式(オールカントリー) 2000万円

※1 安全資産:リスク資産=50%:50%

※2 期待リターン:株式 6%、貯金 0% ⇒ ポートフォリオの平均リターン 3%

※3 リーマンショック級の暴落遭遇時の下落幅想定:オールカントリー -50%

⇒ポートフォリオの下落は-25%

■運用方法

・年末の資産総額をもとに、取り崩し率3%で取崩し額を算出

・年初にリバランス。安全資産:リスク資産=50%:50% を維持されるように取り崩しを実施

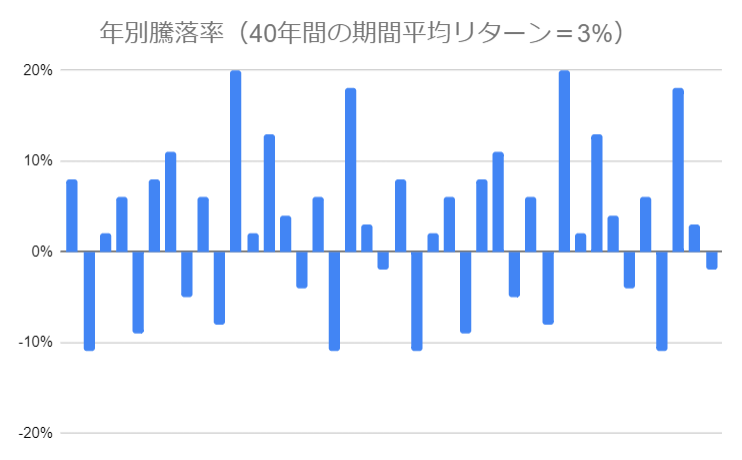

■20年間のリターン

成績が目立って良いわけでも、悪いわけでもない、どちらかというと平凡な40年を再現

※著書掲載の「20年間の毎年リターン」が2サイクル発生すると想定

シミュレーション結果

以下が取り崩し40年間の取り崩し結果です。

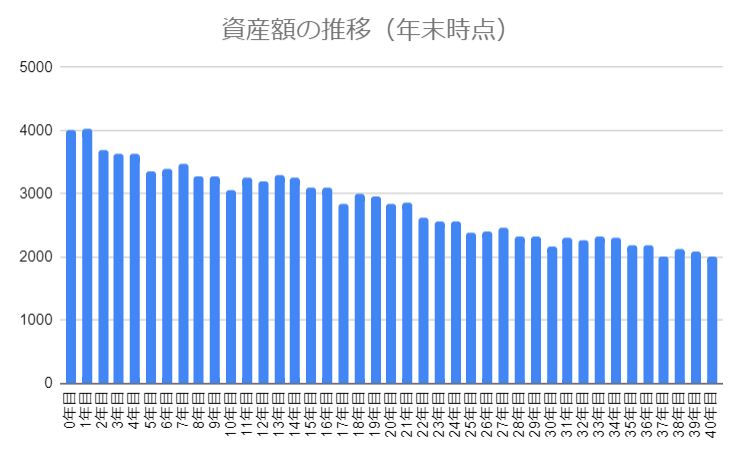

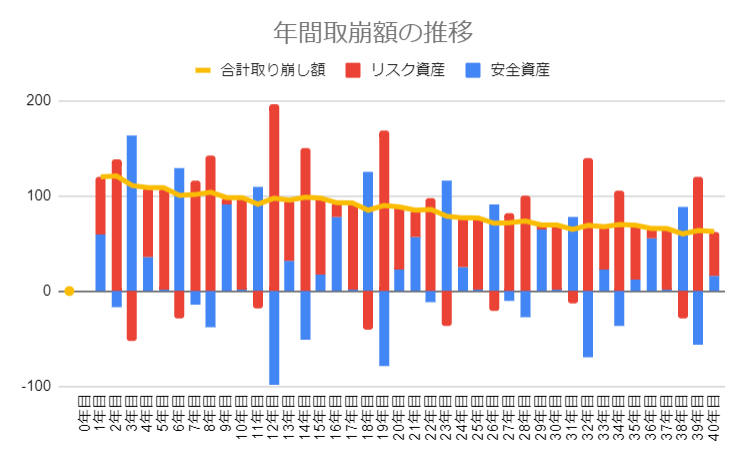

上記結果をグラフ化してみました。

年末時点の残資産推移

年末時点の残資産の推移です。取り崩しに伴い、少しずつ逓減し、取り崩しから40年後の105歳で資産が半分になっています。

①40年後の残資産額 :2006万円

②40年間の取り崩し総額:3419万円

③=①+②生涯利用可能額:5425万円

取り崩し期間、平凡な相場が続くなら、リタイア時の「資産総額」いくらであったとしても、

本書の方針である、

❶安全資産:リスク資産を50%:50%に設定

❷期待リターン3%のポートフォリオを構築の上、

❸年1回、定率3%の取り崩し&リバランス(「資産比率」を復元)を、

❹手動で実施する

を実現すれば、100歳を超えても資産が半分残るというのは、老後の安心軽減につながるのではないでしょうか。

年間取り崩し額の推移

毎年の取り崩し額の推移です。黄色の線が、毎年の取り崩し総額で、少しずつ、額が減っています。

当初年間120万円あった取り崩し額が、年63万円まで減少します。これは月の生活費で考えると、65歳時には「年金+月10万円」が、105歳になると「年金+月5.2万円」に減少するということです。

結果考察

ここからは、シミュレーションを見ての考察です。

資産を残す必要がないなら、老後のお金の心配は減る

105歳の時に、「年金+月5.2万円」で生活ができるかは、「若い時の頑張り次第」と「支出をどこまで抑える生活が実現できているか」次第。このうち、リタイア後にコントロールできるのは「支出」のみです。

ここで考えておくべきは、支出管理(節約)で、食費も娯楽費は減る一方、「医療費」は増えるという事実です。私の亡くなった母などを見ていると、彼女が人生で最も個人のためにお金を使ったのは「最後の最後(亡くなる前2~3年ぐらい)」ではないかと思うほど、お金がかかりました(保険で賄われた部分も多いですが)。医療費以外に、介護のための自宅リフォームなども加えると、さらにその額はUPします。

しかし、「死ぬときに資産を残す必要がない」なら、100歳でも半分残る資産を、早めに切り崩せばいいことになります。

多くの人が老後の心配ばかりして使わず死んでいくことは、「個人マネーの6割を保有しているのが60歳以上」であるというデータが物語っています。「自分が頑張って稼いだお金は、もっと、自分のためにお金を使っていいはず」ですし、お金ため込んでいる老人はお金を使った方が日本(の経済)のプラスにもなります。

少なくとも、私は、「DIE WITH ZERO」で死ねばいいと思っています。墓もあるし、豪華な葬儀もいりません。故、「自分の最後じまい」必要な委託費も含めて300~500万円も残せば、誰かに世話してもらうことも可能だろうと、ふわっと考えています。

むしろ、現時点では、老後にお金で苦しまないためにも、医療に関する知識を高めると同時に、「長く病院のお世話にならないように健康を維持すること」「脳を老化させないこと」が、「最も老後にお金を減らさないために最善策」となると考えています。

インフレにどう対抗するのか

上記シミュレーションではインフレが考慮されていません。

カンさんが、「ポートフォリオの期待リターン=取り崩し率」とするのが賢明だとする意図も、「インフレ」や、日本の厳しい財政状況を鑑みた「資産売却時にかかる税金の上昇」を加味してのものです。

インフレについては対抗できませんが、「資産売却時にかかる税金の上昇」への対抗としては、今後のNISAの制度変更がどうなるかは重要だと考えています。

なお、通常は「インフレ」になると、安全資産である預金、個人向け国債などのリターンは上がります。本シミュレーションでは0としているので、少しですが、リターン改善が見込めます。

ただし、2022年現在のような円安に伴うコストプッシュインフレの場合、安全資産のリターン上昇は見込めないことになります… ただただ生活が苦しくなるだけです。

このような経済の動きについても、学びを蓄積していくことが老後対策になります。今からなら、後何十年もその知識の積み上げができます。

結局、リタイア時にいくら資産が必要か

上記のようなシミュレーション結果をもとにしてでしょうか、FPのカンさんは、リタイア時に必要な資産の目安を「3000万円」と述べています。

上記シミュレーションに基づくと、

総資産額 3000 万円を 年3%で取り崩せば、取り崩し初年度の取り崩し額は90万円(月7.5万円)。

真面目に長く会社員と勤め上げた人ならば、公的年金と合わせて慎ましく生活することは可能だからです。

慎ましくに下線を引いたのは、結局のところ、必要な資産額に影響を与えるのは、「リタイア後の暮らしの支出額」ということです。

人それぞれ、

・受け取れる年金額

・用意可能な資産額

・リタイア時期

・老後の生活費

が異なります。

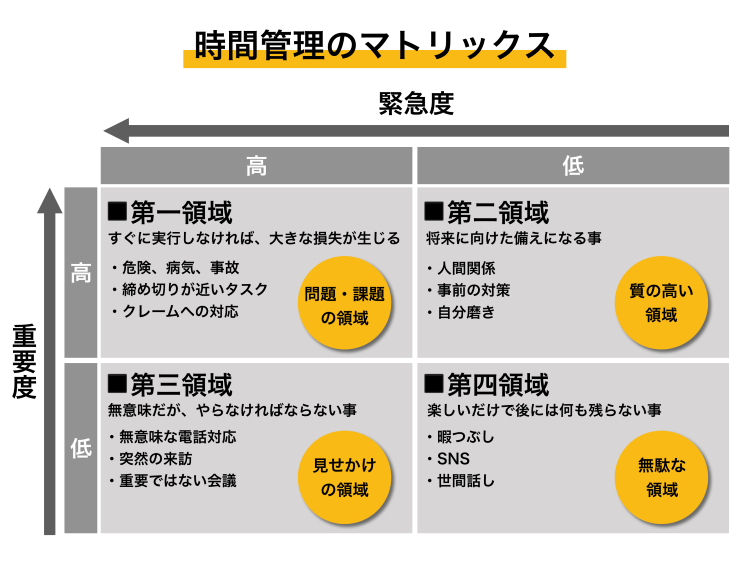

結局のところ、ざっくりでもいいので、自分でシミュレーションしてみる以外に、必要額を算出する術はありません。これは「時間管理のマトリックス」では最も重要とされる「弟2領域」のカテゴリーに属する問題です。一度経験しておけば、知識が貯まって、徐々に精度が高まっていくはずです。

やるかやらないか。それで、「老後不安」という化け物👻 を小さくできるかが決まります。

最後に

今回は、著書「つみたて投資の終わり方 (カン・チュンド)」を参考に、何パターンかの【積立投資の出口戦略】取り崩しシミュレーションをさらに深めました。

まだ、以下については、考察がまだです。

・市場が激しい暴騰・暴落相場した場合はどうなるのか?

・細かい取り崩しに不向きなiDeCoはどうする? 等

自分の考えがまとまった段階で記事にしたいと思います。

【つみたて投資の終わり方】出口戦略をシミュレーション

・積立投資の出口戦略の基礎を学ぶ

・積立投資の出口戦略、どこが優れているか、モデル検証

・積立投資の出口戦略、100歳で生きたらいくら残るか

本記事が少しでもお役に立ったなら、記事を書く励みになりますので、 Twitterフォローや RSS(feedly)登録をしてもらえると嬉しいです。新規記事公開時にお知らせいたします。