積立投資は始めるよりもどう終わるかが肝心。

どんなに頑張って積立をしても、リタイアで始まる積立投資の資産取り崩しがイメージできなければ、それはまさに、どこをゴールに走っているかもわからずに、不安だからやみくもに走っている(ただ怖くて積み立てている)ようなものです。

私もそのような一人でしたが、先日、FPのカン・チュンドさんの著書「つみたて投資の終わり方」を読んで、積立投資の終い方(取り崩し方)が、具体的な銘柄・運用方法でのイメージが随分進展しました。

今回は、積立投資の出口戦略をより深く理解するために、資産取り崩しシミュレーションを行った結果を紹介します。

目次

リタイア後の積立投資の取り崩し方:方針

以下で紹介する方法は、著書「つみたて投資の終わり方」を参考にしています。

方針は次の通り。

❶安全資産:リスク資産を50%:50%に設定

❷期待リターン3%のポートフォリオを構築の上、

❸年1回、定率3%の取り崩し&リバランス(「資産比率」を復元)を、

❹手動で実施する

なぜ、この方針で行うのか、この老後資産の取り崩し法の優れた点はどこにあるのかについては、以下の記事を参照してください。

リタイア後の積立投資の取り崩し方:シミュレーション

モデルケース設定

取り崩しに当たっては、モデルが必要です。

以下のようなモデルを設定します。(本モデルも上記紹介の著書を参考にしています)

■リタイア年齢

65歳 ※66歳から取り崩し開始

■リタイア準備期間で準備したポートフォリオの構成

・安全資産 :貯金 2000万円

・リスク資産:eMAXIS Slim 全世界株式(オールカントリー) 2000万円

※1 安全資産:リスク資産=50%:50%

※2 期待リターン:株式 6%、貯金 0% ⇒ ポートフォリオの平均リターン 3%

※3 リーマンショック級の暴落遭遇時の下落幅想定:オールカントリー -50% ⇒ポートフォリオの下落は-25%

■運用方法

・年末の資産総額をもとに、取り崩し率3%で取崩し額を算出

・年初にリバランス。安全資産:リスク資産=50%:50% を維持されるように取り崩しを実施

■20年間のリターン

成績が目立って良いわけでも、悪いわけでもない、どちらかというと平凡 な20年を再現

※毎年のリターンは、シミュレーション表の中に掲載

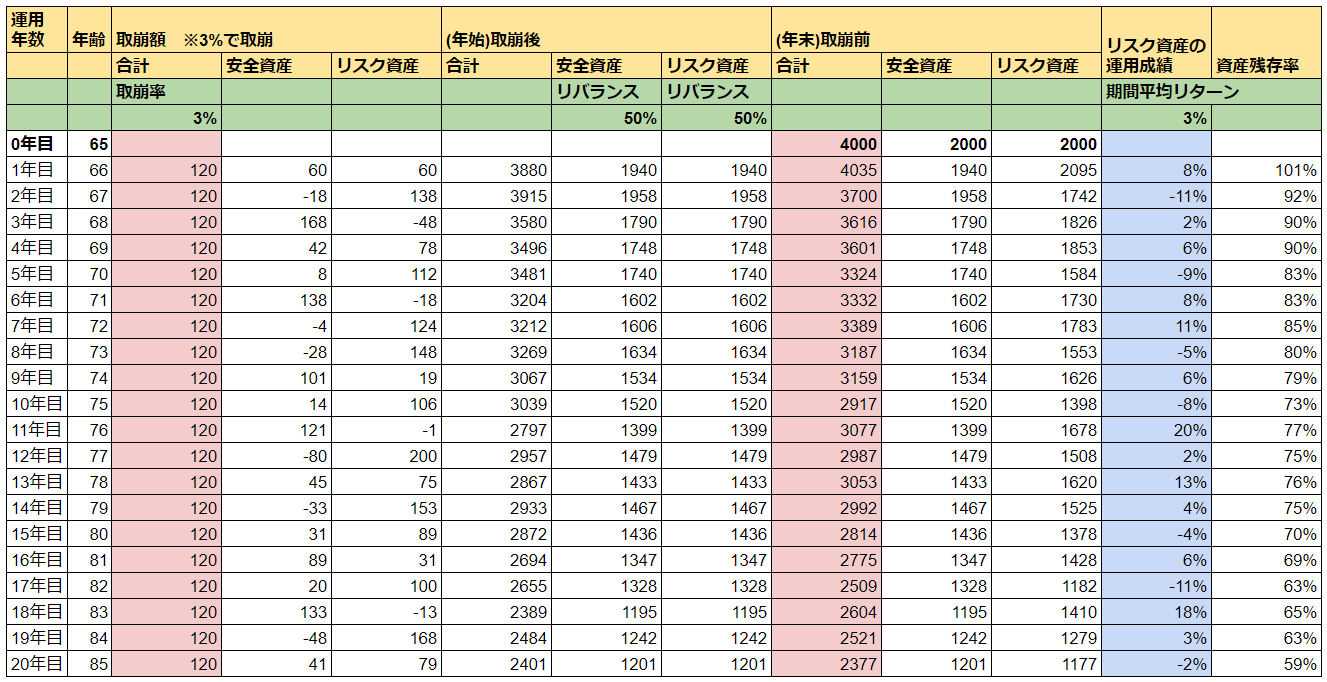

シミュレーション結果(その1)

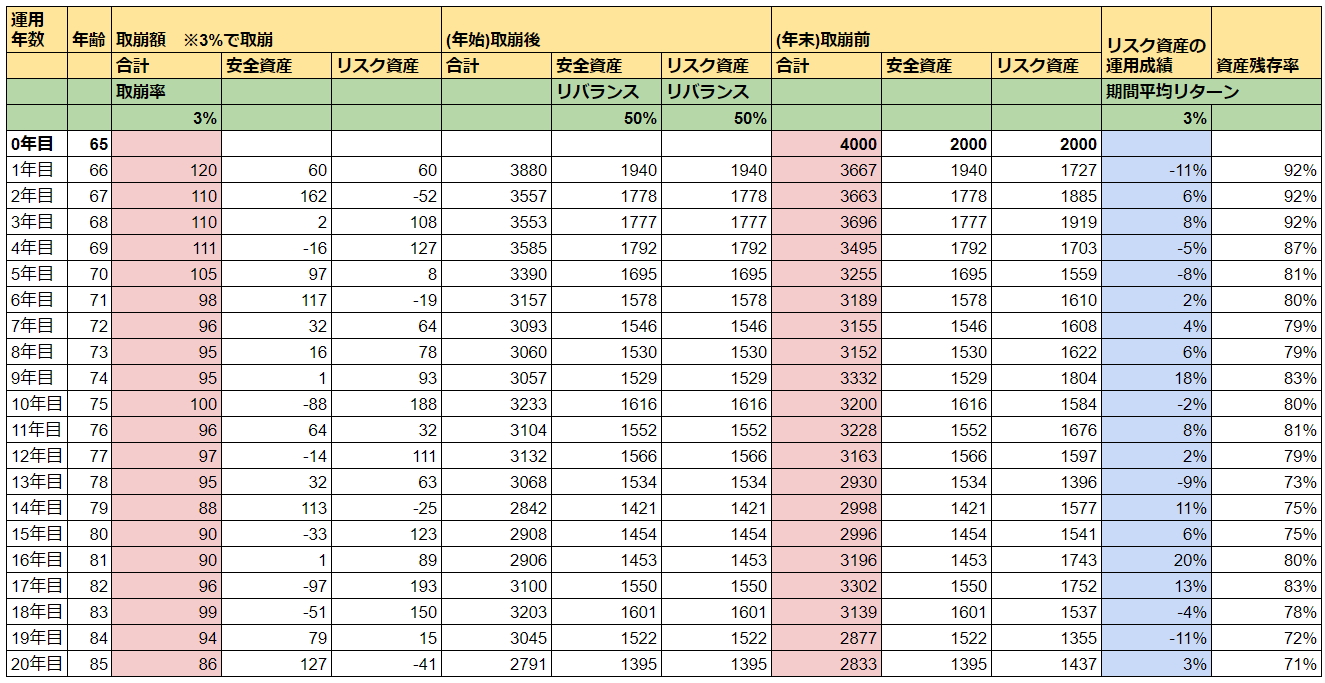

以下が取り崩し20年間の取り崩し結果です。

著書では、もう少し簡易な表が掲載されていますが、その内訳がわかるようにしました(ただ、端数処理のせいか、後半になると微妙に数値がズレていますので、その点はご了承を)。

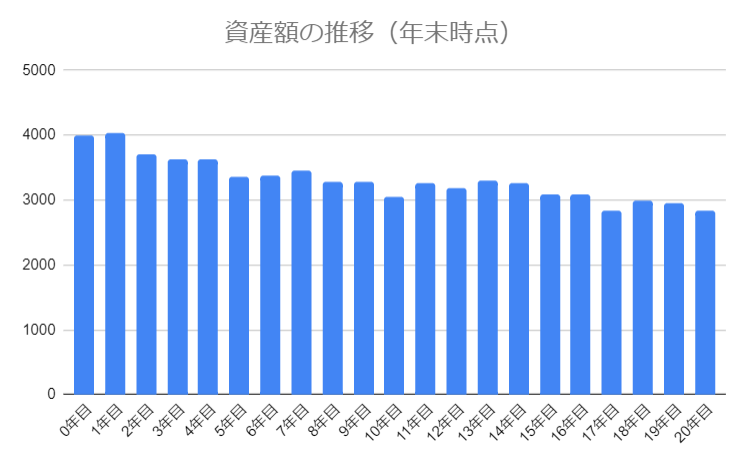

上記結果をグラフ化してみました。

年末時点の残資産推移

年末時点の残資産の推移です。取り崩しに伴い、少しずつ逓減しています。20年後の時点で見ると、

❶20年後の残資産額 :2833万円

❷20年間の取り崩し総額:2001万円

❸=❶+❷生涯利用可能額:4834万円

❸は、通過点である20年目の暫定値ともいえる数字ではありますが、額がスタート時の4000万円よりも約20%増加しています。

これが、こちらの記事の前半で紹介した、「取り崩しがうまくない典型なパターン❶:投資に急ブレーキを踏みたがる人(リスク資産を早く解約しようとする)」がよくない理由ですね。

リタイアと同時にリスク資産をすべて手放すのは×

その後の人生で得られるリターンを失う

年間取り崩し額の推移

次は、毎年の取り崩し額の推移です。黄色の線が、毎年の取り崩し総額で、少しずつ、額が減っています。

不思議なのが、「0を割り込んでいる箇所がある」ことではないでしょうか?

青の棒グラフが0を下回っている場合は、前年のリスク資産のリターンがよかったので、安全資産へ資産補填、赤の棒グラフが0を下回っている場合は、暴落に見舞われてリスク資産が小さくなったので、安全資産からリスク資産に補填(=貯金を多く取り崩して、投信購入)をしたことを意味します。

これによって、取り崩しが抱える大きな問題、「暴落時にリスク資産の取り崩しを行うと、資産が急激に減少。市場が上昇しても資産の回復力が大きく低下する」を回避しているわけです。

【再認識】ポートフォリオはシンプルでないとダメ

さて、実際に表計算を作ってみてわかったのは、本運用を実行しようとすると、資産ポートフォリオがシンプルでないと、毎年1回の取り崩しであっても、計算が極めて面倒になるということです。

カンさんが著書の中で「投信を1本化せよ」といっている意味がよく理解できます。

歳を取れば人の頭は劣化・老化しますが、その時でも運用できるように、できるだけ運用をシンプル化することが必要です。私の場合、おひとり様なので託せる家族もいません。家族がいても、面倒な管理をしてくれるかは甚だ疑問。夫は投資をするけど、妻は投資否定派、或いは、管理するほどの知識を持ち得ていないというご家庭も多いと思います。

投信のプロたちが優れたファンドを選ぶ「Fund of the Year」のランキングファンドも、その年の成績によって順位が変動します。それこそ、リターンのいいファンドは市場によって変わります。単にリターンを追求するなら「正解」はありません。

しかし、世界経済の成長を丸ごと買う「eMAXIS Slim 全世界株式(オールカントリー)」は、世界は今後も良くなっていく、成長すると信じられる人にとっては安心できる。気持ちの安心は大きいです。

【私のケース】積立ポートフォリオの最高が必要

現在、私は、iDeco、つみたてNISA、一般積立で、「eMAXIS Slimシリーズ」の以下の3本を積み立てていますが、今後、どうするかは要検討事項です。

・eMAXIS Slim 先進国株式インデックス

・eMAXIS Slim 全世界株式(オールカントリー)

・eMAXIS Slim 米国株式(S&P500)

現在保有分については、以下で対応ですね。

・iDeCo分は、銘柄入れ替えしても非課税なので問題なし

・eMAXIS Slim 米国株式(S&P500)は、額が多くないのでリタイア時に安全資産化(現金化)

リタイア後の積立投資の取り崩し方:シミュレーション

さて、ここまでは、著書で紹介されていたモデルケースの結果を紹介してきました。1例だけを見ていても、正直、本当に、この方法が優れているのかわかりません。そこで、別のパターンでも資産取り崩しシミュレーションを行ってみます。

【ケース1】定額120万円を取り崩す

上記は、積立投資が毎月(毎年)決まった額を積み立てるように、取り崩しも、毎年決まった額(開始時の資産の3%)で取り崩した例です。

これを見ると、はやり、残資産の減りが速くなります。うまくないです…

❶20年後の残資産額 :2377万円 ※残資産がモデルケースより456万円少ない

❷20年間の取り崩し総額:2400万円=120万円✕20年

❸=❶+❷生涯利用可能額:4777万円

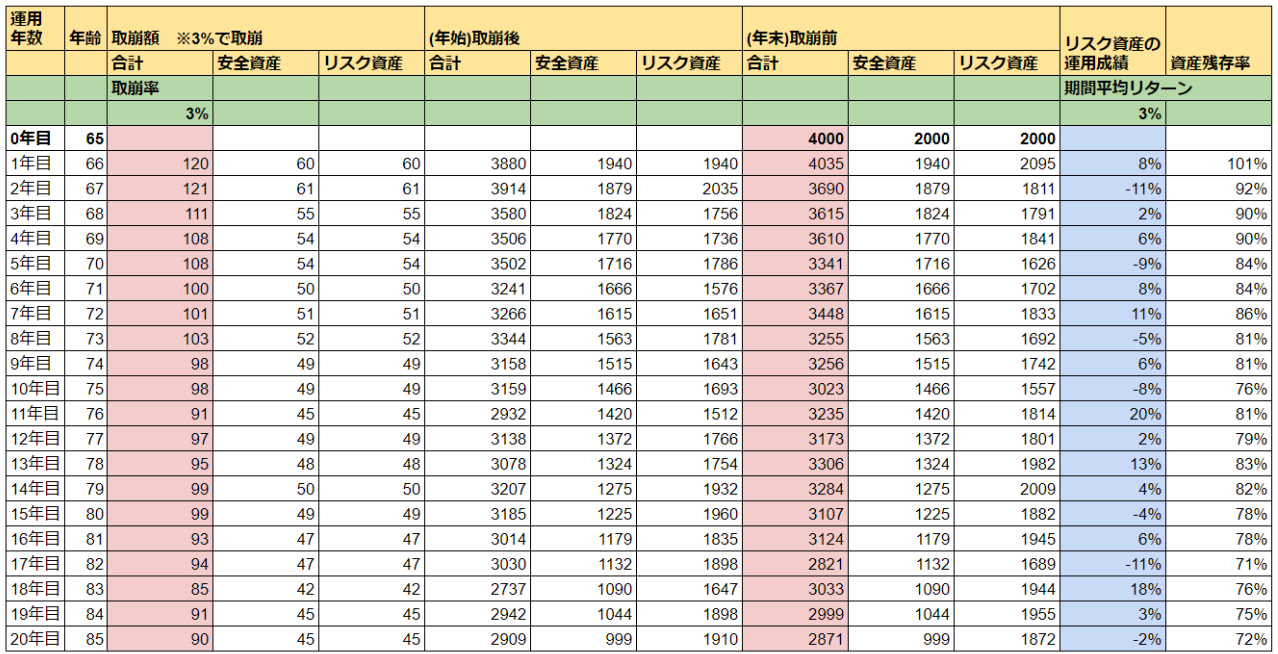

【ケース2】資産をリバランスせずに定率3%で取り崩す

上記は、取り崩し率3%は守りながらも、リバランスをせずに、安全資産とリスク資産を同額で取り崩した例です。

❶20年後の残資産額 :2871万円

❷20年間の取り崩し総額:2002万円

❸=❶+❷生涯利用可能額:4873万円

このケースの場合、安全資産:リスク資産=34.8%:65.2%に変化した結果、残資産が【モデルケース】よりも増加しています。

資産が増える方がいいじゃないか!と思うのは×。仮に、この次の年に、リーマンショック級の暴落がやってきたらどうなるか。資産は一気に減ります。

老後の生活においては、資産逓減は受け入れても、暴落で一気に失うことは避けなければなりません。稼ぎがある現役時代はここから再起も可能ですが、収入が年金しかない老後において、このミスは致命的です。

これが、「取り崩しがうまくない典型なパターン❷:投資のブレーキが踏めない人(リスク資産をいつまでも保有しようとする)」がよくない理由ですね。

リスク資産の比率が高すぎると、暴落時に資産を一気に失う

【ケース3】期待リターン3%でも、市場の浮き沈みパターンが異なる場合

20年間の期待平均リターンが3%だとしても、市場の浮き沈み(年ごとのリターンの順番)が異なるとどうなるか?

そこで、毎年のリターンを変えて計算してみます。

具体的には、【モデルケース】のリターン(セル水色部分)の順番を、2年目、4年目、6年目…、20年目、1年目、3年目、5年…、19年目の順番を入れ替えて計算してみました。

❶20年後の残資産額 :2833万円

❷20年間の取り崩し総額:1969万円

❸=❶+❷生涯利用可能額:4802万円

このケースの場合、いきなり1年目に大きめの下落がやってくるので、その結果、いきなり資産が91%まで目減りします。その結果、取り崩し額も減ってしまいます。しかし、20年後の残資産はキープされました。

結果を見て、わかるのは、やはり、最も資産に大きな影響を与えるのは、「大きな暴落」であることです。ただし、「暴落がいつくるかは、神のみぞ知る」です。

老後においては、資産を安全に守ることがいかに大事か、腹落ちしてわかりました。

最後に

今回は、著書「つみたて投資の終わり方 (カン・チュンド)」を参考に、何パターンかの【積立投資の出口戦略】取り崩しシミュレーションを行ってみました。

実際には、これ以外にも考えなければならないことがあります。

・市場が激しい暴騰・暴落相場した場合はどうなるのか?

・インフレにはどう対応する?

・取り崩し額が減少していくけど、生活できるの?

・細かい取り崩しに不向きなiDeCoはどうする? 等

一方で、つみたてNISAがより運用しやすい形になる可能性もあります。

制度の変更も鑑みながら、積立投資の出口戦略に関する課題については、自分の考えがまとまった段階で記事にしたいと思います。

【つみたて投資の終わり方】出口戦略をシミュレーション

・積立投資の出口戦略の基礎を学ぶ

・積立投資の出口戦略、どこが優れているか、モデル検証

・積立投資の出口戦略、100歳で生きたらいくら残るか

本記事が少しでもお役に立ったなら、記事を書く励みになりますので、 Twitterフォローや RSS(feedly)登録をしてもらえると嬉しいです。新規記事公開時にお知らせいたします。

単に「著書」とされると管理人さんが書いた本のように見えるので、書籍などとされるほうがよいと感じました。

わんわんお様

ご意見をありがとうございます。

ご指摘を頂きました件、タイトルを修正致しました。