2024年7月17日の株価最高値以降、急激に進んだ株価下落。

最も大きく下落したのが2024年8月5日となり、一時年年初来安値を更新しました。今年から新NISAを始めた人は、株価の下落が怖くて仕事どころではなくなった方もいると思います。

急激な株価急落を背景に、投資家の意見は「いったん売却しろ」と「慌てず持ち続ければいい」という意見に二分。投資経験が浅いと、この全く異なる意見に右往左往し、最悪な決断をしてしまうこともしばしばです

このような暴落パニックを、メンタルを壊さず、どのように乗り越えたらいいでしょうか?

私の考えをまとめてみます。

目次

即売れ!保有し続けろ!真っ二つに分かれる意見の正体

真っ二つに分かれる意見。なぜ、真逆な意見が存在するのでしょうか

短期投資・長期投資ではスタンスが異なる

「即売れ派」は短期投資家、「保有継続派」は長期投資家が多い傾向があります。投資スタンスが異なれば、当然、意見も異なります。

投資の初心者がやってしまいがちなのが、「短期投資」なのか、「長期投資」なのか、最初の投資スタンスを忘れてしまうことです。かつての私もそうでした。

おそらく、2024年から新NISAは、長期投資を前提としている方が多いはずです。しかし、相場が急落したときは、怖くてそれどころではなく、短期投資派の意見に翻弄されて売ってしまう。

含み損を抱えたまま売ってしまえば、全くNISAのメリットが活かせず、損失だけが残ることになります。そして、マイナスのメンタルだけが残ってしまいます。

そもそも人は不合理

人の感情は厄介です。合理的な判断を狂わせます。

本来、投資は「安く買って、高く売る」が基本なのですが、感情に支配されるとそうはならない。

「高くなると益々欲しくなり、安くなると怖くなって撤退してしまう。」という真逆の行動に出てしまいがちです。これは何も株に限ったことではありません。みんなが欲しい時に欲しいのが「人のサガ」です。

株式祈祷師の場合、さらに厄介なのが、下げが止まって反発しても、怖くて買い戻しができないことです。そして、そして、リバウンドしてしまうと、ここから、下がるんじゃないかと思って、なかなか、新たなポジションを持てなくなってしまいます。

少なくとも、ドルコスト平均法に任せてコツコツ投資を継続していれば、多少なりとも「安く買って、高く売る(安い時は多く買って、高い時は少なく買う)」が実現できたはずなのにです。

自分の思うように投資成果が出ないと、メンタルも「私は投資に向いてない…」と徐々に崩壊していきます。

短期売買は長期投資より、より早期判断・行動が必要であり、強靭なメンタルが必要とされます。多分、初心者には相当に難しい苦行だと、自身の経験から思います。

今は安値か/高値かは誰にもわからない

そもそも株価がどうなるかは、神のみぞ知る。今が高いのか、安いのかはわかりませんし、この先どうなるかもわかりません。

事実、毎年年初には、投資のプロたちが今年の株価予想を発表しますが、毎年連続で当たる人はいません。プロですらわからないのが相場です。

ただ、長期投資には、時間さえかければリターンを得られるというエビデンスがあります。(後述)

人・社会の貪欲に成長しようとする力を信じる

人は貪欲に成長を求める生き物です。さすれば、再び経済は発展し、それに追随して、株価も上がります。

私は、この「紆余曲折ありながらも、右肩上がりの経済成長のは続く」ことは過去のエビデンスから信じられます。一方で、自分には短期売買でコンスタントにリターンを得る能力があるとは、到底信じられません。故、急落時も売らずに保有を続ける長期投資を続けています。

株を売りたくなったら確認!シーゲル教授チャート

210年で株価はどうなったか

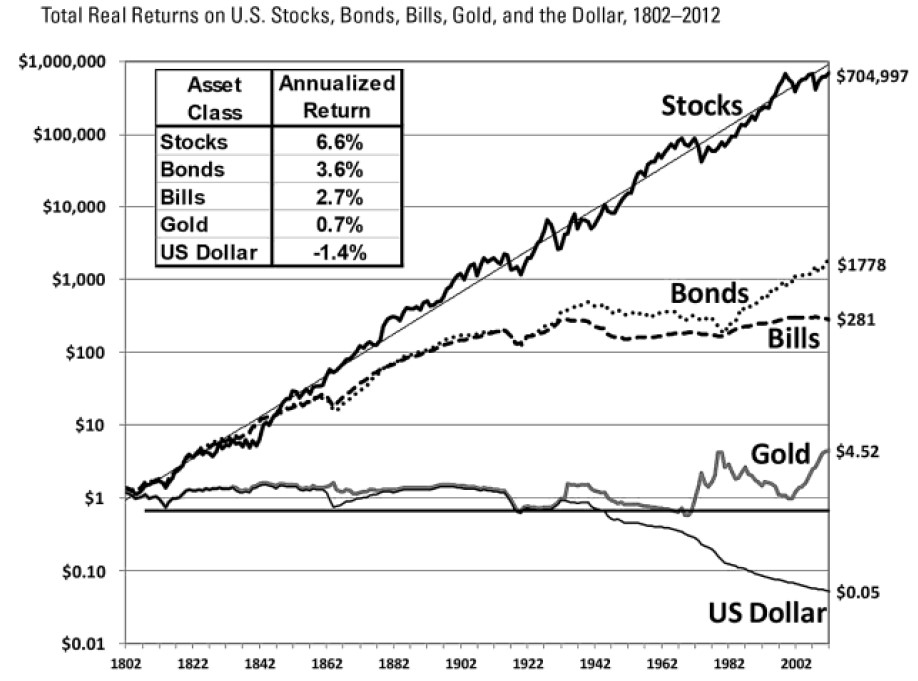

株の急落で売りたくなった再確認したいのが、長期投資の王道は「株式」であることを明快に示した、シーゲル教授のチャートです。

上図は、1802年に$1投資したら、210年後の2012年に資産がいくらに増えたかを示しています。

このチャートの中で、上下変動はありながらも一貫して右肩上がりで価値が増加したのがStocks=株式。1802年に株式投資した$1が、2012年には$704,997、つまり、210年間で70万倍増加という恐ろしい上昇を見せているわけです。

この数字、夢がありませんか?

株価が一時的に急落しても、信じて持ち続ける勇気がでませんか?

私は、長期投資を始めたころは、このチャートを見返して、暴落で揺れる売りたい衝動を押さえて、メンタルを保ちました。

もちろん、タイミングの悪い投資時期はあります。しかし、時間が投資家の味方になることは理解できるのではないでしょうか。

210年後の4資産の価値と平均利回り

株式、長期国債、短期国債、金、米ドル。4つの資産に預けて、$1がいくらになったか、また、その平均利回りがいくらだったかをまとめたのが下表です。

| 資産クラス | 210年後の資産額 | 年利 |

|---|---|---|

| 株式投資(Stocks) | $704,997 | 6.6% |

| 長期国債(Bonds) | $1,778 | 3.6% |

| 短期国債(Bills) | $281 | 2.7% |

| 金(Gold) | $4.52 | 0.7% |

| 米ドル(USドル) | $0.05 | -1.4% |

株式は平均利回り6.6%(実績)

上記表にある通り、米国株式(ダウ平均やS&P500)にインデックス投資した場合、平均年利回りは6.6%です。

これまで米国株インデックス投資の年利回りは5%は見込めると言われてきたのは、この分析によるものです。

ただ、今後は、先進国の経済成長力は弱まるかもしれません。経済成長力が落ちて、仮に長期国債の年利は3.3%ならば、210年で$1,778。

利回り差が3.0%あるだけで、210年が積み重なると、資産の差が396倍も出ることには驚きです。

ここには、「複利の力」と「リスクプレミアム」が働いています。

複利の力はわかると思うので、割愛。

リスクプレミアムとは、リスクのある資産の期待収益率から無リスク資産の収益率を引いた差のことです。

株式に投資するということは、大きな値上がりを期待できる反面、値下がりする可能性も高く、そのブレの大きさを受け入れたということになります。

リスクの大きな株式と無リスク金利(リスクフリーレート)商品が同じリターン(収益)であれば、みんなリスクのない無リスク金利商品に投資するでしょう。投資家は無リスク金利にいくらの利回りを上乗せすれば、リスクのある株式を買う気になるのかという、その上乗せ部分がリスクプレミアムです。

国債は、元本も利払いも保証された無リスク金利商品です。満期まで持ち続けることを前提とする限り、日本国債なら金利は約0.6%、米国債なら金利約5%と元本が保証されます。株式はこれよりもリターンが大きくないと、誰もリスクをとって投資してくれません。それゆえ、リスクプレミアムがつく分だけ、プラスリターンが得られ、長期投資するほど、リターンは大きくなるわけです。

※一時的にリスクプレミアが逆転期間はある。

210年で金の上昇率は限定的、ドルは減価

折角なので、「金」と「ドル」についても見ておきましょう。

個人的に意外だったのが「金」。210年経っても価格が4.5倍にしか増えていません。

金は有事の金と言われ、

❶世界経済が不安定になると上昇する傾向があること

❷ショック時にも値を保つ傾向にあること

❸希少価値があること

等から、もっと右肩上がりを描く資産だと想像していました。

とすると、誕生から爆裂上昇したデジタルゴールド、ビットコインも、いずれ、どこかで上昇力が大きく低下するとみておいた方がよさそうです。

一方、「米ドル」の価値の減価には納得。輪転機を回して紙幣を大量発行していることで資産価値の減価が急速に進んでいることがわかります。「円」も同様です。ただ、現金で持っていたら、資産は目減りします。日本の場合は、今後は、為替✕インフレでダブルパンチです。

それでも、まだ含み損に耐えられない!そんなときの点検事項

シーゲル教授のチャートを見ても、まだ、長期投資は無理だ… 株・ファンドの含み損に耐えられないと思った方は、以下の記事にも掲載しましたが、「リスクの取り過ぎの可能性が高い」と思われます。

「含み損・下落耐えられない方」は、株式の比率を下げ、債券や預貯金などのリスクの低いアセットクラスの比率を上げるなどの対応をした方がよいと思われます。

このリスクに対する考え方は人それぞれです。10%、20%下落しても、こんなこともあると思える人もいれば、1,000円の含み損でも耐えられない人もいます。しかし、このような方はそもそもろんとして株式投資に向いていません。売り買いや売却タイミングなどについて学ぶ以上に、「経済循環」など、経済について学んだ方がよいでしょう。

投資の勉強に役立つ本は、以下で紹介しているので、参考にしてください。