少しでも払う税金は少なくしたい!

誰もが考えることですが、あなたは個人型確定拠出年金 iDeCo(イデコ)を上手に使って、節税&優遇税制投資をしていますか?

iDeCoは、簡単に言えば、有利に自分年金(老後の資産形成)が行える投資優遇制度です。iDeCoは投資の利益にも多くの場合、税金がかからないばかりか、掛金の全額が所得控除の対象。税金を払う必要がある所得がある人なら、所得税・住民税を減らすことができるので、絶対に利用したい優遇措置です。

しかし、このiDeCoは、年末の駆け込みで節税に利用することはできません。つまり、年初か1月からの対策(投資)が必須です。

そこで、今回は、まだiDeCo投資を始めていない方向けに、なぜ、年末駆け込みで節税できない理由、および、可能な限り、有効に節税利用する方法について紹介します。

目次

iDeCoで税金が取り戻せる

国が進める非課税&節税投資の個人型確定拠出年金iDeCo(イデコ)。

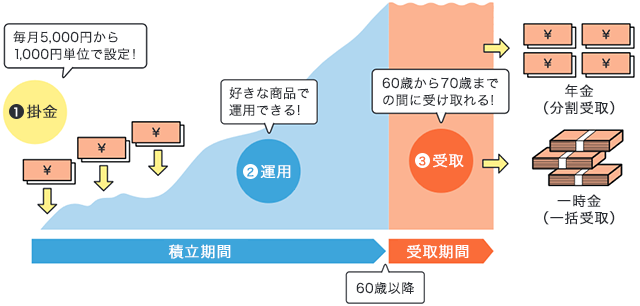

積み立てる金額は、毎月5,000円から1,000円単位で、その資金で投資信託などの金融商品を自分自身で選んで運用して、運用した資産を60歳以降に受け取れる仕組みです。

iDeCoは掛金の全額が所得控除の対象です。年末調整や確定申告をすることで、月々支払う掛金に応じて所得税・住民税が軽減されます。

掛金上限=控除額上限は働き方により異なる

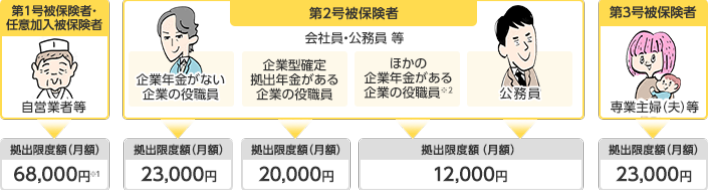

積み立てできる毎月の掛金上限額は、国民年金の種類や、企業年金の加入状況により異なります。

企業年金のないサラリーマンなら23,000円/月、個人事業主なら68,000円/月です。

| 被保険者分類 | 対象 | 月額 | 年間最大 |

|---|---|---|---|

| 第一号被保険者 | 自営業 | 6.8万円 | 81.6万円 |

| 第二号被保険者 | 会社員 | 2.3万円 | 27.6万円 | 会社員(企業型DC加入) | 2.0万円 | 24.0万円 | 会社員(DB+企業型DC加入) | 1.2万円 | 14.4万円 | 公務員 | 1.2万円 | 14.4万円 |

| 第三号被保険者 | 専業主婦 | 2.3万円 | 27.6万円 |

【重要】年の拠出限度額は、加入月に基づく

ここで注意が必要なのは、年の拠出限度額は(加入月数 × 各被保険者ごとに設定された掛金限度額(月額))までとなる点です。

つまり、会社に企業年金がない会社印の場合、1月分からiDeCoに加入していれば、年の拠出限度額は2.3万円×12カ月=27.6万円となり、この金額がすべて所得からの控除対象となりますが、6ヶ月間しか可加入してなければ、控除額は13.8万円に減額してしまい、節税効果が半減します。、

つまり、iDeCo初心者が始めてiDeCoをはじめる場合、できるだけ節税効果を高くするには、なるべく年初に近いタイミングで開始をする必要があるのです。

小規模企業共済等掛金控除証明書の提出で税金が安くなる

会社員の場合、11月ぐらいから年末調整の用紙が配られますが、生命保険、地震保険などと同様、iDeCo(イデコ)の掛金も自宅に届く「小規模企業共済等掛金控除証明書」を提出することで、掛金全額が控除対象となり、税金が安くなります。

また、個人事業主・フリーランスなら、確定申告で申告することにより、掛金全額が控除対象となり、税金が安くなります。ご自身で確定申告をするなら、マイナポータルで連携することで、データ連携もできます。

節税効果抜群。節税効果はいかほどか?

iDeCo(イデコ)の税金節約効果は抜群。

積立掛金全額が所得控除の対象となり、「所得税」と「住民税」が減税されますが、iDeCoの節税効果はいかほどになるでしょうか?

節税効果:モデルケースシミュレーション

以下は、会社員Aさんと個人事業主Bさんの2つのモデルケースで節税効果をシミュレーションした結果です。

年齢 :30才(掛金期間30年)

年収 :400万円

毎月掛金 :23,000円(掛金上限)

年間所得控除額 :276,000円

節税効果

1年で52,000円 ※

30年で1,560,000円

※各種控除を15%として計算

年齢 :40才(掛金期間20年)

年収 :800万円

毎月掛金 :68,000円(掛金上限)

年間所得控除額 :816,000円

節税効果

1年で269,280円

20年で5,395,600円

※年収=課税所得として計算

会社員Aさんの場合、年間掛け金拠出額276,000円に対して、1年間の節税効果は52,000円です。

これは投資に換算すれば、年間20%の利回り(=52,000/276,000)と同じ効果。これが同じ年収なら毎年続きます。

通常、長期投資の場合、株式投資の平均投資リターンは3~5%です。いかに、iDeCoの節税効果が高いかご理解いただけるでしょうか。もちろん、投資利益が出ていればさらにリターンは高くなります。

3つの積立投資。リターンが良いのはiDeCo

株式投資(インデックスファンドに積立投資)する場合、投資方法には、

❶一般課税口座での積立投資

❷NISA

❸iDeCo

の3つの方法がありますが、節税・優遇税制を考慮すると、同じファンドに投資したとしても、実質的な投資リターンは以下のようになります。

❸iDeCo > ❷NISA > ❶一般課税口座での積立投資

老後の資産形成を目的に投資をする(一度積み立てたら引き出さない)なら、絶対にiDeCoを利用すべき理由がここにあります。

2024年からは新NISAが始まり、非課税投資額も大きく増えました。自由に換金も可能です。様々な資金需要に備えられます。

しかし、iDeCoは老後資金の形成を目的としており、60歳まで資金がロックされるデメリットはありものの、だからこそ、新NISAを上回る大きな非課税特典があります。投資余力の大きい方は、併用でさらにお得に投資できます。

投資余力と投資が可能な期間は人それぞれ。万人にベストと言える唯一ベスト解はありません。ご自身の老後までの期間、及び、iDeCoでの月額投資上限なども鑑みながら、利用を検討してみてください。

iDeCoを始める金融機関選びの鉄則

iDeCo口座開設に当たっては、信託報酬の安い質のよい金融商品がしっかりラインナップされている金融機関であることが非常に大事です。

おすすめのiDeCo口座

私は、上記条件を満たす口座として、以下の2つの金融機関から選ぶことを勧めます。この2つから選べは間違いはありません。

私は、私はSBI証券でiDeCo投資

私はSBI証券でiDeCo、楽天証券でNISAを行っています。投資しているのは、低コストインデックスファンドの「eMAXIS Slimシリーズ」です。

私の長期投資の基本は「eMAXIS Slim 全世界株式(オルカン)」への投資ですが、iDeCo分だけ、「eMAXIS Slim先進国株式」にしています。オルカン一本への投資時よりも、若干、新興国<先進国よりのポートフォリオにしています。

iDeCo申込に当たって必要になる資料

iDeCoの資料請求の場合の場合は必要ありませんが、正式に申し込みをする場合は、以下の資料が必要になります。

①本人確認書類

住所が確認できる書類をいずれか1点(各種保険証、運転免許証、個人番号カード)

②基礎年金番号

基礎年金番号の調べ方:日本年金機構ホームページ:基礎年金番号の確認方法

③iDeCoの掛金引落口座の銀行名、支店名、口座番号 ※申込本人名義の口座のみ登録可能

④「国民年金基金加入員番号」および国民年金基金の掛金月額

※国民年金の上乗せの制度である「国民年金基金」に加入されている場合のみ

最後に

今回は、節税のためにも”なる早”で始めたいiDeCoの利用について紹介しました。

iDeCoの申込は、通常の株式口座開設に比べて手続きが面倒。しかし、面倒な手続きをするからこそ、得られるメリットも大きいと言えます。しかし、多くの人が、実際の投資までこぎつけられていません。

申込の壁を乗り切れば、60才まで毎年数万円~の税金が安くなるので、絶対に挫折してはいけません!

本記事本文でも述べましたが、仮に30才の会社員なら、60才までの30年でびっくりするほど節税額が積みあがります(しかも、運用益も多くの場合非課税)

年収400万円⇒52,000円×30年=156万円

わからなければコールセンターに電話で問い合わせることもできるので、是非、頑張って、投資を始めてください。絶対に、10年、20年、30年後に、iDeCoをやっていてよかったと思えますから。