今週になって弱い動きを見せる米国株。

米連邦公開市場委員会FOMCの議事要旨で、資産購入プログラムのテーパリング(段階的な縮小)について2021年内に決まる可能性が示唆されたことが一つの弱含みの理由です。

これを受け、米国株式は売られていますが、現時点では下落幅はよくある調整内にとどまっています。テーパリングの開始が従来の想定より先になる可能性も示唆されましたが、長期国債10年物金利の変動も大きくは動いていない(売られていない)ことから、市場はこの状況をある程度、織り込んでいた(市場の動揺はさほど)大きくないと言えそうです。

目次

FOMC議事要旨の要点

Bloombergの記事によると、FOMC議事要旨をまとめると、以下のようになるでしょうか。

- 2021年以内に、債券購入ペースの減速を開始し得るとの見解で大半の当局者らが一致

- テーパリングの開始時期やペースについてまだ当局者らの見解が一致していないものの、米国債と住宅ローン担保証券(MBS)の購入を縮小する際にその構成比率を維持することについては、大半で意見が一致

- 労働市場に関しては進展が見られたが、今まだ、雇用がパンデミック前の水準で金融政策継続による支援が必要

- 物価の上昇は一部少数の分野に限定

つまり、「2021年内の債権購入の縮小は始めるが、金利を引き上げるのはまだ先」ということかと思います。

長期国債の値動きは限定的

株価はやや下落していますが、今後の米国経済の先行きを見るうえで最も重要な「金利」は大きく動いておらず、冷静です。

上記は、長期国債10年物金利の変動も上図の通り、大きくなく、現状の予測を織り込んでいたと言えます。

ちょっと気になるS&P500の20年間株価チャート

目下の下落は心配ではあるものの、個人的には、まだ、米国株式から全面的に撤退するような局面ではないと考えています(理由は後述)

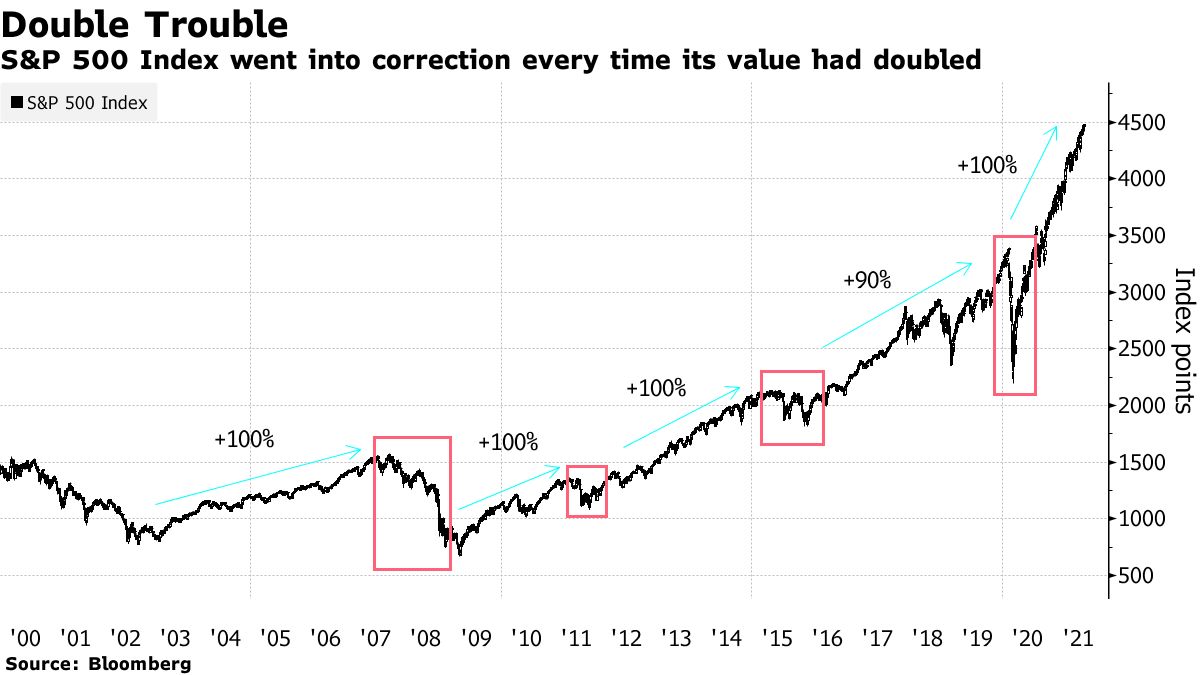

ただ、Bloombergの別の記事には、ちょっと、気になるS&P500の長期チャートの掲載がありました。

上記は2000年から現在までのS&P500の20年間の株価チャートですが、過去、S&P500は+100%の上昇後、調整局面を迎えてきたようなのです。

上述の通り、米国株式から全面的に撤退するような局面までまだ先と思っていますが、今後もiDeCoやつみたてNISA+αで長期積立投資を続ける観点からも、意識してきたい分析です。

私の積立投資状況

株価はまだ強気と予測する理由

私が、株価はまだ強気と予測する理由は、以下の記事にまとめていますが、簡単に要点をまとめます。

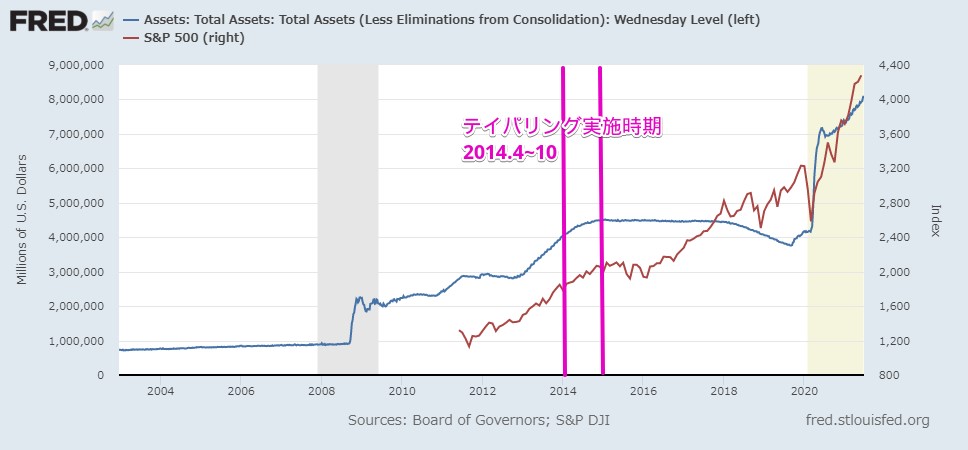

テイパリング開始と株価

FRB資産額 と S&P500株価の関係

青線:FRB資産額 赤:S&P500

前回の景気回復期を見ると、テイパリングが開始されても、株価は上昇を続けています。

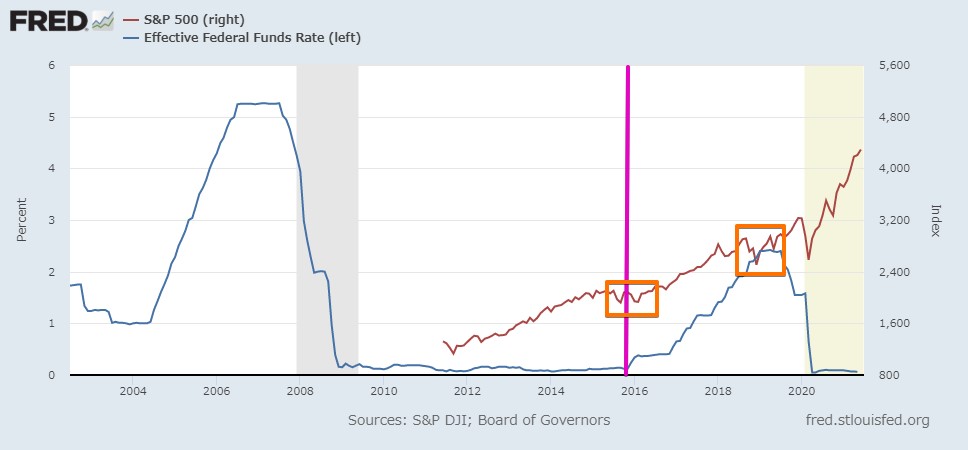

政策金利引き上げと株価

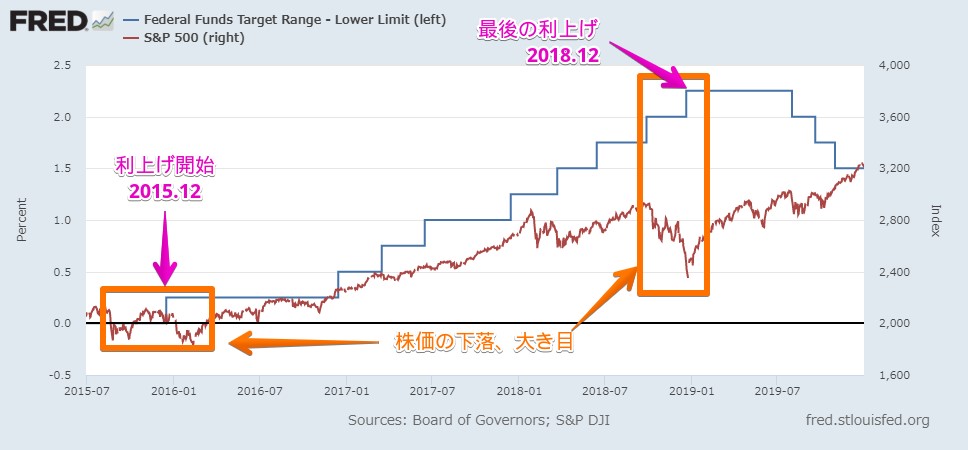

米国政策金利 と S&P500株価の関係

青線:米国政策金利 赤:S&P500 ピンク縦線:政策金利利上げ時期

政策金利とS&P500の関係を確認しても、政策金利の上昇が意識された時期に少し大きめの株価下落が発生するも、その後、段階的に政策金利が引き上げられても、株価は上昇しています。

下図は、金利上昇期間を拡大表示したものです。

これを見ると、テーパリング開始直後、および、政策金利上昇開始時に株価は若干下落していますが、その後は、株価が持ち直し、さらに上昇しています。。本当に多めの株価調整が起こったのは、「最後の利上げ時」と「不況期突入の数ヵ月前」です。

現時点では、株価下落に過敏になりすぎてはいけない

上記結果を見ると、テイパリングや政策金利の引き上げの時期、株価の動揺を心配して、安易に全株を売ってしまうと、その後も続く株価上昇の波に乗れないことになります。

株価上昇に乗れなかった時、人は、ノーポジに我慢できず、最後の最後で高値つかみをするという危険を冒しがちです。

故、まだしばらくは、過度に株価下落に過敏になりすぎて、株式ポジションをクローズしたり、逆に売りに転じたりするべきではないと考えます。相場を見つめながら、冷静に対処することが求められます。