6月16〜17日に行われた米連邦公開市場委員会(FOMC)。注目は「テーパリングの開始時期」で、パウエルFRB議長はテーパリング(金融緩和縮小)の議論を始めることを認めました。また、8月下旬のジャクソンホールで債券購入の縮小の可能性も示されるなど、金融緩和政策の縮小が行われる時期が前倒しになる可能性が高くなりました。

では、テーパリングが実施されると株価にはどのような影響があるのでしょうか?

そして、テーパリング時期はいつ頃なのでしょうか?

今回は、来るべきテーパリングに備え、前回テーパリング時の株価の動きも検証しながら、金融緩和政策の縮小と株式市場への影響を確認します。

目次

テーパリングとは

テーパリングとは「先細り」を意味する「taper」から派生した言葉で、中央銀行が実施してきた金融緩和政策を段階的に引き締め、終了に向かわせる手法です。

一般的に、中央銀行は、景気が後退する局面で、政策金利を引き下げると同時に、政策金利を0近辺まで引き下げても景気が回復しない場合、次の一手として、国債などの金融資産を市場から大量に買い入れて資金供給をする量的金融緩和政策を実施します。

これらの政策の効果で景気が回復してくると、今度は、インフレが過剰となるため、徐々に量的緩和政策を縮小する必要があります。この量的緩和政策を終わらせることがテーパリングで、出口戦略とも言われます。

政策金利とは

政策金利とは、中央銀行が一般の銀行に貸し付ける際の金利のことです。

景気後退時は、景気悪化を食い止めるために、中央銀行が長期国債の利回りをコントロールし、金利を下げます。すると、それに連動して銀行の貸付金利も下がるので、企業は、資金調達がしやすくなり(資金を借りやすくなり)、設備投資などを積極的に行うようになるため、経済活動が活発になります。

しかし、景気が良くなってくると、今度は物価が上がり、インフレ状態となります。すると、今度は、中央銀行は金利を行うことでインフレを抑制しようとします。これが「政策金利の引き上げ」です。

金利・債券・株価の関係を理解する

テイパリングや政策金利の引き上げを行うと、当然のことながら、債券価格や株価に大きな影響があります。

テイパリングや政策金利の金融市場への影響を理解するためには、債券と金利の関係を理解することが必要です。債券は一般的に価格が上昇すると利回りが低下しますが、これは企業にとって、さらには株価にとって意味を持つのか見てきましょう。

金利と企業の資金調達

金利引き下げで、資金調達がしやすくなった企業は、設備投資などを積極的に行うようになるため、経済活動が活発になります。

さて、ここで、景気が十分回復したとして、政策金利を見直す(金利を引き上げる)とどうなるでしょうか?

政策金利が引き上げられると、企業は金融機関からお金を借りづらくなります。結果、企業は資金調達を手控えるようになり、企業価値を反映する株価も安くなります。

金利上昇と債券・株価

では、金利上昇と債券・株価にはどのような関係があるでしょうか?

金利が上がると債券投資の魅力が増します。

一方、株式は、長期国債の金利が増加すると株の理論的価値が低下し、現在の株価が割高となり、売却につながります。結果、株式を売却し、その資金が債券市場に流れることになります。この時、景気回復により大きく上昇した株や資金調達⇒投資に積極的だった企業の株ほど売られやすくなります。

つまり、株式投資家にとって、政策金利の引き上げは、株価の下落を招くため、その値下がり時期を予測し対処することが非常に大事になるのです。

市場は2021年内のテイパリング、2022年末までの政策金利引上げ開始を予測

足元、米国では、ワクチン接種が進んだことで経済が回復。インフレも進行しています。この状況を鑑み、市場ではFRBは2021年内にはテーパリングを開始、2022年末には政策金利引き上げのを開始するという見方が強いです。

2021年8月のジャクソンホール会議でFRBパウエル議長も、テイパリングの2021年内開始を示唆しました。

過去、FRBは、2013年5月当時にFRB議長であったバーナンキ氏が、「テーパリングが将来必要」と発言した直後に世界中の株が急落した「バーナンキ・ショック」を経験しているため、パウエル議長は慎重な言い回しに徹しています。そのため、テーパリングの時期を検討し始めたことを明らかにするも、米ダウは小幅な下落におさまり、その後、株価は上昇しています。

【今後】投資難易度は徐々に上昇

今後の米国市場は、米国の景気回復を確認する経済指標が発表される度に、テーパリング、および、策金利引き上げの時期を推察し、その都度マーケットは敏感に反応していくことになります。

投資難易度が上がる理由

これは、例えば、経済指標の結果に対する株価の動きを予測することを難しくします。

例えば、雇用統計の結果がよかったら、景気回復初期は株価に良い影響を与えますが、テーパリングや政策金利見直しが意識される時期になると、雇用が良い⇒テーパリング&政策金利引き上げの時期が早まると意識され、株価が下げる可能性が出てくるなど、経済指標がよいからといって、マーケットは好感して株価上昇すると判断できなくなります。つまり、相場を読むことが難しく、かつ、市場は神経質になることを意味します。

一般投資家が対処できること

こんな時に、一投資家である私ができることは、以下の3点であると考えています。

・現金ポジションを徐々に増やす

・損切りを徹底

・金利の影響を受けにくい株式に投資銘柄を徐々に切り替え

影響を受けにくい:景気敏感株 影響を受けやすい:グロース株

・景気後退期に強い銘柄への投資に徐々に切り替え

景気後退期に強い:公共、ヘルスケア、通信 等

※いずれも、「徐々に」である点が重要

但し、金利上昇が見込まれる2022年まではまだ時間があり、過去の傾向から、株価はまだ上がると思われると思われます。今すぐ、株価から撤退すればいいわけではないところが、株式投資の難しいところです。

そこで次の節では、過去、テーパリングや金利上昇で株価はどう動いたか見て行くことにしましょう。

過去、株価はどう動いたのか

今後の株価の動向を予測するには、過去の動きを見ておくことが最も大事です。

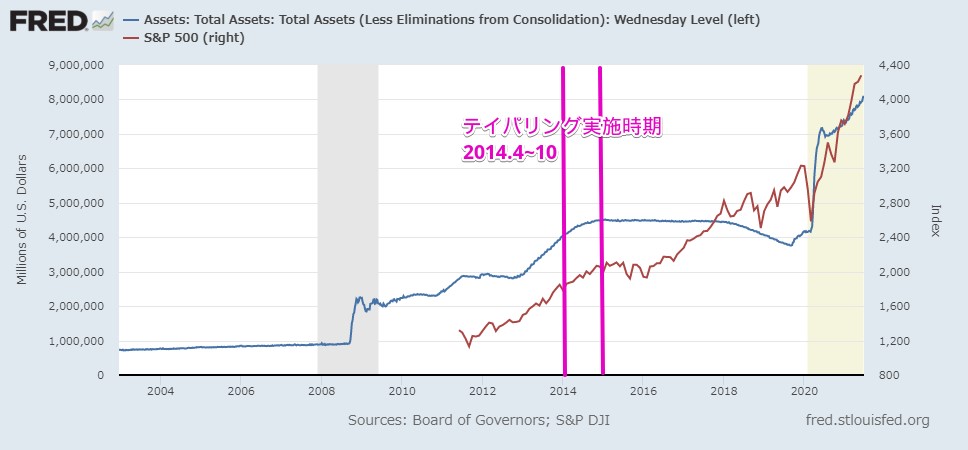

FRB資産額 と S&P500株価の関係

青線:FRB資産額 赤:S&P500

前回のテーパリングの時期は、2014年1月~10月。サブプライムショックからの景気回復期に実施されました。グラフを見る限り、テーパリングの期間、一時的に株価は下落することがあっても、大きな下落は起きていません。FRBが上手に市場と対話した結果と思います。

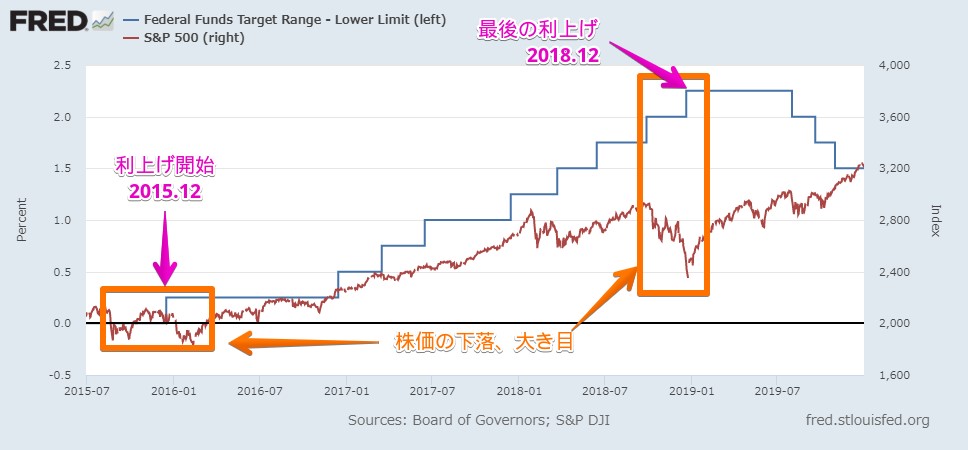

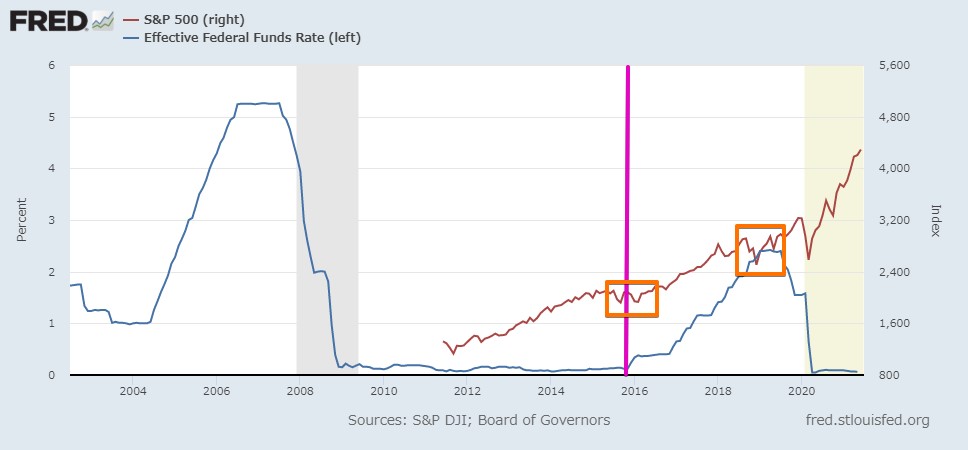

米国政策金利 と S&P500株価の関係

青線:米国政策金利 赤:S&P500 ピンク縦線:政策金利利上げ時期

上図は、米国政策金利 と S&P500株価の関係です。これを見ると、政策金利の上昇が意識された時期に少し大きめの株価下落が発生しました。しかし、その後、段階的に政策金利が引き上げられても、株価は上昇しています。

下図は、金利上昇期間を拡大表示したものです。

これを見ると、テーパリング開始直後、および、政策金利上昇開始時に株価は若干下落していますが、その後は、株価が持ち直し、さらに上昇しています。。本当に多めの株価調整が起こったのは、「最後の利上げ時」と「不況期突入の数ヵ月前」です。

現時点では、株価下落に過敏になりすぎてはいけない

上記結果を見ると、テイパリングや政策金利の引き上げの時期、株価の動揺を心配して、安易に全株を売ってしまうと、その後も続く株価上昇の波に乗れないことになります。

株価上昇に乗れなかった時、人は、ノーポジに我慢できず、最後の最後で高値つかみをするという危険を冒しがちです。

故、まだしばらくは、過度に株価下落に過敏になりすぎて、株式ポジションをクローズしたり、逆に売りに転じたりするべきではないと考えます。相場を見つめながら、冷静に対処することが求められます。

最後に

今回は、テーパリング(量的緩和策を縮小)で、株価にはどのような影響があるのか、教科書的なロジックでどのような動きが予想されるか説明したうえで、実際に、前回のテーパリング実施時の株価の動きを確認しました。

また、一般投資家はどのように対処すべきか、基本的なことをまとめました。

本文でも解説した通り、テーパリングを過度に心配してポジションをクローズすると、株価の上昇に置いて行かれる可能性も高いので、上手な立ち回りが必要です。情報収集に努めつつ、適度なリスクを取りつつ資産形成に努めましょう!