副業解禁年と言われる2018年以降、大企業を筆頭に副業を解禁する企業は増加といった記事がニュースとなりますが、それは先進的な会社だけであるのが実態。

副業したくても会社で副業が許されていない、或いは、副業が制度的には許されていても、実質的には副業していることを会社・上司にオープンにすることは難しいというサラリーマン・会社員が多いのではないでしょうか。

ではどうしたら、会社に副業がばれないで済むのか?

結論を言えば、サラリーマンでも【副業の選び方(雇用形態・仕事内容)】、【確定申告の仕方】に注意を払えば、会社に副業がばれないで済みます。

そこで今回は、副業が会社にばれない方法についてわかりやすく解説します。

目次

サラリーマン副業、なぜ会社に副業がバレるのか?

会社に内緒で行っているサラリーマン副業。内緒にしているのになぜバレるのか?その理由は副業利益が20万円以上ある場合に提出が必要な「確定申告」にあります。

なぜ、確定申告により副業がばれてしまうのか、順を追って見ていきましょう。

副業で複数から収入がある場合は基本、確定申告が必要

収入が給与所得のみのサラリーマンの場合、所得税・住民税額の確定は「年末調整」のみで会社に任せているという方が多いですよね。

しかし、副業をしている場合、年末調整だけでは申請は完了しません。自分で納税手続き、つまり、確定申告が必要です。

ただし、①副業の利益額、②雇用の形態によって、手続きが必要かどうかは異なります。

副業で確定申告が必要かどうかの判断ポイントは?

確定申告の要/不要の判断ポイントの1つ目は、「年間20万円を超える収入があるかどうか」。

但し、「給与所得や退職所得以外の所得が20万円を超す場合」という条件がついており、同じ20万円以下であってもどのような収入区分の収入(どのような雇用形態か)かで、確定申告の要不要は異なり、これが会社に雇用がバレるか否かにの影響を与えます。

20万円以下の給与所得:確定申告あり

20万円以下の雑収入 :確定申告の必要なし

例えば、ブログアフィリエイトなどで個人で20万円以下の副収入があった場合、雑所得となり確定申告の必要はありません。

一方で給与所得として収入を得ている場合は、同じく20万円以下でも確定申告の必要が生じます。

確定申告で副業がバレる理由&ばれないようにするには

では、なぜ、副業がばれてしまうのでしょうか?

副業が会社にばれる理由の一つが、【住民税の通知】です。

副業の確定申告を行うと、「本業の給与所得」と「副業の収益」の合算金額により所得額が決まり、所得税や住民税も決まります。

さて、ここで、サラリーマンの場合、基本的に、住民税は給与からの特別徴収で天引きで会社から行政に支払うことになっていますよね。しかし、副業収益がある場合、会社には、副業の収益分も追加された「住民税額」が行政より会社に通知されます。結果、会社が想定していた住民税と実際に支払うべき住民税に乖離が生じることとなり、会社の経理・総務担当者が住民税額の異様な多さに気づくと副業がバレてしまうわけです。

つまり、行政から会社に「副業の住民税追加分」が通知されなければ、会社に副業がバレずに済みます。

副業がばれないためには、仕事選びから対策が必要

では、どうしたら、サラリーマン副業が会社にバレないで済むでしょうか?

まず、最も大事なことは、バレるかバレないかは、仕事選び(雇用形態)時から決まってしまうということです。

上述の通り、副業の収入を「給与」で受け取ると、副業は会社にばれます。

これを回避するためには、副業の会社から収入を得る際に、「給与収入」として報酬を受け取ってはいけません。アルバイトであっても給与収入であればマイナンバー制度でバレます。雑収入や事業収入などで受け取れば、次節で説明する方法により問題は回避できます。

副業がバレない確定申告の書き方

前節の通り、給与所得として報酬を受け取っておらず、雑収入(雑所得)などで確定申告手続きができる条件が整っているなら、会社に副業がバレない確定申告の方法があります。

方法はいたって簡単!

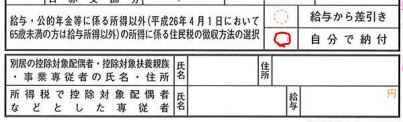

確定申告書にある住民税に関する事項の、「給与から差引き」と「自分で納付」という選択欄で、「自分で納付」の方に丸をつけるだけです。下図は、確定申告書第二表の提出用・控え用の右下にある「住民税の徴収方法の欄」です。図内で赤丸で示したように、「自分で納付」に〇をつけるだけです。

このようにすれば、住民税の納付書は自宅に送られてくるので、その分を、自分で支払えば会社に副業がばれることはありません。

心配な方は、税務署とネゴを

基本的に上記方法で会社に副業収入の存在を会社に把握されることはなくなりますが、残念ながら、絶対ではありません。

市町村によって、住民税を納める市区町村が、特別徴収義務者である本業の会社に住民税の通知を行ってしまうケースがあるからです。不安な場合、直接市町村の担当に根回しなど、事前相談を行いましょう。

なお、副業で赤字決算となった場合、税金は増えず、還付となる可能性がありますが、一方で、勤務先の勤務先の住民税額が減るため、副業がバレる要素となり得ることは覚えておきましょう。ただし、その額が給与額に対して大きくない場合は、他の控除申請と紛れてわからなくなると思われるため、バレる心配は減るでしょう。

副業の納付額がいくらになるか、事前に知ろう!

さて、会社に副業がバレることを回避できたとして、それ以上に気になるのが副業によって追加になる「所得税」や「住民税」の額ではないでしょうか。

例えば、フリーランスの副業の事業所得が同じであっても、白色申告と青色申告の場合で納税額は変わります。

確定申告&納税時に慌てないためにも、事前に一度無料診断しておくことをお勧めします。

確定申告ソフトのfreeeが無料で提供する「freee:無料で始める確定申告診断」等を利用すると、金額を診断することができます。

まずは、用意しなければならない追加納税金額を把握することが大切です。無料で使えるものは上手に使いましょう。

ちなみに、使い勝手自体は非常に便利。会計・簿記のことがわからなくても、質問に答えるだけで確定申告に必要な書類が作成できます。

もちろん、事業以外の株・FX、不動産所得にも対応。電子申告に対応しているので自宅からの提出も可能です。経費はスマホアプリでレシート撮影でも入力できるので、隙間時間に帳簿付けも可能。金融口座との連携で、1件1件、入金を入力する必要もありません。

まとめ

今回は、サラリーマン副業が会社にばれない方法について紹介しました。

副業がバレるかどうかは、副業選び時によって決まってしまうこと(給与所得となる場合は会社にバレる)、それ以外の場合も、確定申告書記載方法に注意が必要なことを紹介しました。

会社に副業をバレることを恐れて確定申告を期間内に行わないと、延滞税の発生や無申告加算税が課されるなどのペナルティもあります。副業をされている方は、まずは、確定申告の必要があるのかを確認し、必要がある方は、期限を守り正しく申告を行いましょう!

以下では、控除額を増やし納税額を減らす方法についても紹介しているので、是非、ご確認を!