老後の生活を支えるの大事な「年金」。

日本の公的年金である国民年金は、日本居住の20歳以上60歳未満のすべての方が加入しなければならず、満額を受け取るには40年間納付が必要です。

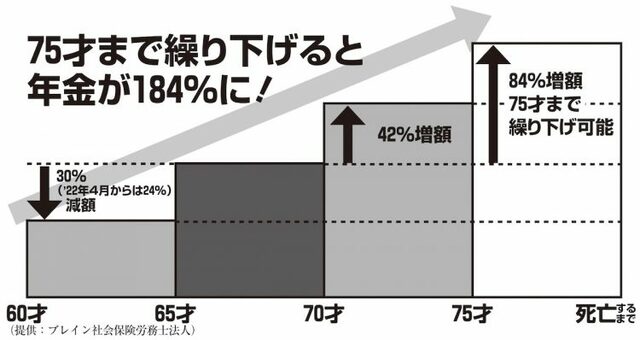

一方、年金受給開始年齢は60~75歳(2022年以降)。65歳を基準に、受給開始年齢を早める(繰り上げ)と年間受取額は減少、遅くする(繰り下げ)と、年金受給月額が+84%増加します。

今回は、

・国民年金保険料10年、20年、30年、40年払った人「年金受給額」

・年金受取開始繰上げ・繰下げと現状の繰上げ制度

について、確認したうえで、

・年金開始年齢を考えるうえで大事な損益分岐点を考慮した、私の老後年金戦略

を紹介します。

目次

国民年金保険料10年・20年・30年・40年払った人「年金受給額」は?

国民年金の老齢のための給付である老齢基礎年金は、保険料納付済期間と保険料免除期間などを合算した受給資格期間が10年以上ある場合に原則65歳から受給できます。

年金額は、物価変動率や名目手取り賃金変動率に応じて、毎年度改定を。令和6年の場合は、【厚生労働省】令和6年度の年金額改定にあるように、老齢基礎年金は、月額68,000円。40年間の保険料納付で、満額 年額81万6,000円を受給することができます。

年金受給額は以下の式で計算できます。難しく考える必要はなく、納付月数に比例します。

よって、国民年金保険料を10年払った人、20年払った人、30年払った、40年払った人の年金受給額は以下のようになります。

国民年金保険料を納付が20年の人:年額40万8,000円

国民年金保険料を納付が30年の人:年額61万2,000円

国民年金保険料を納付が40年の人:年額81万6,000円

老齢基礎年金は、保険料納付済期間が10年あれば受給資格を満たします。国民年金保険料が払えない場合は、老齢基礎年金の年金額を増やすためにも国民年金の保険料免除を申請しておきましょう。

75歳まで年金受給を繰り下げると、受取額は+84%上乗せに

2022年度からは、原則65歳の公的年金の受給開始年齢に対し、受給開始年齢が60~75歳に拡大されました。

年金受給戦略がより大事に

繰下げ受給をした場合、1ヶ月毎に受給額が0.7%ずつ増額がされるので、最大増額率(75歳に10年繰り下げ)は0.7×12×10=84%となります。

一方、繰上げをした場合は、今回の法改正で、1ヶ月毎に受給額が0.5%から0.4%ずつ減額されることに緩和されました。これにより、最大減額率(60歳に繰下げ)は0.4×12×5=24%となります。

これまで以上に、何歳から受け取るからで、月の受取額に大きな差がでることになります。

よって、現役世代から年金受給戦略を考えて、老後の資産設計をしておくことが益々大事になります。

年金受給開始年齢、繰上げ・繰下げ実態

では、年金受給開始年齢、繰上げ・繰下げ実態はどうでしょうか?

生命保険文化センターの調査(令和3年度末時点)によると以下の通り。

繰下げ受給:国民年金が1.8%、厚生年金が1.2%

アンケート調査などから「繰り下げたい」と回答する人が一定数いるのに対し、実態は、繰下げを選んでいる人は今のところ限定的。むしろ前倒しする人が多いのが実態です。

結局、人は、確率的に得を選択するよりも、何も対処しない(受動的に年金開始が始まる)か、早く死んだら損するので早く受け取りたいという気持ちが働く傾向があるように見受けられます。

ただ、人生100年時代がますます進み、就労期間が増えるかで、今後、変わっていく可能性はあります。社会の変化で、今後どう変わるかは、要チェックです。

年金受給戦略を考える

では、私はどうするのか?年金受給戦略を考えるうえで、まず考えなければならないのは、年金開始年齢によって変わる損益分岐点です。

年金開始年齢と損益分岐点

ここでいう、年金受給の損益分岐年齢とは、65歳開始時の場合とトントンになる年齢のことです。せっかく、受給年齢を繰り下げても、結果的に65歳よりも年金受取総額が少なくなってしまっては意味がないからです。

以下の表は、年金受給年齢と損益分岐年齢を示した表です。

例えば、年金受給年齢を70歳に繰り下げた場合、81歳以上生きて初めて、65歳から受給年齢を繰り下げたメリットが生まれることになります。75歳まで繰り下げる場合は、86歳以上、生きる自信があるかが問われます。

日本人の平均寿命

では、日本人の平均寿命はどのようになっているでしょうか?

2023年の日本人の平均寿命は、女性が87.14歳、男性が81.09歳です。上記農林水産省の推計によると、寿命はまだまだ延びる余地があることが示されており、今からおおよそ40年先でも、平均寿命は男性85、女性92歳になります。

このデータから見る限り、平均的な寿命を全うする場合、特に女性は繰り下げ受給を選んだほうが有利になる可能性が高いことになります。

私の考える年金戦略(2024年時点)

以下では、2024年時点における私の年金受取戦略をまとめてみます。

【前提】私の生き方:資産0で死ぬ

私のお金に対する考え方を大きく変えた本に「DIE WITH ZERO」という本があります。

今の老人は現役世代よりお金を持っています。そして、多くの人は様々な我慢・苦労の上貯めた多額の資産を使うことなく死んでいきます。お金のことが心配で、体に無理をして、やりたいことも我慢して仕事して、結局、多くの資産を残して死んでいく生き方ってどうなのよ?と人に問う本です。

私は、資産ゼロで死ぬことを前提に、自由な生き方をしてきたいと考えています。

公的年金は長生きリスクに備える「長寿年金」と割り切る

自由な生き方をするには、できるだけ若いうちから老後の資産の形成に努めるとともに、「長寿リスクへの備え」に対する考えをある程度固めてく必要があります。

老後が必要以上に心配のは、どのぐらいお金が必要で、そのためにどうするかを落しこみ、それを実行することができていないからです。ある程度、シミュレーションの上、考えを固めておけば、心配が減り、自由な生き方も実現と考えています(ある程度、楽観主義者であることも必要)。

❶自分の寿命を予測し、いくら老後資金が必要になるのかを計算する

❷長生きリスクに備えられる「長寿年金」の準備する

❸資産の切り崩す順番を考えておく

私は、どんなに長生きしても生きている限りもらえる「公的年金」は長生きリスクに耐えるための「長寿年金=長生き保険」と位置付けています。

老後医療費の最小化に努める

❶について、私は、「病気の治療・入院ほど無駄な費用はない」と考えています。完全回避は不可能ですが、これら医療費を最小化する努力として、健康に気遣い、運動を習慣化しています。

私的年金と年金受取戦略を持つ

❷❸については、iDeCoで私的年金を作っています。

iDeCoは、

・積立可能年齢は65歳まで

・受取開始時期は60歳~75歳の間

で自由に決められます。

基本戦略は、先にiDeCoを先に切り崩し、公的年金は可能なら「75歳まで受給繰り下げ」です。

ただし、実際の切り崩しは ❶私の老後の健康状態 と ❷マーケットの状況 によります。寿命が長くないと判断すれば、年金受け取りを切り上げますし、健康でマーケット状態が良ければ、繰り下げます。

まとめ

今回は、年金制度のポイントと、私の年金戦略について紹介しました。

人は100%死にますが、死ぬ年齢はわかりません。しかし、平均をベースにある程度シミュレーションをしておくと、老後が不安でたまらない状況は避けられます。是非、不安を減らすためにも、自分の老後資産について考え、早いうちからアクションを起こしてください。

まず始めるなら、非課税投資です。若いうちから、iDeCoやNISAで資産形成することが必須です。