東洋経済オンライン掲載、経済評論家の山崎元さんの【「米国株100%、日本株は不要」という人の落とし穴】という記事を読みました。

米国株の強さに対して、見劣りする日本株。米国株は「すでにバブルであり、直ちに弾けてもおかしくない」との弱気派の懸念発言はありながらも、上昇を続けています。しかし、日本株はその強さについていけていません。

日米株の相関係数は高いものの、米国株が上昇してもドル円レート次第で日本株はその上昇についていけないのに、米国株が下落するときは、日本株はしっかり追随して下がる。それ故、コロナショック以降、個人投資家の間で、米国株の投資比率が高くなっているのは事実です。

私も、コロナショック以降、長期積立投資、および、数ヵ月の短期投資にいずれにおいても、米国株への投資比率が高くなっています。

米国株へに偏重した投資をこのまま続けて大丈夫なのか?

山崎さんの意見も踏まえたうえで、「米国株に偏重した投資の問題」と「これからどのように投資すべきなのか」について、考えてみました。

目次

「米国株100%、日本株は不要」論の落とし穴

日米株のパフォーマンスに差が開いた理由

冒頭で紹介した記事で、山崎さんは、「なぜ日米株のパフォーマンスに差が開いたか」について、2つの理由を挙げています。

❶新型コロナワクチン接種のスピードの違いに起因する両国の経済回復タイミングの差

❷日本銀行がETF(上場型投資信託)の買い入れに対して消極的になったため

❷については、日本株が下げたら日銀が買うという安心感の喪失してしまった件については、どうにもなりません。

しかし、❶については、日本政府のワクチン確保行動の拙さにより、主要先進国とわが国の間には、ワクチン接種の進行スピードに半年〜1年の時間差(ラグ)が開いたとしたうえで、だからこそ、投資を「外国株のみ」日本株の投資家は、今後のワクチン接種の進行に伴う日本経済の回復が株価に織り込まれる過程=ワクチンラグに期待できるのではないかと、山崎さんは提言します。

日本株にそこそこ投資してもいい、2つの理由

さらに、山崎さんは、ワクチンラグ以外にも、そこそこ投資していい理由として、2つの論を展開します。

❶外国株式への投資は為替リスクがある分、不利になりやすい。

日本の投資家が必要とするのは支出は円建て。

投資を「外国株のみ」に割りふるのは力みすぎ。

❷「株主本位の経営」(典型的には自社株買い)をすでにやりすぎに近いくらい行っている米国企業よりも、日本企業のほうが株主本位の経営による株価上昇のポテンシャルが残る。

歴史が証明。パフォーマンスのよい資産クラスは入れ替わる

私は、日本株に投資をするのがいいのかは、正直わかりません。しかし、投資の基本「分散投資」の観点からも、米国株への偏重投資には問題があるという意見は十分理解できます。

そもそも、「最もパフォーマンスの資産クラスは、毎年入れ替わる」ことは歴史が証明しています。

上記は、P.J.モルガン・アセットマネジメントがまとめた2009年~2021年第2四半期の「資産クラス別リターン(ドル・ベース)」ですが、毎年のように最もパフォーマンスのよい資産クラスは入れ替わっています。

米国株はどのぐらい割高なのか

では、2021年8月現在、米国株はどのぐらい割高なのでしょうか?

この割高具合を確認するために、「今の株価が“1株当たりの純利益”の何倍なのか」を示すPERの推移を見てみます。

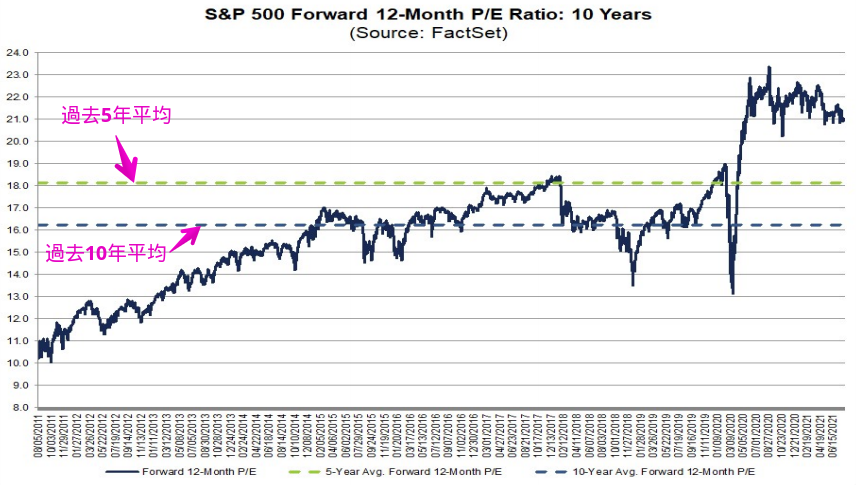

❶過去10年間のS&P500の予想PERの推移

過去10年間のS&P500の予想PERの推移

上記は、上図が❶S&P500の週足チャート、下図が❷過去10年間のS&P500の予想PERの推移を示すデータです。

WSJ MarketsのP/Es & Yields on Major Indexesページで確認すると、2021年8月10日時点のS&P500指数の予想PERは22.37です。

❷の推移グラフを見ると、ここしばらく21以上を推移していますが、今のPER水準は、過去5年平均、過去10年平均と比べても極めて高いことは明らかです。

行き過ぎは修正されるのが相場の常ですので、いずれどこかの段階で、過去5年平均、過去10年平均へ回帰し、その後、その水準を下回る時期が来るはずです。

下の記事で示した通り、市場関係者の意見を見る限り、米国株の大きな調整が来る時期はまだだと思います。しかし、様子を見ながら米国株に偏ったの投資から、他資産への資産シフトを始める必要があると考えます。

ここからどのように投資したらいいのか

既に割高感が高く長期投資の観点からはうま味が薄くなったと考える米国株式ですが、ここからどのように投資を行ったらいいでしょうか。

取るべき対策は、投資の基本・原則に立ち返ることです。

株式投資の基本「分散」に立ち返る

株式投資の基本の一つは「分散」です。

投資の神様バフェット級になれば、大きなリターンが目指せる銘柄に集中投資もいいですが、多くの一般投資家にはそのような投資スキルはありません。であるなら、資産クラスの分散をしておくことが大事です。

最も簡単な方法は、米国株一辺倒から、世界の成長に賭ける銘柄、

・ETFなら、バンガード・トータル・ワールドストックETF(VT)

・投資信託なら、eMAXIX Slim 全世界株式(オール・カントリー)

などで分散投資をするのも一つの方法です。この場合も、米国株の割合は高くなってしまいますが、新興国など幅広い銘柄に投資できるという点で、分散効果があります。

投資の大原則「安く買う」を実践する

投資の大原則「安く買って、高く売る」。「言うは易く行うは難し」の代表ともいえる投資原則です。

しかし、株式投資で成功するためには、この実践が必須です。例えば、2021年の今現在なら、大きく下落している株式の代表として「中国株」を少しポートフォリオに組み入れてみるというのも一つの方法ではないかと考えます。

私は、この原則に基づき中国株を7月末に購入しました(CFDなので長期投資には向きませんが)。何を買ったかなどは以下の記事にまとめているのでご興味がある方はご参考に。

最後に

今回は、山崎さんの「米国株100%、日本株は不要」の落とし穴に関する記事を1つのきっかけとして、「米国株に偏重した投資の問題」と「これからどのように投資すべきなのか」について、考えてみました。

米国の金利値上げは2022年後半と予想されているため、まだ、米国株の上昇は続くと思います。しかし、少しずつ、米国株のポートフォリオに占める割合を落としていくことを考えてもいい時期に来ていると思います。急いてポートフォリオを切り替える必要はないと思いますが、何なら投資できるか、考えながら投資したいものです。

本記事が少しでもお役に立ったなら、記事を書く励みになりますので、Twitterフォローしてもらえると嬉しいです。新規記事公開時にお知らせいたします。