経済的に自立し、早期リタイアを目指す生き方「FIRE」。

私自身は、「働くことが生きがい」にもなるため、特にFIREを目指してはいません。経済的(FI:Financial Independence)と早期リタイア(RE:Retire Early)は分けて考えるべきと考えています。

しかし、人生の選択肢を増やすという観点から、リタイア世代になるよりも早くFIREの内の「FI」の部分「経済的自立」を達成することは大事だと思っています。

経済的自由のためにいくら貯めればいいのか、その後、利回り何%で運用できれば破綻なく生活が維持できるのかがおおよそわかっていれば、もっと大きなことにチャレンジするとか、或いは、逆にゆるく働き、空いた時間は趣味を楽しむという選択も増えるからです。

そこで今回は、「人生の幸せの選択肢」を増やす観点から、どのぐらい資産あり、どのぐらいで運用できれば、FIREの「経済的自立」「早期リタイア」が実現できるか考えてみます。

目次

FIREな生活の実現を「数字」で考える

資産形成の公式:(収入 ― 支出)+(資産 × 利回り)

資産形成の公式はとてもシンプルです。

収入を増やし、支出を減らして手元に残るお金を作る。そして、そのお金の種銭に投資して、利益を積み増すを愚直に行うことです。

FIREな生活「式」

早期リタイアを実現した場合、働いて稼ぐ「収入は0」となります。実際には、それまでに貯えた資産があるので、「資産+(資産 × 利回り)― 支出 > 0」が生涯にわたって成り立っていれば生き抜くことが可能であり、さらに、資産を切り崩さず、運用のみで毎年の収支が黒字を実現できれば、長生きリスクに怯えることもありません。

故、「資産からの収益だけで暮らすFIREな生活を目指す」なら、以下を成立させる必要があります。

(資産 × 利回り)― 支出 ≧ 0

FIREに必要な額の目安は年間支出の25倍

FIREに必要な額の目安は年間支出の25倍と言われています。

例えば、世帯の月の支出が20万円(年間240万円)としたら5,000万円、支出25万円(年間300万円)なら7,500万円を用意すれば、生活費に窮することなく生きていけることになります。

資産を減らさず運用収入のみで生活するには、年利4.8%は必要

この時、年間収支=0 を達成するために必要な利回りは、簡単な算数で、

年利回り※=資産/年間支出=4.8%(=5000万円/240万円)

で求められます。

※年利回りは税引き後の「実質利回り」であることが非常に大事ですが、本筋から外れるので、理由はこちらでご確認を。

つまり、平均年利回り4.8%(実質利回りベース、税引き後)で運用を実現できれば、資産を減らさず、長生きリスクに怯えることもなく生活が維持できるということですね。

「株式投資の未来」「株式投資」を著書に持つジェレミー・シーゲル教授の、210年間のリターン分析によると、米国株式にインデックス投資した場合、平均年利回りは5~7%が可能です。

株式投資やインデックス型投資信託で市場平均と同じくらいを目指すならば、

・年間支出の25倍の資産を保有し5%の運用を目指せば「経済的自立」は達成可能

・早期リタイアを選択することも十分可能

つまり、FIREは実現可能と言えそうです。

実現可能な利回りは4%とみるのが妥当

上記では、年間利回りに関して、資産を株式投資にフルベットで、年利回り4.8%で運用できれば「FIREが実現可能」と述べましたが、山崎元さんは、トウシルの記事『「FIRE」について考える7つの論点』で『「内外の株式のインデックス・ファンドに100%投資して、実質年率4%」というくらいに考えておくことが、現実的だ。』と考えを述べていいらっしゃいます。

実質年率は4%見積もるのが妥当。その理由は

1つの注意点として指摘しておきたいのは、FIRE的な状態を目指すことについて書かれた書籍や、金融商品・サービスの勧誘などにあっては、主に米国の市場を例にとって、現在よりも金利水準が高く、また長期に株式のリターンが好調だった時期のデータから、年率7〜8%くらいの利回りで資産を増やせるかのように想定しているものがあることだ。

上記は、トウシル記事からの引用です。

確かに、昨今の米国を見ると、金利水準は確実に低下しています。米国、欧州含め、国が成熟してくると成長性は落ち(リターンは低下)、金利も低下するとみるのが妥当です。日本は、この点では相当に他国を先行しています(悪い意味で)。

早期に完全リタイアを目指すなら、慎重に見積もっておくぐらいで丁度いいと思います。故、本記事でも、FIREの目安となる運用利回りは、「内外の株式のインデックス・ファンドに100%投資して、実質年率4%」と見積もっておきたいと思います。

実質年利回り4%運用で、老後破綻しないか

さて、FIREのリタイア後の実質年利回りを4%とした場合、年間支出を運用で賄うことはできなくなります。

分かりやすくするために、世帯の月の支出が20万円(年間240万円)で考えると、運用益=5000万円×4%=200万円となるので、毎年40万円の赤字が出ることになります。

この分を資産を切り崩して賄うとした場合、5000万円/40万円=125年 となります。

125年間、切り崩せるとなれば、ハイパーインフレがない限り、何歳から早期リタイアをしようが、老後破綻の心配はないと言えます。

経済的自立達成には何年かかるか?

上記、トウシルの山崎さんの記事の中には、もう一点、非常に参考になる考えがあります。「経済的自立達成」の資産形成に何年かかるかの考え方です。

手取り所得を一定として、その50%で暮らして、50%を投資に回す場合、利回りを4%と仮定すると、概算約18年で手取り所得の12.5倍、つまり生活費の25倍に金融資産額が届く

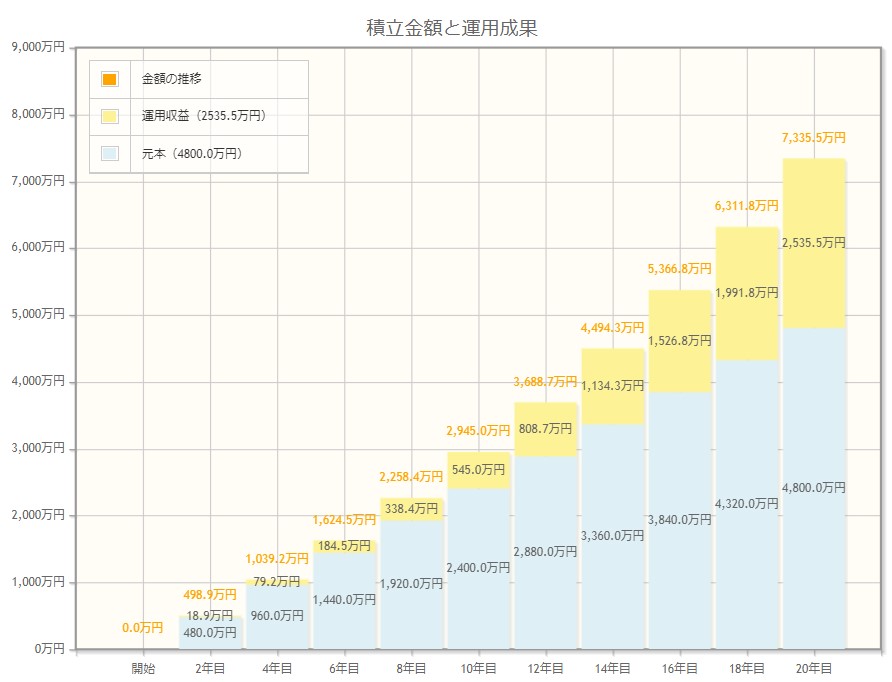

仮に、手取り年収480万円なら、毎月20万円は生活費、20万円は投資に回すことで、年間240万円の投資が可能。これを4%で回せば、下のシミュレーションのように6311.8万円となり、生活費の25倍である6000万円を上回ります。

毎月収入の半分を積立運用に回せる世帯がどのぐらいあるかは不明ですが、自分のケースに当てはめて考える場合、参考になる考え方ではないでしょうか。ちなみに、上記、モデルの場合、堅実に生きるおひとりさまなら実現は可能と思います。

最後に

今回は、「幸せの選択肢」を増やす観点から、どのぐらい資産あり、どのぐらいで運用できれば「経済的自立」と「早期リタイア」を実現できるか考えてみました。

このような人生におけるお金のシミュレーションをしておくことは、将来の不安を減らしたり、問題点が見つかった場合は、「では、今何をすべきか」と問題を掘り下げ、対策を打つことを可能にします。

仕事が嫌だからやめたいという後ろ向きなFIREではなく、幸せの可能性を広げるためにも、FIREについて考えてみることは意味があると言えるのではないでしょうか。

本記事が少しでもお役に立ったなら、記事を書く励みになりますので、Twitterフォローしてもらえると嬉しいです。新規記事公開時にお知らせいたします。